SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Иностранные акции

Пересмотр портфеля американских акций 11-12-2017

- 12 декабря 2017, 14:42

- |

Пересмотр портфеля акций ( smart-lab.ru/blog/436532.php ) связан с модернизацией, упрощением и оптимизацией торговых систем для работы с акциями из индекса S&P 500. В результате доработки систем портфель увеличен до 10 акций, по 5 на каждую систему, средний годовой оборот по счету должен снизиться до 300%, снизятся издержки на комиссии и проскальзывания. Пересмотр портфеля теперь будет осуществляться не раз в месяц, а еженедельно, по понедельникам, но не обязательно каждый. Это позволит снизить неопределенность будущей доходности и приблизить ее к теоретическому среднему значению. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Пересмотр портфеля американских акций. Декабрь 2017.

- 01 декабря 2017, 12:59

- |

Подвожу итоги портфеля американских акций сформированного в ноябре на Санкт-Петербургской бирже smart-lab.ru/blog/429879.php. За прошедший месяц портфель показал доходность +4,81%, в то время как индекс S&P500 показал +2,81%. Американский рынок акций продолжает обновлять свои исторические максимумы. Так дорого американские акции стоили лишь однажды, во время пузыря дот-комов 2000 года. В январе 2018 года будет очередной пересмотр портфеля. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

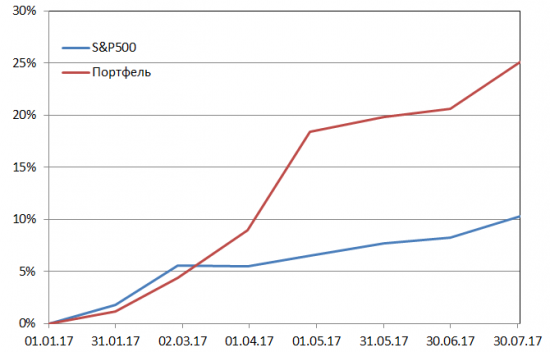

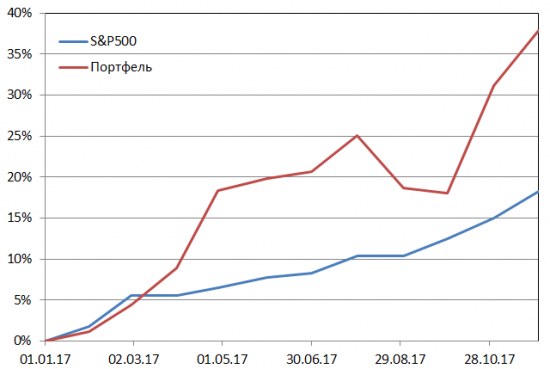

График доходности счета в долларах США

( Читать дальше )

Результаты в таблице не учитывают комиссии и дивиденды. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности счета в долларах США

( Читать дальше )

Пересмотр портфеля американских акций. Ноябрь 2017.

- 01 ноября 2017, 13:16

- |

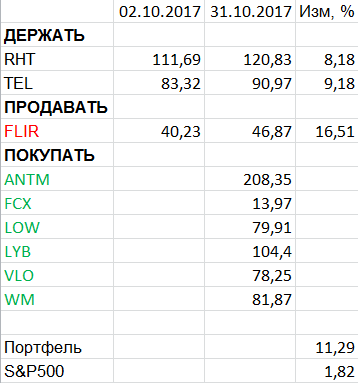

Подвожу итоги портфеля американских акций сформированного в октябре на Санкт-Петербургской бирже smart-lab.ru/blog/424278.php. За прошедший месяц портфель показал феерическую доходность +11,29%, в то время как индекс S&P500 показал +1,82%. Американский рынок акций продолжает бить рекорды стоимости. Так дорого американские акции стоили лишь однажды, во время пузыря дот-комов 2000 года. Приходит время для защиты капитала. Вторая стратегия для акций из индекса S&P500 закончена и портфель акций на ноябрь увеличен до 8 эмитентов. Вам необходимо выравнять долю средств на каждую акцию в портфеле. В декабре 2017 года будет очередной пересмотр портфеля. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности счета в долларах США

Результаты в таблице не учитывают комиссии и дивиденды. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности счета в долларах США

Пересмотр портфеля американских акций. Октябрь 2017.

- 04 октября 2017, 16:47

- |

Подвожу итоги портфеля американских акций сформированного в августе на Санкт-Петербургской бирже smart-lab.ru/blog/412802.php. За два прошедших месяца портфель акций показал отрицательную динамику, в то время как индекс S&P500 показал положительный результат, -5,13% против +2,13% соответственно. В ноябре 2017 года будет новый пересмотр портфеля. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности в долларах США

Пересмотр портфеля американских акций. Август 2017.

- 02 августа 2017, 16:53

- |

Подвожу итоги июльского портфеля американских акций сформированного на Санкт-Петербургской бирже smart-lab.ru/blog/407473.php. За прошедший месяц портфель акций обошел индекс S&P500 по доходности, +4,49% против +2,18% соответственно. В сентябре 2017 года будет новый пересмотр портфеля. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

График доходности в долларах США

( Читать дальше )

Пересмотр портфеля американских акций. Июль 2017.

- 03 июля 2017, 12:59

- |

Подвожу итоги июньского портфеля американских акций сформированного на Санкт-Петербургской бирже smart-lab.ru/blog/402548.php. За прошедший месяц портфель акций и индекс S&P500 показали небольшое снижение, -0,44% и -0,64% соответственно. В августе 2017 года будет новый пересмотр портфеля. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

Пересмотр портфеля американских акций. Июнь 2017.

- 06 июня 2017, 13:52

- |

Подвожу итоги майского портфеля американских акций сформированного на Санкт-Петербургской бирже. smart-lab.ru/blog/396384.php. За прошедший месяц портфель акций обошел индекс S&P500 по доходности, +3,65% против +2%. В июле 2017 года будет новый пересмотр портфеля. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

СПб биржа 1 июня добавила в листинг акции 91-ого эмитента. В связи с этим портфель расширен до 3 акций из индекса S&P500, позиции в портфеле необходимо выровнять по объему. В последствии портфель по данной стратегии расширится до 5 акций, нужно дождаться когда будут доступны акции всех 500 эмитентов для торговли.

В мае впервые получил дивиденды на счет, налог составил 10%. Счет открыт на ИИС, оставшиеся 3% не должны удерживаться в конце года. Санкт-Петербургская биржа пока откровенно радует.

P.S. Портфель российских акций переносится на июнь без изменений.

Результаты в таблице не учитывают комиссии и дивиденды. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

СПб биржа 1 июня добавила в листинг акции 91-ого эмитента. В связи с этим портфель расширен до 3 акций из индекса S&P500, позиции в портфеле необходимо выровнять по объему. В последствии портфель по данной стратегии расширится до 5 акций, нужно дождаться когда будут доступны акции всех 500 эмитентов для торговли.

В мае впервые получил дивиденды на счет, налог составил 10%. Счет открыт на ИИС, оставшиеся 3% не должны удерживаться в конце года. Санкт-Петербургская биржа пока откровенно радует.

P.S. Портфель российских акций переносится на июнь без изменений.

Пересмотр портфеля американских акций. Май 2017.

- 03 мая 2017, 21:01

- |

Подвожу итоги мартовского портфеля американских акций сформированного на Санкт-Петербургской бирже. smart-lab.ru/blog/383898.php. За два прошедших месяца портфель акций обошел индекс S&P500 по доходности. Портфель вырос на 13%, американский рынок акций показал нулевую динамику. В июне 2017 года будет новый пересмотр портфеля. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

P.S. Санкт-Петербургская биржа в апреле расширила список доступных иностранных акций на 46 наименований. Ликвидность откровенно радует.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

P.S. Санкт-Петербургская биржа в апреле расширила список доступных иностранных акций на 46 наименований. Ликвидность откровенно радует.

Пересмотр портфеля американских акций. Март 2017.

- 02 марта 2017, 13:41

- |

Подвожу итоги февральского портфеля американских акций сформированного на Санкт-Петербургской бирже. smart-lab.ru/blog/378109.php. За прошедший месяц портфель акций и индекс S&P500 показали одинаковую доходность. Американский рынок вырос на внушительные 5,1%, находясь на историческом максимуме. В апреле 2017 года будет новый пересмотр портфеля. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

Пересмотр портфеля американских акций. Февраль 2017.

- 02 февраля 2017, 12:42

- |

Подвожу итоги январского портфеля американских акций впервые сформированного на Санкт-Петербургской бирже. smart-lab.ru/blog/374008.php. За неполный месяц портфель акций обошел индекс S&P500 по доходности — 1,60% против 0,19%. В марте 2017 года будет новый пересмотр портфеля. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

Первый пересмотр портфеля на СПб бирже прошел без проблем. Ликвидность откровенно радует. Комиссия депозитария составляет 100 рублей в месяц.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

Первый пересмотр портфеля на СПб бирже прошел без проблем. Ликвидность откровенно радует. Комиссия депозитария составляет 100 рублей в месяц.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал