Интел

Фундаментальный анализ по "Intel"

- 19 ноября 2021, 08:09

- |

Всем доброе утро!

Выкладываю фундаментальный анализ по Intel.

Мнение и дополнение в самом низу.

Всем приятного просмотра.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

🙈 Злоключения Intel продолжаются

- 23 апреля 2021, 20:41

- |

Добрый вечер, друзья!

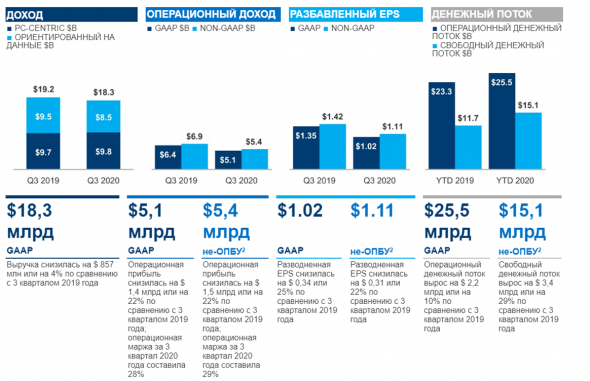

Вчера после закрытия торгов в США были опубликованы квартальные результаты компании Intel (INTC).

Компания уже давно не входит в мой инвестиционный портфель, и, в то же время, я краем глаза наблюдаю за новостями эмитента. Ведь события, которые разворачиваются вокруг некогда могучей компании, напоминают зубодробительный сериал (краткое содержание предыдущей серии см. здесь: https://smart-lab.ru/blog/671970.php). 😊

Опубликованная вчера отчётность подтвердила наметившийся негативный тренд. Продажи как падали, так и продолжают падать (несмотря на глобальный дефицит полупроводников!).

Не буду утомлять анализом финансовых показателей Intel – об этом сегодня написано уже больше, чем достаточно. Отмечу главное.

❗ На этот раз Intel сумел «порадовать» своих акционеров новой проблемой: похоже, что утрачивается последнее из конкурентных преимуществ компании – операционная эффективность. На такой отчётности котировки Intel сегодня хорошо просели.

( Читать дальше )

АКЦИИ INTEL / Интел по 80$ прогнозы / НОВЫЙ ГЕН ДИРЕКТОР

- 28 февраля 2021, 14:04

- |

🔹 Intel (INTC) — один из крупнейших мировых производителей микросхем, работает в сегментах: Интернет вещей, память, искусственный интеллект и автомобилестроение. Intel активно участвует в слияниях и поглощениях. Недавно у компании сменился Ген директор, как все это повлияло на акции Интел? Давайте разбираться.

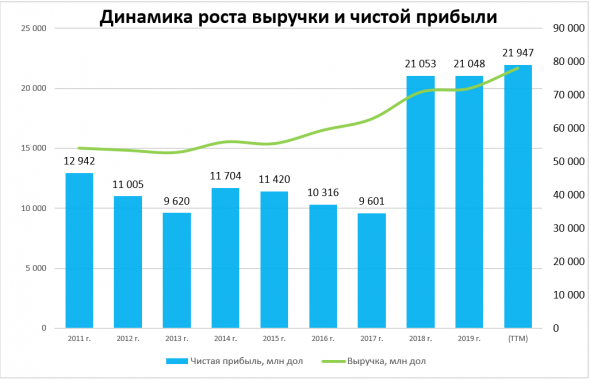

Intel опубликовал позитивный отчет за 4 квартал 2020 года. Прибыль на акцию превысила прогнозы рынка на 28,5%, выручка также оказалась выше ожиданий. При этом акции компании до сих пор остаются крайне недооцененными — мультипликатор P/E составляет всего 12, против 28 в среднем по сектору.

С 15 февраля 2021 г. на пост генерального директора назначен Пэт Гелсинджер. Он является ветераном отрасли, а его опыт работы составляет более 40 лет, из них 30 — в Intel. Акции Intel за последний месяц выросли на 10%, до $60,72. За последний год котировки Intel лишь вернулись на уровень начала 2020 г.

Аналитики различных инвестдомов поднимают таргет для акций компании Интел до 70-80$ за акцию. Но Intel все еще отстает от конкурентов, новому генеральному директору предстоит большая работа по возвращению компании к корням — созданию инноваций. Например, тайваньский производитель полупроводников TSMC производит 5-нанометровые чипы. Они уже принесли 20% всей выручки компании в IV квартале 2020 г., следует из отчета.

( Читать дальше )

Интел и огромные производственные мощности

- 10 февраля 2021, 15:07

- |

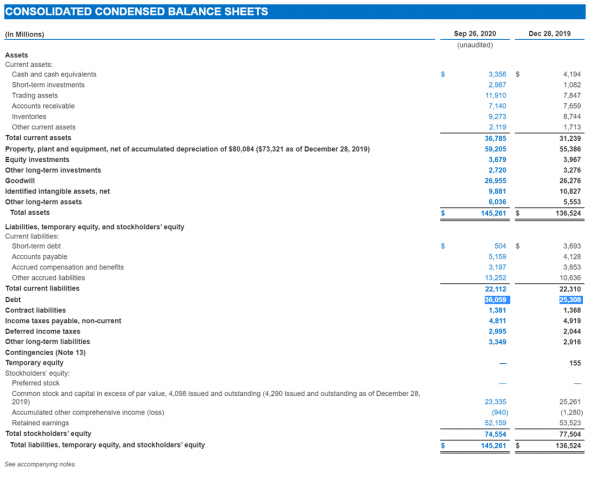

$NDAQ: $INTC — производитель электронных устройств и компьютерных компонентов, включая микропроцессоры, наборы системной логики. А также не платформенные или смежные продукты, включающие ускорители, платы и системы, продукты подключения, а также памяти и хранения.

Как многим уже известно 2020 г. оказался для компании Intel достаточно напряженным, особенно III кв. 2020 г. Основная проблема – это очередная задержка с переходом на 7-нанометровые техпроцессоры. Планы отложили ещё на 6 мес., так что теперь внедрение 7-нм планируется не раньше конца 2021-го — начала 2022 г.

Таким образом, Intel начинает проигрывать конкурентам на рынке процессоров по нанометрам. Один из основных конкурентов уже перешёл на на 7-нм процессоры.

Кроме этого, один из заказчиков – $AAPL от процессоров Intel и перешёл на собственные M-1. В связи с этим, на рынке сложилось впечатление, что Intel обречен на поражение.

Для Intel разрыв сотрудничества с Apple является больше имиджевым ударом. По данным аналитиков Sanford C. Bernstein, на которые ссылается Bloomberg, на поставляемые Apple процессоры приходится менее 5% годовой выручки Intel. По итогам 2019 года она составила $75 млрд. А по оценкам инвестиционной компании Raymond James, после окончательного перехода Apple на собственные процессоры Intel потеряет не более $3–4 млрд годовой выручки.

Поэтому финансовые показатели компании продолжают демонстрировать положительную динамику.

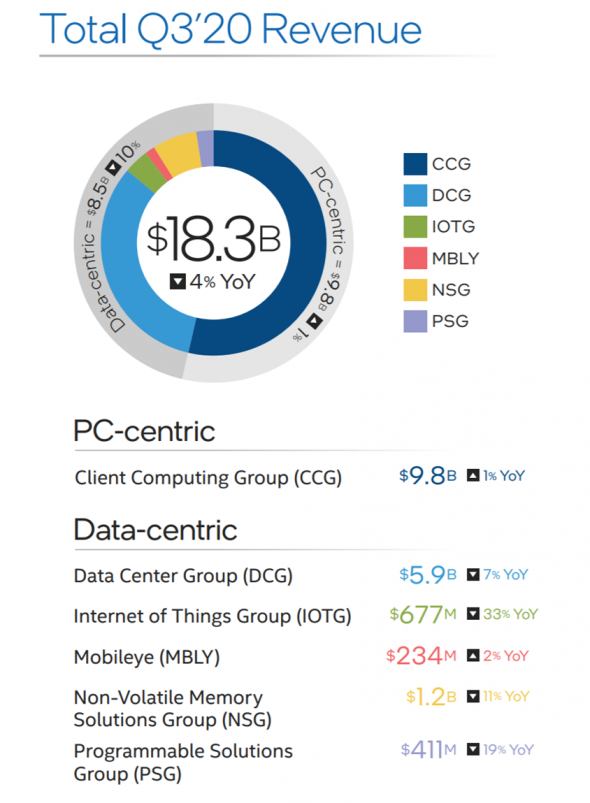

Следует заметить, что ориентируемая на персональные компьютеры часть дохода, также прибавила в доходности. Если брать в более широком понимании, то не все дата-центры готовы брать продукцию $AMD только из-за нанометров. Есть и друге факторы, которые влияют, как на производительность, так и на надежность чипов. Интел долгие годы показывал себя с положительной стороны закрывая потребности клиентов на высоком уровне. По мимо самих процессоров Интел сопровождает заказчиков в течении периода эксплуатации, а также предлагает различные дополнительные услуги под потребности каждого клиента. Как в программном обеспечении, так и на уровне “железа”. Что определенно позитивно сказывается на лояльности клиентов.

#Доходы Интел достаточно диверсифицированы. Несмотря на то, что на ПК сегмент приходится большая часть выручки. Сам сегмент #ПК разбит на множество подсекторов, где присутствует большое количество различных чипов, которые отличаются по задачам и архитектуре. Это и центральные процессоры, и сетевые модули, и различные другие #чипы.

Одно из преимуществ компании – это низкая долговая нагрузка, которая позволяет преодолеть вышеперечисленные трудности и параллельно направлять около $10 млрд в год

Свободный денежный поток компании свободно перекрывает все расходы. Операционная #маржинальность составляет 31,8%, что говорит о востребованности продуктов Интел.

Кроме того, Intel одна из немногих технологичных компаний, которая стабильно платит #дивиденды 4 раза в год. Текущий квартальный дивиденд на акцию составляет $0,33, годовая дивдоходность оценивается около 2,6%.

Дополнительную поддержку акциям оказывает периодичный выкуп собственных акций. В октябре прошлого года на #выкупакций с рынка было выделено $20 млрд. В рамках ускоренного выкупа 2020 г., Intel решил потратить на выкуп еще $10 млрд, это порядка 5% капитализации компании.

( Читать дальше )

Обзор № 146. Delek US Energy, G1 Therapeutics, МТС, Intel, Mail, Spotify

- 16 января 2021, 18:28

- |

>>ССЫЛКА НА ВИДЕО<<

Delek US Energy (#DK) — 0:30

G1 Therapeutics (#GTHX) — 4:10

Spotify — 6:10

МТС (#MTSS) — 8:40

Intel (#INTC) — 11:50

Mail — 15:40

‾‾‾‾‾‾‾‾‾‾‾‾

dk купить,gthx купить, мтс купить,intel купить,mail купить,spotify купить,dk форум,gthx форум, мтс форум,intel форум,mail форум,spotify форум,dk дивиденды,gthx дивиденды, мтс дивиденды,intel дивиденды,mail дивиденды,spotify дивиденды,dk акции цена,gthx акции цена, мтс акции цена,intel акции цена,mail акции цена,spotify акции цена.

Краткий обзор фейсбука и результаты прошлых покупок. Профит по Интел и BABA 15%

- 15 января 2021, 23:56

- |

Все надеются здесь, что интел вернется

- 19 декабря 2020, 20:45

- |

Интел

- 06 ноября 2020, 11:53

- |

Падение Интела и Твиттера

- 30 октября 2020, 21:18

- |

Поэтому они у меня в квике остались висеть в рабочей закладке.

Сегодня заглянул, а там такое… По минус 20% у каждого!

Не стал в подробности вдаваться почему.

Мне кажется у нас так какой-нибудь неликвид летает типа Иркут-3:))))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал