Инфляция

Депозиты снизились до 16,58% и будут ниже. Инфляция выросла до 17,49% и, видимо, будет выше

- 18 апреля 2022, 07:13

- |

Источники данных: депозиты — Банк России, инфляция — Росстат

Банк России обновил статистику по депозитам. За первую декаду апреля средняя их ставка в топ-10 банков (по сумме привлечения депозитов) составила 16,58%, ровно на 2% ниже, чем в последней декаде марта.

Параллельно, Росстат сообщил о росте годовой инфляции до 17,49% по состоянию на 8 апреля.

Оба статистических ряда – запаздывающие. В частности, 11 апреля тот же Банк России понизил ключевую ставку до 17% с прежних 20%, и значит, во второй декаде апреля, которая заканчивается уже послезавтра, уровень депозитов должен оказаться еще и заметно ниже опубликованных 16,58%.

Инфляция, напротив, на этой неделе должна поставить новый рекорд. Ее темп замедляется, но остается высоким (даже 0,66% за неделю со 2 по 8 апреля – это в годовых 34%; хотя это более чем в 3 раза меньше экстремальных 2,22% недельной инфляции на 4 марта). На инфляционное плато мы выйдем при росте цен не выше 0,33% в неделю, о чем еще говорить наверно рано.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Де-факто цель ЦБ по инфляции – номинальный «рост» фантиков с отрицательной реальной доходностью для кредитования банкротов ЗА СЧЁТ акционеров и вкладчиков (А какая у Вас АЛЬТЕРНАТИВА? )

- 15 апреля 2022, 21:25

- |

Пора признать фактическую ситуацию на любой текущий момент: дураки с фантиками начинают что-то подозревать! В очередной раз их разводят номинальным «ростом» номинально безрисковой доходности до +5% за 3 месяца (>20% годовых в моменте), которая целенаправленно удерживается строго ниже истинной скорости обесценивания фантиков долговой пирамиды. Обладателей статуса среднего класса квалифицированного дурака подталкивают наводящим вопросом «Что это даёт МНЕ?» к безальтернативно «выгодным» ответам, исключающим параллельные альтернативы как «невыгодные» по сравнению с ментальной ловушкой «золотой середины» внутри золотой клетки тонущего сейфа.

Под лозунгом Нового Времени «А какие у Вас, ****, АЛЬТЕРНАТИВЫ?

( Читать дальше )

Про цены в 5-ках и магнитах.

- 15 апреля 2022, 19:03

- |

Соли нет вообще Илецкой. Была по 11 р.

Гречка местная 68 руб была. Сейчас дешевле 150р найти это счастье.

Это что вообще? Сговор картелей?

По сахару ФАС проехался, снизили сволочи цены. Последний кусок доедали.

Также с солью? Соли крупной нет в сетях.

Про овоща я воооще молчу.

Это писец полный.

У нас лук завозной чтоли, чтобы его по 65р продавать? И что интересно по таким безумным ценам наш народ покупает… При мне женщина пока я в очереди стоял купила овощей на 3000 рублей.

Сильные результаты Х5 поддержали ускорение продуктовой инфляции и ажиотажный спрос на товары в марте - Велес Капитал

- 15 апреля 2022, 13:58

- |

Согласно нашей оценке, чистая розничная выручка X5 в 1К текущего года выросла на 18,3% г/г и почти достигла 600 млрд руб. Таким образом, мы ожидаем существенного ускорения роста продаж по сравнению с предшествующим кварталом, что связано с сильной прогнозируемой динамикой сопоставимых показателей. На LFL, по нашему мнению, влияли два основных фактора, среди которых дальнейшее ускорение продовольственной инфляции и ажиотажный спрос на некоторые категории товаров в марте. Продовольственная инфляция продолжала ускоряться каждый месяц с начала года и в марте достигла 18%, рекордного уровня за долгие годы.

( Читать дальше )

Местер из ФРС: ФРС стремится привести спрос в баланс с предложением, поддерживая при этом здоровые рынки труда

- 15 апреля 2022, 13:50

- |

Китай и Россия, зачем вы это делаете?!

- 15 апреля 2022, 07:40

- |

Нет, это не спикер Совета Федерации, нет, это не глава оперштаба по борьбе с коронавирусом!

Это очередной зиц председатель авторитетной международной конторы под названием МВФ, за которой как мы уже привыкли скрывается (как и за всеми остальными, включая даже ОПЕК) американский deep state. Но примечательно, что она не негр, её выбрали из славян, да и ФИО ласкает слух фанатов кириллицы: Кристалина Георгиева.

Вчера Кристалина отчиталась, я самый сок процитирую (обожаю читать доклады МВФ, но пикантные моменты, я подретушировал ***, прошу отнестись к этому с пониманием):

Если говорить просто, мы стоим перед лицом двойного кризиса.

Во-первых, пандемия: она перевернула нашу жизнь и экономику, и она еще не закончилась. Продолжающееся распространение вируса может стать причиной появления еще более заразных или, что еще хуже, более смертельных его вариантов, что приведет к дальнейшей дестабилизации и дальнейшим расхождениям между богатыми и бедными странами.

( Читать дальше )

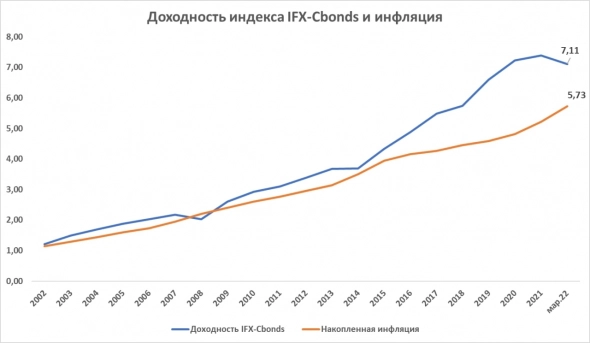

Обгоняет ли широкий облигационный рынок рублевую инфляцию?

- 15 апреля 2022, 07:30

- |

За последние20 лет годовая доходность индекса IFX-Cbonds (база расчета — 30 наиболее ликвидных корпоративных облигаций) 14 раз превышала уровень инфляции.

За рассматриваемый период было всего 6 лет, когда облигационный рынок проигрывал инфляции: 2006-2008 годы, 2014, 2021 и, вероятно, 2022 год.

( Читать дальше )

Что ждет цены в России дальше? - НИУ ВШЭ

- 14 апреля 2022, 16:10

- |

1. «Неделя к неделе» цены растут все медленнее. В конце февраля-начале марта недельная инфляция превышала 2%. С 1 по 8 апреля цены выросли на 0,66%.

2. Рубль укрепился, что привело к замедлению роста цен на непродовольственные товары. За эту неделю они подорожали на 0,51% после роста на 0,9% и 1,51% в предыдущие 2 недели.

3. Народ перестал в панике скупать продукты, соответственно, замедлился и рост цен на продовольствие: +0,9% после роста на 1,2% неделей ранее. Плодоовощная продукция на этой неделе и вовсе подешевела на 0,6%.

( Читать дальше )

Инфляция останется повышенной, но продолжит инерционное замедление - Росбанк

- 14 апреля 2022, 13:15

- |

По данным Росстата, за неделю со 2 по 8 апреля потребительские цены выросли на 0.66% н/н, а среднесуточный прирост цен с начала апреля составил 0.09% д/д, существенно замедлив темп после резкого ускорения с начала марта. В результате, рассчитываемая на недельных данных годовая оценка инфляции оказалась вблизи 17.5% г/г.

Среди товаров наблюдаемой потребительской корзины наметились признаки спада ажиотажного спроса – несколько снизились цены на бытовую электронику на фоне укрепления рубля. Однако продолжается рост цен в сегменте бытовой химии и косметики, а также сохраняется повышенный спрос на иностранные автомобили на фоне действующих ограничений поставок на российский рынок. Среди продуктов питания динамика цен остается неоднородной: цены на плодоовощную продукцию перешли к умеренному снижению, в то время как продолжается рост цен на товары длительного хранения (в основном крупы). В сфере услуг наиболее заметен рост цен на внутренние авиаперелеты (+10.6% н/н).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал