Инфляция

Печатали, печатаем и будем печатать! Или Байден наносит инфляции ответный удар

- 11 января 2022, 10:12

- |

Байден заявил, что $5 trillion не достаточно. Это начало новой компании очередного вливания «шальных» денег.

Возможно сегодня г-н Пауэлл не будет столь резок по вопросу поднятия процентных ставок.

В этом году очень важные выборы в США — в Конгресс.

- комментировать

- ★1

- Комментарии ( 24 )

Инфляционные ожидания японских домохозяйств достигли максимума за 2 года — ЦБ Японии

- 11 января 2022, 09:38

- |

Почти 80% японских домохозяйств ожидают рост цен на год

www.reuters.com/article/japan-economy-boj/japan-households-inflation-expectations-hit-more-than-2-year-high-boj-idUSKBN2JL0CS

Инфляция уронит рынки в среду.

- 10 января 2022, 15:59

- |

В эту среду мы узнаем о росте цен в США, так как выйдут данные по инфляции. В ноябре инфляция в США была на уровне 6,8%, но в декабре ожидается на уровне 7%. Давайте я расскажу, как будет:

Учитывая, что цены на энергоресурсы 1/3 от возросшей инфляции в США, а в праздничные дни был повышенный спрос на продукты, товары и т.д. в момент нарушений цепочек поставок из-за COVID, то инфляция будет 7%, правда, вряд ли сильно выше, так как цены на нефть колебались в декабре.

Фьючерсы на бензин в США падали в самом начале декабря до минимумов с февраля 2021 года, правда, в конце декабря вернулись в диапазон 2,20 – 2,28. Средние розничные цены на бензин, всё ещё остаются выше $3, что для американцев считается высокими ценами, а с ноября снижение произошло только на $0,1, что не является значительным. С розничными ценами на дистилляты, такая же история, они слегка упали, но находятся на максимумах.

( Читать дальше )

Рост зарплат или логистический кризис может привести к более высокой инфляции, чем ожидалось и заставить ФРС более быстро повышать ставку — МВФ

- 10 января 2022, 09:54

- |

👉 Повышение ставки ФРС может ударить по финрынкам и привести к оттоку капитала с рынков ЕМ

www.marketscreener.com/news/latest/IMF-SAYS-BROAD-WAGE-INFLATION-OR-SUSTAINED-SUPPLY-BOTTLENECKS-COULD-BOOST-U-S-PRICES-MORE-THAN-EXPE--37503224/

Что готовит нам 2022 год?

- 09 января 2022, 11:36

- |

Прежде чем приступать к рассуждениям о перспективах финансовых рынков в следующем году, я хотел бы сориентироваться в моменте – ответить на вопрос: «С чем мы входим в новый год?».

Самые популярные темы сейчас – перспективы монетарной политики (особенно ФРС), экономические перспективы США и ситуация с пандемией. Неопределённость, таящаяся в этих событиях, может финансовые рынки как обрушить, так и поддержать.

И если с вопросами пандемии разобраться крайне сложно (сама ВОЗ часто ошибается в прогнозах), то предположить, что будет делать ФРС, и оценить экономические перспективы США – вполне себе можно. С этих оценок я свой анализ и начну.

Принимая решения в монетарной политике, ФРС, конечно же, опирается на экономические оценки – потому я тоже начну с оценки текущей ситуации в экономике США, а также состояния долларовой ликвидности.

В первую очередь стоит отметить любопытный момент с товарными запасами, а именно – дивергенцию, образовавшуюся между уровнем запасов у розничных торговцев, с одной стороны, и на оптовых складах и производственных запасах – с другой. Этот момент вводит в заблуждение даже опытных аналитиков: на первый взгляд может показаться, что ситуация складывается в пользу развития кризиса перепроизводства, – но это не так:

( Читать дальше )

Золото не защищает от инфляции? Да шо вы говорите!!!

- 09 января 2022, 10:43

- |

И захотелось задать автору (не, не автору поста Никите, который только откопипастил рассуждения некоего Майкла по кликухе Батник) вопрос-

а когда золото с 600 баксов в 2008ом до нынешних 1800 улетело-это что было? Привиделось?

Собственно такие рассуждения они только подтверждают-золото единственный актив, который защищает от инфляции, а по сути от девальвации фиатных денег.

Причем защищает упреждающим образом.

QE только разворачивалось, а золото уже отыграло вливание в спасение проворовавшихся фининститутов астрономических сумм.

Отыграло оно и отвязку от золотого стандарта, и американскую конфискацию золота.

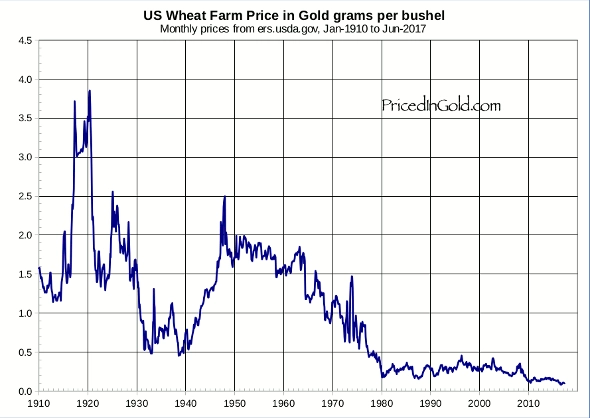

Да, если кому интересно-тут Ежемесячные фермерские цены на американскую пшеницу в граммах золота за бушель с января 2010года по июнь 2017года:

Когда картинка дороже рассуждений всяких Майклов под кликухой означающей расширение файла.

Думайте сами, решайте сами.

Всем здоровья и удачных инвестиций!

Вышли данные по безработице в США и всё ещё хуже, чем я думал. Рынки однозначно будут падать!

- 07 января 2022, 17:15

- |

Безработица снизилась до 3,9% при прогнозе в 4,1% и это слишком хорошие данные, которые позволяют быть ФРС США очень жёсткой в денежно-кредитной политике. Так как ФРС США в своей денежно-кредитной политике ориентировалась на инфляцию и безработицу, а теперь рынок труда в норме, а инфляция высоченная. Давайте заглянем в голову Федрезерва и поймём, чего Евген так боится:

Сначала объясню, как упала безработица на низких показателях новых рабочих мест вне с/х отрасли — дело в том, что данные за октябрь и ноябрь были пересмотрены в сторону увеличения и всё это происходит на низком (хоть и слегка выросшем на 0,1%) уровне участия.

Безработица 3,9% при низком уровне участия в 61,9%, а заработные платы выросли за месяц на 0,6% при прогнозе в 0,3% и в итоге у нас получается, что рынок труда очень плотный. Рабочей силы не хватает, а американцы неохотно выходят на работу, так как заработные платы растут на фоне падения безработицы и при низком количестве людей на рынке труда.

( Читать дальше )

Акции, облигации, золото: рискованная игра ФРС

- 07 января 2022, 16:14

- |

Федеральная резервная система США, похоже, оказалась между крайностями. В течение долгого времени центральные банкиры утверждали, что инфляция носит временный характер. Нет причин для беспокойства. Действительно, каждый гражданин почувствовал, как дорожают товары. Но долгое время ФРС придерживалась мнения, что ситуация снова нормализуется. Никаких действий не потребовалось. Но теперь центральный банк, похоже, обеспокоен и хочет повысить процентные ставки быстрее, чем было объявлено несколько недель назад.

Последние протоколы заседания ФРС США показывают: Высокая инфляция является головной болью для монетарных наблюдателей, и они, очевидно, больше не хотят оставаться безучастными. Более агрессивная политика процентных ставок неизбежна. Инструмент FedWatch от CME Group в настоящее время показывает 63,3-процентную вероятность первого шага по процентной ставке уже в марте. До сих пор ФРС хотела завершить покупку облигаций в марте, и рынок предполагал, что первый шаг по процентной ставке будет сделан в мае.

( Читать дальше )

Реальная инфляция в России и инфляция по Росстату.

- 07 января 2022, 14:53

- |

Владимир, я просто отметил факт что не так всё радужно, покупательная способность рубля упала и сильно, а росстат, кручу-верчу запутать хочу, но лишь бы не реальные цифры на выходе для лохтората показать а какие-то не пришей к звиде 8%, ложь основанная на правде, вот и весь сказ про росстат, по этой причине росстат бесполезен для обывателя, обыватель инфляцию видит через свой кошелёк гораздо лучше.пользователя Vad в коментах под публикацией в блоге Владимира

smart-lab.ru/blog/754792.php

На самом деле проверить, врет Росстат. и кто живет в реальности, довольно легко.

Давайте возьмем среднюю цену масла подсолнечного (или нужное подставить) в 2000 году например отсюда:

www.gks.ru/bgd/regl/b02_17/IssWWW.exe/Stg/d010/i010290r.htm

Это 23 рубля 20 копеек.

Теперь берем индекс инфляции по Росстату по годам. например отсюда:

xn----ctbjnaatncev9av3a8f8b.xn--p1ai/%D1%82%D0%B0%D0%B1%D0%BB%D0%B8%D1%86%D1%8B-%D0%B8%D0%BD%D1%84%D0%BB%D1%8F%D1%86%D0%B8%D0%B8

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал