Инфляция

Современная денежно-кредитная политика будущего.

- 18 января 2021, 12:51

- |

В этом обзоре я хотел бы детальнее обсудить со своим читателем, в каком же направление может произойти развитие денежно — кредитной политики в ближайшем будущем, или же обозначим это как «развитие народной денежно-кредитной политики».

Понят в каком направление будет происходить это развитие архиерично важно, так как это практическое применение такой теории может способствовать преодолению экономического кризиса, связанного с общемировой пандемией.

Вопросы распределения «новых денег»

Важная составляющая этой теории лежит в том, при имеющим качественном инструментарии и механизмов возможно непосредственно прямое распределение финансовой помощи центрального банка правительству государства или его органам, и даже вплоть до физических лиц, то есть гражданину той или иной страны. В данный момент этого еще всё же не происходит, сейчас распределение завязано на казначейских облигации или же на финансовый рынок, это то что мы видим.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Bastion podcast #34: Обзоры инвестбанков на 2021 год

- 18 января 2021, 10:11

- |

Обсуждаем ключевые идеи из обзоров мировых инвестбанков на 2021 год. Будет ли инфляция, какие альтернативы облигациям, мегатренды в инвестициях.

0:10 Сколько можно заработать, придумав чипсы для мексиканцев

3:25 Прочитанные книги

13:45 Стоит ли читать обзоры инвестбанков

17:42 Почему все боятся прогноза ускорения инфляции

27:24 Финансовые репрессии

30:22 Можно ли чем-то заменить надежные облигации

34:50 Кто выиграет от инфляции

44:44 Почему растут акции банков

49:25 Мегатренды в экономике

( Читать дальше )

Печатный станок ФРС

- 17 января 2021, 17:50

- |

Денежная масса в США выросла на 70% за год.

Такой сильный рост денежной массы в основном связан c низкой процентной ставкой и конечно же с QE. Агрегатор М1 учитывает деньги на депозитах, а учитывая то, что ФРС по программе QE скупает активы как бешенные, то ничего удивительного, что денежная масса так выросла.

Но, не забывайте, что деньги на депозитах ФРС, которые скапливаются от программы QE – это не напечатанные деньги, так как они находятся на депозитах ФРС и при сокращение баланса процентный показатель Денежной массы будет сокращаться, а рост Денежной массы М1 будет тормозится.

☝🏻Думаю, что график скорее отражает объём работы ФРС и то, с чем ФРС пришлось столкнуться.

🤔Глядя на этот график, у меня всё же возникает один вопрос:

А где та точка показателя денежной массы, при которой действия ФРС перестанут работать? Если для остановки этого коронакризиса пришлось увеличить показатель Денежной массы на 70% (это на сегодняшний день).

P.S. твои лайки для меня стимул писать дальше. Спасибо. А ТУТ моя телега

Еженедельный прогноз финансовых рынков. Выпуск №37 от 17.01.2021г

- 17 января 2021, 10:11

- |

Вышло много макроэкономической статистики по США, поэтому блок по «макрухе» вышел широкий, остальное все по плану.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Рынок не вырос на пакете стимулов Байдена. Почему?

- 15 января 2021, 13:52

- |

1️⃣Первое и самое главное, тот пакет стимулов, который Байден представил не факт, что его в Сенате одобрят. Вы скажете:

😑Сенат же теперь будет демократический, значит одобрят!

🙄И да и нет) не все законопроекты в Сенате, теперь можно протащить при разбросе голосов 50 на 50 + решающий голос Камалы. Есть тактика в Сенате под названием Филибастер(которую придумал Катон ещё когда земля была плоская), так вот – это тактика затягивания.

В Палате Представителей решения принимаются простым большинством голосов, но в Сенате необходимое количество голосов для принятия законопроекта 60. В Сенате Демократы имеют 50 голосов + 1 решающий от Камалы и выходит, что у демократов в Сенате 51 голос, а у республиканцев 50.

Да, законопроекты в Сенате принимаются простым большинством голосов, но если республиканцы будут яростно против чего-то, то они могут использовать флибустьер и тогда потребуется 60 голосов, то есть республиканцы начинают с трибуны рассказывать про своих детей, шашлыки, цветы, книги и так далее, что начинает бесконечно затягивать процесс.

( Читать дальше )

Теперь стала понятна стратегия ФРС. Главное из выступления главы ФРС

- 14 января 2021, 21:20

- |

Риторика ФРС резко изменилась СЕЙЧАС для того, чтобы инфляционными ожиданиями помочь инфляции расти. Если инфляция будет расти резкими темпами, то тогда ФРС будут тормозить стимулы, но медленный переход инфляции за 2% не заставит ФРС тормозить стимулирующие меры.

❗️Единственное, что меня сильно тревожит — это эффект базы, так как инфляция весной 2020 сильно падала, а сейчас растёт и весной будет расти из-за стимулов ФРС, может быть тот самый резкий рост инфляции из-за сезонного фактора, стимулов ФРС и Байдена, вакцинации, восстановления экономической активности и так далее.

🔥Я не меняю свой прогноз по инфляции в США, торможению стимулирующих мер и коррекции на рынках весной.

🗣Главное из речи Пауэлла:

▪️Мы хотим, чтобы инфляционные ожидания были закреплены на уровне 2%.

▪️Нам нужно будет увидеть рост инфляции выше 2% на какое-то время.

( Читать дальше )

Бежевая Книга ФРС указывает на переломную тенденцию в долларе

- 14 января 2021, 19:00

- |

Что интересного вчера было в Бежевой книге США на фоне сегодняшних данных по пособиям по безработице:

▪️Общая Экономическая Активность по данным Бежевой Книги выросла не значительно, можно сказать, что не выросла, так как рост активности слабый и неравномерный. – понятное дело, что с пакетом стимулов сильно возрастут расходы американцев и уже скоро мы увидим колоссальный рост экономической активности.

▪️В графе экономическая активность говорится, что вырос производственный сектор, но производственный сектор в США сильно разошёлся из-за пандемии со сферой услуг, так что тут я бы тоже не говорил, что всё однозначно. Пока есть пандемия, сфера услуг будет страдать, хотя мы видим системный сдвиг в отчёте сообщается, что онлайн продажи начинают расти.

▪️Активность в сфере жилой недвижимости осталась высокой – это значит, что пока деньги влитые в экономику работают, эффект от стимулов на высоких уровнях.

( Читать дальше )

Сбудутся ли новые прогнозы Правительства РФ?

- 14 января 2021, 13:08

- |

“Правительство ожидает” — это ожидания или прогноз? В 2020 году инфляция 4.9%, когда ожидалось, что инфляция наоборот не будет расти выше таргета 4% и у нас только:

Краткосрочные проинфляционные факторы, но долгосрочные дезинфляционные факторы преобладают.

▪️Согласно августовскому и сентябрьскому прогнозу от ЦБ РФ: годовая инфляция в России в 2020 году будет в диапазоне 3,7-4,2%, а в конце следующего года она будет находиться на уровне 3,5-4%

▪️А вот прогноз от Минэкономразвития РФ в мае: инфляция в РФ по итогам года составит 4% и останется в 2021-2023 годах на этом уровне.

▪️Прогноз правительства предполагал инфляцию в 2020 году на уровне 3.8%.

🔥Эльвира Набиуллина в марте 2020 года нас предупреждала, что:

Пик инфляции будет в первом квартале 2021 года

( Читать дальше )

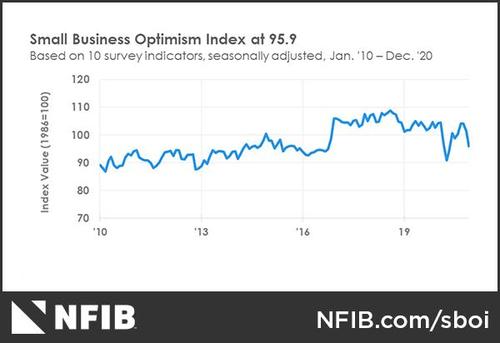

Малый бизнес обеспокоен ростом налогов при Байдене

- 13 января 2021, 15:52

- |

«Падение оптимизма малого бизнеса в этом месяце исторически очень велико, и в основном это снижение было связано с перспективами продаж и условиями ведения бизнеса в 2021 году», — сказал главный экономист NFIB Билл Дункельберг. «Малые предприятия обеспокоены потенциальной новой экономической политикой новой администрации и растущим распространением COVID-19, которое приводит к возобновлению закрытия предприятий по приказу правительства по всей стране».

«Падение оптимизма малого бизнеса в этом месяце исторически очень велико, и в основном это снижение было связано с перспективами продаж и условиями ведения бизнеса в 2021 году», — сказал главный экономист NFIB Билл Дункельберг. «Малые предприятия обеспокоены потенциальной новой экономической политикой новой администрации и растущим распространением COVID-19, которое приводит к возобновлению закрытия предприятий по приказу правительства по всей стране».( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал