Исследование

Молодые инвесторы идут на слишком большие финансовые риски

- 26 марта 2021, 04:45

- |

В исследовании Управления по финансовому регулированию и надзору Великобритании сообщается, что «молодые инвесторы берут на себя большие финансовые риски». Эта группа имеет тенденцию инвестировать в очень рискованные активы, доступ к которым облегчается новыми инвестиционными приложениями.

Что наиболее проблемно, так это то, что большая часть из них, кажется, не осознает, что они могут потерять вложенную сумму. Согласно исследованию, они отдают предпочтение активам, которые, скорее всего, могут не оправдать возложенных на них ожиданий. Например, биткоин. Некоторые молодые люди вкладывают деньги следуя своему чутью и интуиции. Что, согласитесь, очень сомнительно.

Традиционно инвестиционное решение должно приниматься в соответствии с объективными критериями и после оценки рисков. Когда конкретный актив представляет возможность потери всего или части инвестированного капитала, мудро вкладывать только ту сумму, потеря которой не повлияет на образ жизни и не разорит вас. Эти практические соображения кажется проходят мимо молодых инвесторов, которые приходят на рынок в поисках адреналина. Шоу GameStop является примером этого нового типа поведения.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Старая рабочая классика часть 3

- 25 марта 2021, 14:49

- |

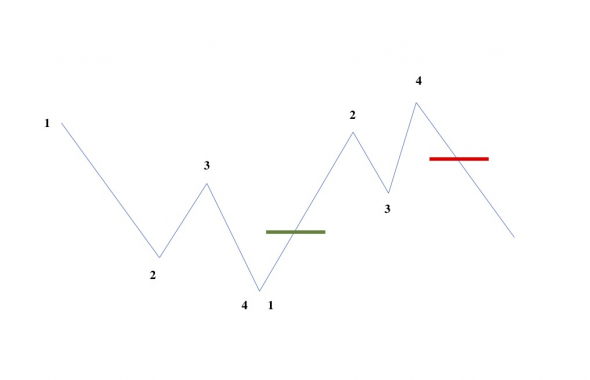

Продолжаем исследование простой ТС основанной на базовых принципах определенных еще до нас с Вами. С точками входа определились, стопы и тейки тоже есть. Теперь будем смотреть как это все работает в реальности. Таймфрейм 5 минут. Инструменты GD,SR,GZ,RI,Si,Eu,SV,BR что бы убедится, что ТС работает всегда и везде. Уровни входа до входа в позицию, отмена входа, вход в позицию, закрытие позиции — все присылается в телеграмм. Посмотрим вместе, эффективная ли ТС и по сей день. t.me/joinchat/lShT13RVs_MwMWQy - Торговля на реальном счету. Принцип системы на картинке.

30% инвесторов атакуют брокеров, зажав в кулачке 100000 рублей

- 02 марта 2021, 17:16

- |

С 25 по 28 февраля «Левада-Центр» (признана организацией, выполняющей функции иностранного агента) вместе с телеграмм-канальями проводило опрос инвесторов, в котором приняло участие 5800 респондентов.

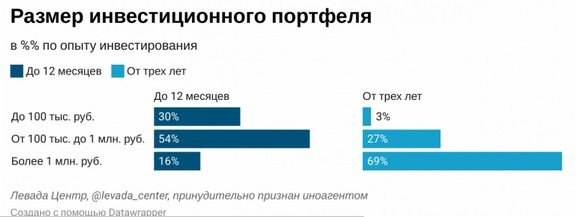

Известно, что число инвесторов на российском фондовом рынке превысило 8 млн. благоразумных человек. Вся это орава, изъяв свои деньги со вкладов, ринулась на биржу в поисках счастья и удачи. 54% новичков с опытом до года имеют денежные средства до 1млн. рублей. 30% имеют сумму менее 100к рублей. Получается вот такая вот таблица:

( Читать дальше )

Фундаментальные риски отраслей ВДО в 2021 году

- 25 февраля 2021, 15:21

- |

Несмотря на то, что специфичные риски компаний в высокодоходных облигациях превалируют над общими для каждой отдельно взятой отрасли, иметь взгляд на потенциальный уровень риска на более высоком уровне полезно. В этом материале резюмированы основные параметры, которые могут повлиять на прибыльность отраслей, в которых работают основные эмитенты портфелей PRObonds — сельское хозяйство, лизинг, строительство и девелопмент, МФО, ИТ-инфраструктура и ритейл.

В качестве потенциальных рисков оценены пять качественных параметров: макроэкономика (степень цикличности по отношению к текущим реалиям российской экономики), рыночный сентимент (взгляд экспертов и рынка на развитие отрасли), риски спроса и предложения, а также особо актуальный в этом году регуляторный риск.

Делая выводы из общей картины исследования, для каждой из отраслей характерен свой набор риск-факторов. Совокупность риска интуитивно меньше в отраслях, где рынок развивался более органично еще в докризисный период и смог подтвердить свои ресурсы для восстановления в течение 2020 года — в ИТ-бизнесе и лизинге. В ряде отраслей один из пяти рассмотренных риск-факторов повышает неопределенность в отрасли в текущем году: речь в данном случае идет о регуляторном риске в сельском хозяйстве, а также факторе стабильности спроса в ритейле и МФО.

( Читать дальше )

Ok, Зумер. Как новое поколение меняет экономику и инвестиции

- 10 декабря 2020, 12:51

- |

Американский инвестбанк Bank of America выпустил отчет о том, как поколение Z, то есть люди, родившиеся после 1995 года, будут влиять на экономику в ближайшие годы. В последнем подкасте Bastion мы разбирали какие тренды окажут наибольшее влияние на экономику и инвестиции в ближайшие годы. Теперь публикуем статью с ключевыми графиками исследования, которые нужно знать инвестору для поиска долгосрочных инвестиционных идей.

1. Кто такие Зумеры?

( Читать дальше )

Исследование движения цены индекса RTS

- 18 ноября 2020, 17:14

- |

Исследование по движению цены индекса RTS, после первой свечи за торговую сессию с использованием фильтра в виде среднего первых свечей.

Фильтр среднего применяется в виде того, что учитываются первые свечи с открытия сессии тела которых больше среднего значения всех первых свечей.

( Читать дальше )

RTS движение цены

- 17 ноября 2020, 20:28

- |

Цены нормализованы (1 — 100%)

( Читать дальше )

Шорты Тесла или Трейдеры не способны к обучению?

- 15 сентября 2020, 21:22

- |

Почему это происходит?

Скорее всего дело в полной неспособности трейдеров к обучению.

По моим наблюдениям, трейдеры являются самыми невосприимчивыми к обучению индивидуумами и без трейдинга не способны ни к чему больше, как только к тасканию тяжестей.

Как можно шортить Теслу, получать лосей… и вместо того, чтобы признать свои ошибки, начинают с удвоенным остервенением и злобой шортить Теслу.

Или шортить Насдак… сначала с 4000, потом с 8000, потом с 11000. Затем на 12000 по Насдаку начинают лонговать и сливаются до 11000, после чего снова открывают шорты на растущем индексе.

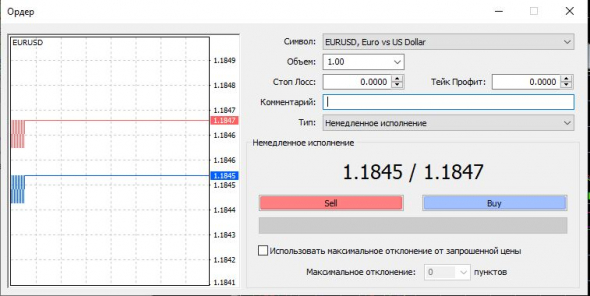

По факту трейдинг можно упрощенно представить в виде двух кнопок — БАЙ И СЕЛЛ:

Фактически успех или не успех трейдинга зависит от способности обучаться.

Так нажимая на кнопку Buy для Теслы, вы будете получать вознаграждение. Если нажав на кнопку Buy для Теслы вы перестанете получать вознаграждение, то эту кнопку как любое существо, обладающее разумом, перестанете.

( Читать дальше )

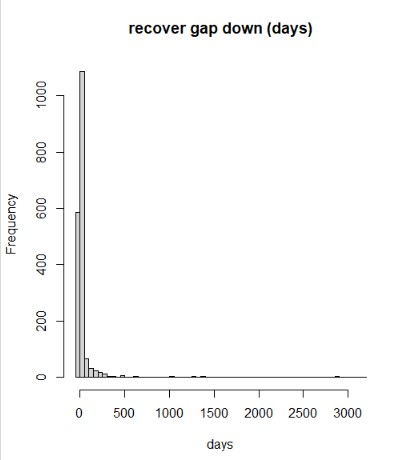

Как закрываются овернайт гэпы на индексе ММВБ

- 22 августа 2020, 14:01

- |

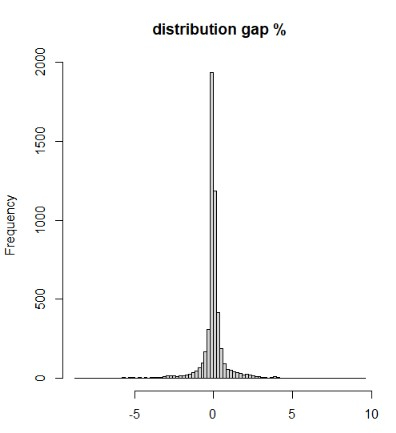

Для получения ответа на этот вопрос возьмем ежедневные данные по индексу ММВБ за последние 20 лет и проведем исследование в котором рассчитаем размеры овернайт гэпов и время за которое они восстанавливаются.

Краткая методология:

Гэп считается как разница в процентах между ценой закрытия предыдущего дня и ценой открытия текущего дня.

Гэп считается закрытым когда цена закрытия дня, после детектирования гэпа, превышает или равна цене закрытия того дня от которого получили гэп.

Далее приведем сводку с показателями и некоторыми графиками с краткими комментариями.

На первом графике представлен график распределения размера гэпа и частоты наблюдения. Отчетливо наблюдается Гауссово распределение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал