КИТай

Заместитель директора ЦБ Китая: Китайские регуляторы приняли верное решение, запретив операции с криптовалютами

- 04 декабря 2017, 16:11

- |

Пан Гуншэн, заместитель губернатора Народного банка Китая, сказал, что китайские регуляторы не ошиблись, когда объявили незаконным проведение операций, связанных с ICO и криптовалютами. Об этом пишет Yicai.

«Если бы мы не закрыли биткоин-биржи, не боролись бы с ICO несколько месяцев назад, и если бы на Китай все еще приходилось более 80% мировой биткоин-торговли, как это было в январе, что произошло бы сегодня?» — заявил Пан на мероприятии JPMorgan Chase, которое состоялось в минувшие выходные.

Он добавил, что без вмешательства китайских регуляторов будущее криптовалют представляется весьма «устрашающим».

4 сентября стало известно, что регуляторы Китая запретили привлекать средства через ICO, поскольку такие операции нарушают закон о привлечении средств в стране. После полного запрета ICO на территории Китая правительство дало указание полностью прекратить на территории государства работу бирж криптовалют.

- комментировать

- ★1

- Комментарии ( 11 )

А ты закрыл шорты Америки?

- 02 декабря 2017, 18:02

- |

В связи с этим стоит задуматься, чем грозит это простому трейдеру.

3 варианта развития событий:

1. Все уже в цене, мега шорт будет прям вот к Рождеству (ни или сразу после, в январе-феврале).

2. США ускоряет экономический рост на ближайшие лет 5-7. Про шорты лучше забыть — коррекции если и будут, то незначительные и уже от уровня 3000 или выше.

3. Еще как-нибудь будет)).

Поэтому (без всяких подколов) подумайте раз 10 не пора ли закрыть шорты и набрать дивидендных акций в рост?

Я за второй сценарий. Я макроэкономист тот еще, но предположу, что также в Штатах может ускориться инфляция. ФРС будет достаточно спокойно поднимать ставку. В облигации уже засадили полмира. Теперь можно и валюту обесценивать. Те, кто из облиг не вышли будут вынуждены либо сидеть и ждать до погашения (теряя в доходности — размещали с доходностью 2-3, а текущая будет 4-5-6), либо продавать в убыток, а ФРС с удовольствием выкупать.

PetroChina обнаружила гигантское нефтяное месторождение на северо-западе Китая

- 01 декабря 2017, 14:19

- |

Китайский нефтегазовый гигант PetroChina обнаружил одно из крупнейших мировых месторождений нефти в Синьцзян-Уйгурском автономном районе (СУАР) КНР. Как сообщило в пятницу агентство «Синьхуа», объем геологических запасов сырья в нем составляет 1,24 млрд тонн.

По словам представителя компании Xinjiang Oilfield (региональное подразделение PetroChina) Тан Юна, месторождение было обнаружено в Джунгарском бассейне в районе озера Ма. «К настоящему времени разведано порядка 1,24 млрд тонн геологических запасов нефти, из которых 520 млн тонн являются доказанными», — приводит его слова агентство. По данным специалиста, разведанные запасы крупнее, чем у месторождений Хэмлок в США (штат Аляска) и бразильского нефтегазоносного бассейна Кампус (акватория Атлантического океана).

Геологическая разведка нефти в районе озера Ма ведется с 1990-х годов прошлого века, однако, как отмечает Синьхуа, эти работы были осложнены отсутствием у китайских компаний современных технологий. «Обнаружение крупного месторождения в этом районе открывает большие перспективы для разведки нефти и газа во всем регионе», — заявил Тан Юн.

( Читать дальше )

Санкции на подходе или Что американцы могут сделать с рублем?

- 29 ноября 2017, 15:23

- |

Центробанк может самостоятельно начать скупку государственных облигаций РФ, если на инвестиции в ОФЗ распространятся американские санкции. Существуют ли другие варианты антикризисных мер и для чего они могут понадобиться? Не исключено, что уже в феврале 2018-го года резидентам США запретят инвестировать средства в российские еврооблигации и ОФЗ. В конце нынешнего лета Дональдом Трампом был подписан закон, который предусматривает введение санкций в отношении «противников США».

Тот факт, что американские фонды и корпорации не смогут вкладывать деньги в российские государственные облигации, может ощутимо отразиться на курсе рубля. Дело в том, что в последние 2 года многие участники рынка, не являющиеся резидентами России, активно использовали стратегию carry trade, что в немалой степени способствовало укреплению позиций рубля по отношению к американской валюте. Суть этой спекулятивной стратегии заключается в том, что иностранные инвесторы берут доллары в долг под низкие ставки, покупают рубли и приобретают российские облигации. Разница между американскими и российскими ставками позволяет им получать неплохой доход.

( Читать дальше )

Китай знает, что будет через 20 лет

- 29 ноября 2017, 14:12

- |

Максимальная мощность добычи сырой нефти в стране составляет порядка 4.2 млн баррелей в сутки. Сейчас 3.8 млн. баррелей в сутки. конечно гадать почему они снизили свою добычу, это может быть ошибочно. Но предположить можно.

Китай страна, которая в первую очередь нуждается в поставках сырой нефти. Но при этом свои месторождения не стремится разрабатывать. Это долгосрочный план, чтобы в будущем не оказаться нефтяной марионеткой. За 2017 год страна нарастила порядка 1 млн. баррелей в сутки импорта. На этом фоне постоянно растет переработка нефти.

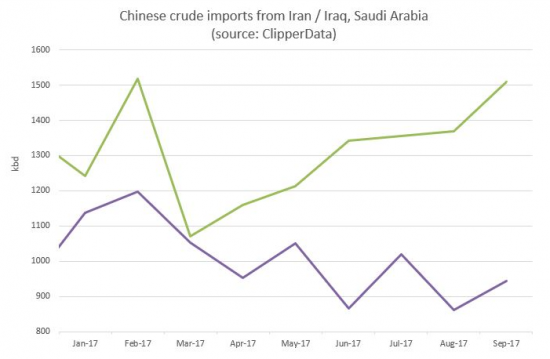

Политика Саудовской Аравии по отношению к Китаю представлена ниже на графике.

( Читать дальше )

В случае кризиса Россию не будут выкупать. Дополнение к моему посту о БиткоЕне.

- 28 ноября 2017, 20:16

- |

Этого не будет.

В 2008 в России не досталось от мирового кризиса в такой мере как достанется ей сейчас потому что не было санкций, и Россия была частью нового мирового порядка и была интегрирована в него поэтому её и не трогали. И тогда Россия не была врагом для ЗАпада и когда Америка получив новую свежеиспеченную ликвидность стала постепенно затыкать дыры деньгами, эти же деньги заткнули и дыру в России. В этот раз всё будет по другому. В этот раз Америка ограничит наш рынок долга санкциями ( и ваще может быть не только рынок долга) и когда у них там все обвалится обвалится и у нас.

Но.

Потом когда ликвидность хлынет на рынок чтобы выкупить этот грязный снп500 с 680, российский РТС то никто не выкупит или не выкупит в таких объемах, чтобы заткнуть наши дыры как это было в 2008 потому что будут санкции, которые будут вот-вот объявлены будут останавливать или сдерживать экономический рост в России за счет притока иностранного капитала. Приток этот будет ограничен санкционо. И это будет продолжаться десятилетиями. Именно так Запад с помощью удавки и задавить Россию. Но сначала для этого ему нужно обвалить себя самого. И такой удар будет направлен не только на нас. Но и на поднявшую голову против мирового правительства Венесуэлу, Тайланд, Агрентину, Бразилию, Индию и конечно же — Китай.

( Читать дальше )

Нашему рынку нужен поводырь

- 28 ноября 2017, 08:47

- |

Вчера инвесторы были несколько напуганы снижающимися китайскими акциями, поэтому индекс ММВБ закрылся на отрицательной территории. Индекс развивающихся рынков MSCI Emerging Markets снизился на 1,47%. Китайский фондовый индекс продолжает снижение и что самое неприятно – «медведи» пробили вниз локальный двухмесячный минимум (сентябрьский). Технический аналитик Дэрил Гуппи считает, что индекс Shanghai Composite может снизиться до уровней 3290 или 3260 пунктов в связи с пробитием «медведями» поддержки 3360 пунктов (в данный момент индекс находится у 3301,5). Цены на нефть перед заседанием ОПЕК застыли на месте и нашему рынку нужен поводырь. В его качестве выступает китайский фондовый рынок, но лучше бы это был американский. По американскому рынку прогнозы лучше. Стивен Паркер из JPMorgan рассматривает любые коррекции на американском рынке в ближайший год как хорошую возможность для покупки, а не признак того, что рецессия находится на горизонте. Главный экономист по рынкам в Capital Economics Джон Хиггинс пишет – «По нашему мнению, падения индекса S&P-500 не произойдет до 2019 года, в связи с чем наш прогноз таков, что индекс упадет только в 2019 году (до 2150 пунктов), но не в 2018 году (будет тоже 2500)».

( Читать дальше )

Как заработать на миллионах китайских потребителей

- 27 ноября 2017, 22:12

- |

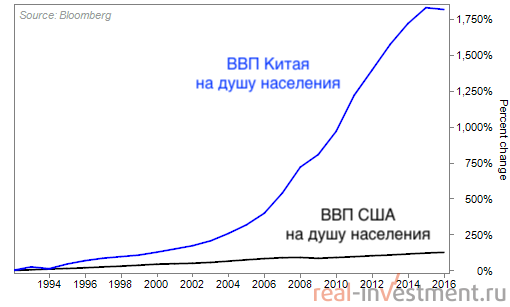

Более 800 миллионов китайцев выбрались из бедности с тех пор, как Китай начал проводить экономические реформы в 1978 году.

В 90-е годы рост ВВП Поднебесной ушел в абсолютный отрыв. Посмотрите в сравнении с США:

ВВП Китая на душу населения вырос примерно вчетверо с 1990 года. Но Китаю все еще предстоит большой путь.

Более половины населения Поднебесной считаются «сельскими бедняками» — это фермеры с минимальным доходом, которым приходится каждый день выживать, как могут. Пять лет назад около 100 миллионов китайцев жили менее чем на доллар в день. Сегодня это количество сократилось вдвое до 46 миллионов. Происходят быстрые изменения.

Глава Китая Си Цзиньпин недавно заявил, что он победит бедность к 2020 году. Это может звучать невозможным. Но у китайского правительства превосходные успехи в решении этого вопроса и превращении бедняков в потребителей.

( Читать дальше )

У Китая проблемы, а проблемы лечатся деньгами

- 27 ноября 2017, 13:49

- |

По данным за октябрь, кредитование в Китае показало существенное замедление. В октябре объем выданных займов составил лишь 663 млрд. юаня, сократившись почти в два раза в сравнении с сентябрьским показателем, когда объем выданных займов составлял 1270 млрд. юаней.

Низкий уровень кредитования в Китае, вызывает опасения относительно силы роста экономики Китая в будущем. Ведь чем меньше выдается кредитов, тем меньше будет внутреннее потребление внутри страны. Тем более, это важно в связи тем, что в Поднебесной на данный момент, фактически надут кредитный пузырь. Объем долга домохозяйств в Китае уже составляет 104% от ВВП, это даже больше чем в США, где тот же показатель равен 75% от ВВП. Общий же долг домохозяйств, компаний и государства уже превышает 300% от ВВП. И если кредит не будет расти, объем обременений на реальную экономику со стороны долгов, превысит кредитование. То есть реальная экономика, будет отдавать финансовому сектору денег больше, чем получать в виде кредита. А это в свою очередь, приведет к сокращению количества денег в обороте, то есть вымыванию денег из реального сектора, что замедлит все процессы в экономике страны.

( Читать дальше )

«Полетели»: кто определяет направление развития мировой космической отрасли

- 27 ноября 2017, 13:19

- |

В России разработки дочерних предприятий государственной корпорации «Роскосмос» финансируются за счёт федерального бюджета, в Европе Европейское космическое агентство (ESA, European Space Agency) заключает контракты с поставщиками за счёт средств, внесённых в общий фонд каждым из членов агентства, в то время как в США контракты Национального управления по аэронавтике и исследованию космического пространства (NASA, National Aeronautics and Space Administration) в рамках космических исследований также финансируются государством.

В данных реалиях состояние отрасли и направление её развития определяются программами «государственных» космических агентств, а лидерами сектора становятся те корпорации, которые способны заключать крупные контракты с этими агентствами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал