КРИЗИС

Оптимизм заканчивается? Избыток нефти. Шоковый рост безработицы. Рекордные стимулы.

- 27 марта 2020, 18:12

- |

- комментировать

- Комментарии ( 0 )

S&P500. Долгосрочный прогноз.

- 27 марта 2020, 17:13

- |

Начиная рассмотрение текущей ситуации в индексе и его дальнейших перспектив, в первую очередь нужно вернуться к обзору на на этот год : S&P500 в 2020-ом.

- Черным (основной). Продолжение бегущей плоской коррекции в волне (4)

- Красным (треугольник). Более затяжное движение, но тем не менее предполагающее последнюю волну (5).

- Синим (теоретический). Первая волна в КДТ в волне (5).

Рассматривалось несколько вариантов, все они предполагали откат и последние движение вверх. Дальнейшее развитие добавило сценарий завершения роста и только потом начало обвала. При таком раскладе важно было сделать импульс от конце 2018-го, однако он не был выполнен (либо его можно найти с очень большой натяжкой), что вносит путаницу в анализе и оставляет несколько вариантов развития.

( Читать дальше )

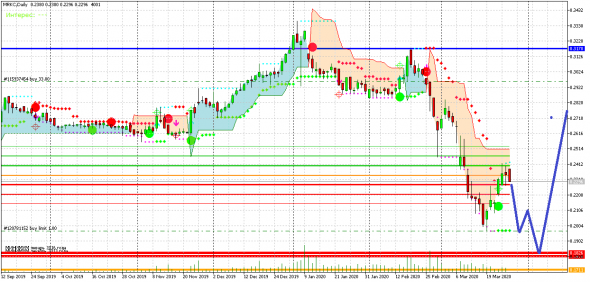

Акции МРСК Центра - инвестиционная идея 2020 года. Акция готова к покупкам на долгосрок. Обзор. Уровни для покупок.

- 27 марта 2020, 16:39

- |

Друзья, всем привет!

Предлагаю вашему вниманию очередную инвестиционную идею 2020 года.

Акции МРСК Центра

На момент подготовки обзора акция торгуется на отметке 0,2284 в направлении нисходящего движения. Акция интересна тем, что торгуется в нисходящем тренде продолжительное время с августа 2017 года. За указанный период снизилась с максимальных значений 0,5650 до текущих минимумов 0,1970.

Историческими минимумами по данной акции являются отметки 0,1802 в декабре 2013 года и 0,1826 в январе 2016 года. В настоящее время цена торгуется вблизи указанных минимумов.

Результаты МРСК Центра за 2019 год МСФО согласно отчетности средне стабильные. Выручка выросла +0,8% до 94,642 млрд рублей за год. Операционная прибыль +10% до 8,1 млрд рублей. Чистая прибыль +5,2% до 3,153 млрд рублей. Компания работает только в России. Ожидаемая дивидендная доходность около 8,7%.

Я держу в моем портфеле и продолжаю докупать акции МРСК Центра на долгосрок, так как покупки от текущих и ниже закладывают очень серьезный фундамент для получения высоких дивидендов и получения профита от роста акции в долгосрочной перспективе.

( Читать дальше )

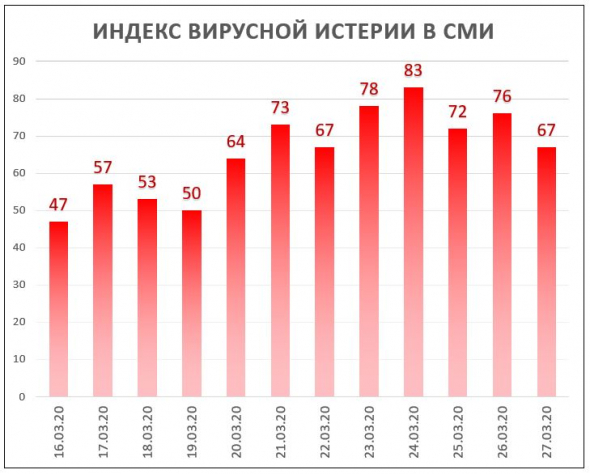

Индекс Вирусной Истерии в СМИ = 67

- 27 марта 2020, 15:32

- |

Индекс рассчитывается по количеству буквосочетаний "virus" и "pandem" на главных страницах двух крупнейших СМИ планеты — CNN и BBС. Обозначенные СМИ контролируются владельцами банков, входящих в ФРС США и фондов Vanguard, BlackRock и StateStreet, заинтересованными в изъятии залогов, скупке дешевых активов и перезапуске цикла кредитования.

Индекс показывает уровень давления на сознание обывателей и чиновников, с целью управляемого разрушения экономических связей. Устойчивое или резкое снижение индекса будет сигнализировать об окончании потребности в давлении. Это значит, что будет достигнута цель проекта COVID-19 - обрушение долговой пирамиды. Банкротами станут миллионы людей и компаний. А вирус как рукой снимет.

Летим с обрыва

- 27 марта 2020, 15:10

- |

Глобальная рецессия, которую ожидают в 2020 году во всем мире, не сможет обойти Россию. Отечественная экономика в этом году может потерять от 0,8 до 3% ВВП, приводит прогноз экономистов РБК. Из-за распространения коронавирусной инфекции и обвала цен на нефть Минэкономразвития тоже намерено скорректировать свои ожидания по росту ВВП на 1,9% и представить обновленный прогноз к 9 апреля.

Ранее глава Счетной Палаты Алексей Кудрин, выступая 12 марта в Совете Федерации заявил, что при сохранении цен на нефть на уровне $35 за баррель темпы роста ВВП могут замедлится до нуля, а бюджет недополучит нефтегазовых доходов на 3 трлн руб. и станет дефицитным (фьючерсы на нефть в моменте торгуются чуть выше $26 за баррель).

>> Набиуллина: рецессии в России не будет

Между тем первый вице-премьер Андрей Белоусов 13 марта заявлял, что риски рецессии всегда существуют, но выражал уверенность, что российской экономике рецессия не грозит. При этом он допускал, что из-за падения цен на нефть темпы роста ВВП в 2020 году могут оказаться хуже прогноза.

( Читать дальше )

Если 180-185 по сберу это то, что может дать кризис, тогда пусть идет он на...

- 27 марта 2020, 14:28

- |

Обвал скорости обращения денег и предстоящая дефляция (перевод с deflation com)

- 27 марта 2020, 13:24

- |

Истинное определение инфляции — это расширение общего предложения денег и кредита в экономике. Обратной стороной этого является дефляция, которая является сокращением общего предложения денег и кредита в экономике. Благодаря намеченной политике правительств классифицировать дефляцию в негативном свете, чтобы они постоянно увеличивали долг и печатали деньги, при этом увеличивая размер правительства в экономике, мы были настроены думать о дефляции как о падении потребительских цен, но это только один элемент.

В восемнадцатом веке Джон Стюарт Милль расширил идеи Дэвида Хьюма и сформулировал «уравнение обмена». Ирвинг Фишер развил его дальше, и это основа количественной теории денег. Уравнение обмена:

MV = PQ

М обозначает деньги. V — скорость обращения денег (скорость, с которой деньги переходят из рук в руки.) P — общий уровень цен, а Q — количество произведенных товаров и услуг.

( Читать дальше )

Какие акции будем покупать после кризиса. Когда курс доллара достигнет 100 рублей?

- 27 марта 2020, 13:13

- |

Многие люди паникуют в комментариях: «Почему мы еще не покупаем акции? Когда же сформируем портфель?»

Но здесь я делюсь только тем, что делаю сам. В трейдинге — как с женщиной, нет одного идеала, который подходил бы всем. Пословица «на вкус и цвет товарищей нет» – работает везде.

У каждого свои предпочтения по рискам, свои горизонты инвестирования, свой размер капитала. Моя стратегия не может подойти абсолютно всем. Я рассказываю про то, что делаю лично я. И, как вы видите, мы хорошо проехались в Магните, Мечеле, Сургуте, прекрасно купили доллар и евро. Это говорит о том, что все делаем правильно.

Почему я не покупаю акции? Народ нервничает, рынок-то отскочил! Понимаю. Я еще с 2008-го знаю, что такое смотреть на бумагу, которая выстреливает на 20-30% за один день. При этом через месяц данная бумага «складывалась» в 2 раза.

Но если мы не увидим «перелоя» (в чем я сильно сомневаюсь), значит, войдем в акции с гораздо меньшими рисками.

Будем ориентироваться на индекс РТС. Он уже упал со своих максимумов на 50% и это хорошее значение. Возможен вариант, что в районе этой коррекции мы и будем болтаться. При этом нефть пойдет ниже, американский рынок будет падать, а мы так и останемся на этом значении. Но это не конец и еще будут хорошие движения. Поэтому входить в рынок на отскоке – не вижу причины.

( Читать дальше )

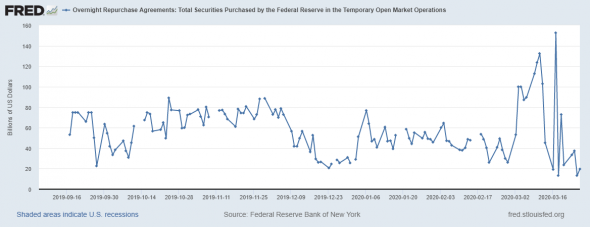

Из крайности в крайность - глубокая трансформация денежного рынка США

- 27 марта 2020, 12:25

- |

Денежный рынок в США вследствие стабилизирующей политики ФРС переживает серьезную трансформацию. Экстренные и масштабные меры приводят от одной дестабилизации к другой, в прошлых статьях уже указывал на то, что в ближайшее время можно ожидать инфляционный всплеск, дальше потребуются новые стабилизационные меры от ФРС по изъятию «лишних» денег из экономики. Первая заметка на эту тему в моем канале телеграмм https://teleg.one/khtrader

Итак, рассмотрим базовые показатели денежного рынка США, и в конце статьи сделаем вывод, как это повлияет на финансовые рынки, и экономику.

Первым делом обратим внимание на объемы сделок дневных РЕПО

Как видим, объемы сокращаются, а значит, спрос на ликвидность в США снижается, это позитивный сигнал, указывающий на то, что локально кризис ликвидности удалось потушить. ФРС вовремя кинулись и смогли поддержать финансовые рынки.

( Читать дальше )

🧐Мое мнение по рынку

- 27 марта 2020, 11:10

- |

👉акции никакие не покупаю, даже мысли такой нет

👉акции вдолгую буду покупать когда цены на них будут смехотворные либо когда будет виден лучик света в конце тоннеля. Пока такое ощущение, что в тоннель мы только заезжаем, а единственный лучик света — в зеркале заднего вида

👉рубль на интервале до месяца может показать что угодно

👉на интервале год и больше я бы держал не рубль

👉моя самая уверенная поза еще с прошлого года — это золото. Пока базовые условия для золота не изменились, только улучшились, так что остаюсь при своем мнении. Жалею только, что недооценил потенциал Полюса. Вон как вырос-то хорошо!

👉если говорить про интервал год+, то я не на 100% уверен в финансовой системе. Если будет credit crunch в России, нет сомнений, всех спасут, но зальют систему рублями, от этого курс может пострадать.

👉процентные ставки в России не отражают реальных рисков

👉проблемы на строительном рынке и в недвижимости только начинаются, недвижка в валюте через год должна быть дешевле.

❗️Это мой субъективный сценарий, который может быть совершенно ошибочным (я-то достаточно компетентен, чтобы осознать свою некомпетентность). Мой субъективный сценарий ложится прежде всего в основу собственных действий, и конечно не является никакой рекомендацией к какому-либо действию.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал