КРИЗИС

Классическая ошибка в каждом кризисе.

- 27 марта 2020, 10:22

- |

Еще немного об актуальных закономерностях, существующих практически в каждом финансово-экономическом кризисе.

Сегодня расскажу об очень важной вещи, которую многие недооценивают и от этого совершают в кризис классические ошибки. Речь пойдет о его величестве Временном Лаге)

В каждом кризисе наступает момент, когда финансовые рынки резко отлетают от дна и начинают расти (вот как сейчас — посмотрите на график S&P, схожие графики сейчас имеем по большинству отечественных и зарубежных акций). Казалось бы- самое время покупать. Падения уже нет. На графике явно произошел разворот.От низов отскочили на 10-20-30% но до возврата к начальным уровням еще имеем очень большой апсайд. Но при этом ….акции почти никто не покупает и в разворот почти никто не верит. Почему? Потому, что существует двойная инерция.

Во-первых, люди психологически напуганы и растеряны.Еще недавно все рушилось, мы полны кортизола, нашими эмоциями управляет страх.В этот момент резко перестроить мозги на позитив и начать покупки – это удел очень немногих единиц, умеющих контролировать свои эмоции. Именно эти люди (наряду с теми, кто выкупал последовательно все падение частями, как я вам рассказывал в предыдущих статьях, пока падал рынок), и зарабатывают в кризис самые большие деньги, в отличии от большинства, кто покупает рынок гораздо выше, когда новостной фон выравнивается и/или становится позитивным.

Но помимо психологии есть и вторая инерция, мешающая людям покупать. Это совершенно справедливые мысли о том, что мы еще не видели проблем, которые произойдут в реальном секторе. Череду банкротств, убытков, безработицу и т.д. Все, что приносит с собой кризис. Да, банкротства будут. Да, это происходит к каждом кризисе.Но приведет ли это к обязательному падению рынков, ко второй волне? НЕТ, чаще всего — не приводит. Почему?

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 137 )

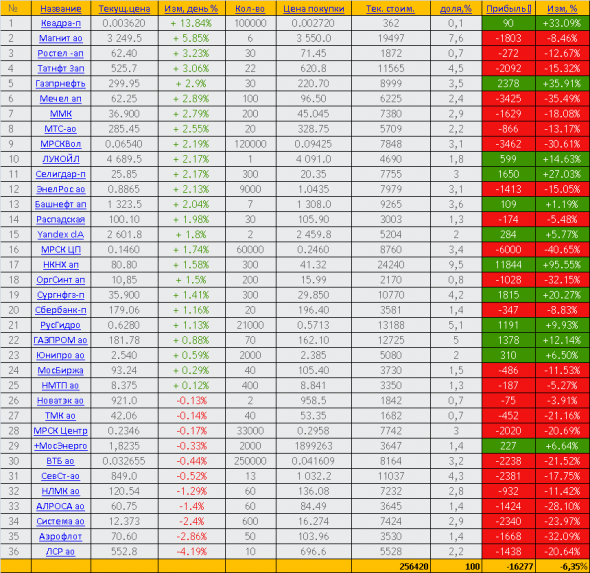

ТОРГОВЫЙ ПЛАН на 27.03.2020г. - инвестиции в дивидендные акции ММВБ в кризис.

- 27 марта 2020, 10:15

- |

Друзья, всем привет!

Перед началом торгов на фондовой секции Московской биржи мы наблюдаем нейтральные движения котировок на мировых площадках. Американские индексы S&P500, NASDAQ 100, Dow Jones, нефть марки Brent торгуются в небольшой отрицательной зоне. Надеемся на лучшее, готовимся к худшему. Поэтому торговый план на день носит антикризисный характер с расчетом, что покупки должны быть совершены на долгосрок.

ТОРГОВЫЙ план на 27.03.2020г. — инвестиционный портфель акций ММВБ

Торговый план носит информационный характер и не является индивидуальной инвестиционной рекомендацией.

Благодарю за внимание! Удачи в инвестициях!

Видеообзор на 27 марта 2020 года на моем канале ютуб

Телеграм — magnatInvestpro

Авиакомпании (с просторов пикабу)

- 27 марта 2020, 08:57

- |

Авиакомпании: 35$ чтобы погрузить твою сумку в самолёт.

Авиакомпании: 16$ за упаковочку чипсов

Авиакомпании: пардоньте, хотите, чтоб ноги «влезали»? 75$

Авиакомпании: лол, башляй ещё 50$ за выбор уже оплаченного тобой места

Авиакомпании:

Авиакомпании: о неет, памагити, у нас нет деняк

Гаджет против загрязнения воздуха, против "короны"

- 27 марта 2020, 07:58

- |

Немного денег нужно на добавление «Фитчи обеззараживания» (фильтрация и обеззараживание ультрафиолетом комнаты, рабочего места) Подробно по ссылке Есть наработка для «кубика для одиноких на карантине» — будет простой, но, функциональный «кубик-секретарь»: не искусственный интеллект, а гибридный, социализированный робот — не «кубик-друган» — это к Сири((((( и к Алисе)

Дарю)) => Пишите мне в личку телеграм @finbringer

( Читать дальше )

Итоги 26.03.2020г. - мой портфель дивидендных акций ММВБ. Раскорреляция нефти и фондовых индексов на бирже.

- 26 марта 2020, 22:06

- |

Друзья, всем привет!

Сегодняшние торги на фондовой секции Московской биржи завершились положительной динамикой большинства акций российских компаний. Индекс Мосбиржи на закрытии остановился на отметке 2,490 с результатом +1,52% за день. Американские индексы также в хорошем плюсе: S&P500 торгуется на отметке 2569 (+3,77%); NASDAQ 100 на отметке 7737 (+3,57%); Dow Jones 21989 (+3,72%). В то же время нефть марки Brent на момент подготовки отчета обвалилась уже на уровень 26,12 и торгуется -4,74% с начала дня. На каком уровне в этот раз нефть найдет поддержку не понятно. В связи с раскорреляцией пока неизвестно, что является опережающим индикатором дальнейшего направления рынков? Если нефть, то значит ждать нам дальнейшего обвала фондовых рынков. Если, наоборот, то значит нефть заканчивает свое падение и уже в ближайшее время восстановится, а акции устремятся к новым высотам. Неопределенность зашкаливает.

Динамика моего инвестиционного портфеля за 25.03.2020г.

( Читать дальше )

Что будет с рынками в ближайшие три года

- 26 марта 2020, 21:49

- |

Сколько ВВП потеряет мировая экономика сейчас трудно оценить, но уже понятно, что нынешние потери войдут в самые крупные за последние 100 лет.

Ни кого не хочу демурить, но прежде чем говорить о какой-то стабилизации и последующем росте, нужно посмотреть на график распространения COVID-19 в мире на текущую дату. Сегодня это экспонента выглядит так:

Где ее окончание пока непонятно.

Чтобы говорить о какой-то стабилизации, график должен выглядеть как в коммунистическом Китае (где людей за демократов не считают и поступают, как с инфицированным стадом):

( Читать дальше )

Уже и не так страшно

- 26 марта 2020, 21:17

- |

Уроки кризиса 2020

- 26 марта 2020, 21:12

- |

Это мой первый кризис в рынке, так что не судите строго, если рассуждения покажутся наивными. А лучше подскажите по-существу в чем ошибаюсь или что можно дополнить.

1. Золото не защитный актив.

Оно падало с рынком в 2018, 2020. Как пишут знающие люди золото является товаром, падает вместе с рынком, но быстрее восстанавливается. Кроме того, неправильный заход в золото как в 2011-2012 может заморозить ваш капитал на десятилетие!

2. Облигации РФ (в тч евро) не защитный актив.

Было неприятно узнать на своем счете, что такие облигации тоже падают. Интересно какой срок восстановления еврооблигаций к цене 110% от номинала? Выходит облигации могут заморозить капитал взамен на небольшую доходность. Увидел и плюс: имеется задержка в падении облигаций после рынка и есть время для выхода, порезав прибыль.

3. Дивидендные акции не защитный актив.

Оказывается идея «пересидеть в дивидендах» может закончится тем, что акция сложится еще в 2 раза, а дивиденды отменят. Вообще дивидендные акции выглядят как-то слабовато в сравнении с акциями роста. Рассчитываем получить ~10% годовых против >30% роста на бычьем рынке. А можем получить падение больше акций роста на медвежьем рынке.

4. Казначейские облигации США похожи на защитный актив.

Но видимо как и с золотом надо определять макроэкономическую точку входа, чтобы не попасть на циклическое снижение. Кроме того, доходность на графиках облигаций США не впечатляет.

5. Рынок РФ как хвост мировой экономики виляет вслед за собакой. А рубль — талон на нефть.

Вообщем я знал, что экономика РФ сырьевая. Просто кризис 2020 это наглядно опять показал. Курс рубля с 2016 по 2019 создавал иллюзию стабильности, т.к. рубль впервые укрепился и ходил в боковике. На самом деле, думаю курс рубля изначально не рыночный, поэтому у ЦБ есть зазор, чтобы двигать курс по определенному диапазону в чьих-то интересах.

6. Долгосрочный инвестор отличается от внутридневного спекулянта лишь временем удержания позиции.

Действительно, какой смысл не продавать акции при окончании бычьего рынка? Тогда прибыль останется бумажной, кроме того её можно потерять в кризис. Лучшие биржевики продают наверху, а покупают на дне. Среднесрочные и краткосрочные биржевики, по-сути, делают тоже самое только внутри своих диапазонов (месяцы, дни и т.п.). Заниматься вероятно надо тем, что у вас лучше получается. Кроме того, не уверен, что дневная торговля руками актуальна, в наше время торговых роботов. Наиболее комфортна вероятно долгосрочная торговля, т.к. занимает меньше времени.

7. Психологию рынка нужно учитывать.

Видел как плохие по фундаменталу акции высоко отскакивали, просто потому, что были слишком перепроданы по мнению «толпы». Также как и хорошие акции чрезмерно падали на плохих новостях.

8.Совет всех времён не играть против тренда и ставить стопы — 100% работает. Проверено на себе. НО этот совет, по-сути, помогает ограничить убытки и НЕ помогает забрать деньги! Ведь окончание тренда — это подбор крох с барского стола!

9. Наторговать большие деньги можно против тренда (вернее при признаках разворота, когда новый тренд еще не известен, а ситуация неочевидна).

Я своими глазами видел по отрывкам информации на телеграмм-каналах, ютуб каналах и т.п. (осознавал это потом) как лучшие биржевики продавали акции наверху роста, как присоединялись к шортам в начале падения, как покупали акции на локальном дне. Как они это делали я не знаю.

10. Непрофессионалам на биржевом рынке делать нечего.

Из пунктов 8-9 вытекает, что добиться настоящего успеха можно будучи профессионалом. Т.е. человеком, профессия которого — торговля на бирже. Во всяком случае на моём уровне, вероятно эффективнее покупать услуги проффессиональных управляющих, чем заниматься этим самому. Есть также мнение, что личные финансы нельзя доверять никому. Что думаете?

Дивидендная доходность 1305% в долларах

- 26 марта 2020, 21:05

- |

Этот етф инвестирует в ипотечные ценные бумаги со 2 плечом. И как подсказывают в комментах на днях ликвидирован.

Вообще, что то опять происходит с ипотечным рынком США

Вот так выглядят худшая компания -88% с начала года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал