КРИЗИС

Почему 202N год в США будет хуже 1929. Глядя из 2014, цитата

- 21 марта 2020, 18:33

- |

"… сомневаюсь, что последующая Депрессия будет такой мягкой, относительно говоря, как депрессия 1930-х. Есть несколько причин для этого:

1) тогда американцы не были мягкими и рыхлыми, как сейчас, и не были одержимы оруэлловскими выпусками новостей, которые щекочут воображение и злонамеренно разделяют их по таким вымышленным вопросам, как «гомофобия», «расизм» и «сексизм»;

2) 30% работающего населения были связаны с сельским хозяйством и снабжались местными ресурсами;

3) доллар был так же хорош, как золото;

4) система распределения пищи и продуктов была гораздо более устойчивой, чем нынешняя инфраструктура оперативных поставок;

5) в самом влиятельном политическом центре мира не царила разрушительно бессмысленная, нарциссическая идеология;

6) у психопатических джихадистов не было средств отравить мир биологическим и радиологическим оружием;

7) не существовало ипотечных кредитов и кредитных карт, и домохозяйства не имели долгов, или долги были совсем незначительными;

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Революционная мысль про кризис.

- 21 марта 2020, 16:37

- |

Все же знают про волновой характер движения рынков и про фрактальность рынков? Аптренд на некотором тайм-фрейме может быть даунтрендом на другом тайм-фрейме, флет на 5-минутках может быть лютым падением на недельках ну и т.д. Кризисы случаются раз в несколько лет, ну, усредним, в 10 лет. Должен быть и старший тайм-фрейм для этого, ну т.е. глобально мы растем (вроде), хай каждого нового пика после кризиса все выше. А что если это, условно, нерепрезентативная выборка и может начаться понижательна волна старшего TF, т.е. после следующих нескольких кризисов хаи будут все ниже. А, как идейка? Если так случится, нубы даже не поймут, профи будут держаться за свой опыт и гениальность, только самые гибкие (ну и умные) смогут подстроиться, перестроиться и адаптироваться.

Ну и самая жизнеутверждающая мысль. Читали «Машина времени» Уэллса? Там в далеком будущем люди деградировали. Так что, возможно, самый старший TF это купол – сначала рост-рост-рост, потом пик, потом падение-падение-падение.

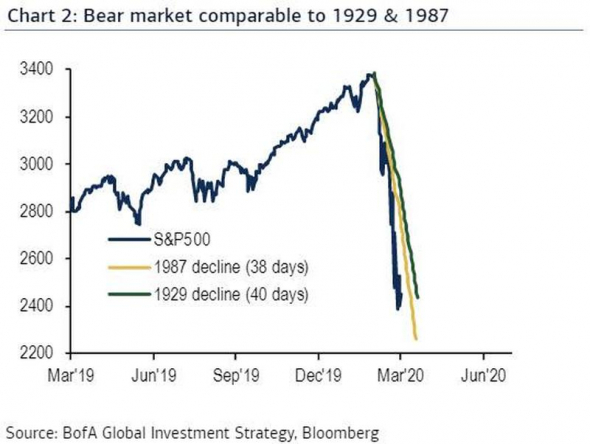

Сравниваем падение 2020 и Великую депрессию.

- 21 марта 2020, 14:07

- |

За последние 3 месяца мировой фондовый рынок потерял $24 трлн. в стоимости.

Американский фондовый рынок рухнул быстрее, чем в Великую Депрессию и черный понедельник, общая просада 2020 года хуже, чем 1929 году, и быстро приближается по просадке в 1987 году.

( Читать дальше )

Американские акции, на которых можно заработать в кризис. Это компании выигрывают от удаленки, самоизоляции, потреб ажиотажа и интереса к здоровью.

- 21 марта 2020, 12:56

- |

На американском фондовом рынке паническая распродажа. Но некоторые компании дорожали против общего тренда.

Аналитики Raymond James, Morningstar и Bespoke Investment Group отобрали акций, на которые инвесторам, стоит обратить внимание.

Несмотря на резкие колебания американского фондового рынка (почти на 10% 12 марта и больше чем на 12% 16 марта), некоторые компании еще могут извлечь выгоду из «коронавирусной экономики», поскольку все больше людей остается дома из-за угрозы распространения COVID-19.

Инвесторам можно рассмотреть возможность покупки следующих акций:

Здравоохранение

- В области здравоохранения аналитики рекомендуют обратить внимание на акции Gilead Sciences. Биотехнологическая компания производит лекарственный препарат, изначально предназначенный для лечения лихорадки Эбола, но также показавший эффективность в борьбе с коронавирусной инфекцией COVID-19. Стоимость за месяц (с 20 февраля) выросла на 17%.

- Производитель дезинфицирующих влажных салфеток Clorox. Растущий спрос на дезинфицирующие средства будет способствовать подорожанию акций в долгосрочной перспективе. Плюс 17% за месяц.

- Поставщика решений в сфере телемедицины Teladoc

( Читать дальше )

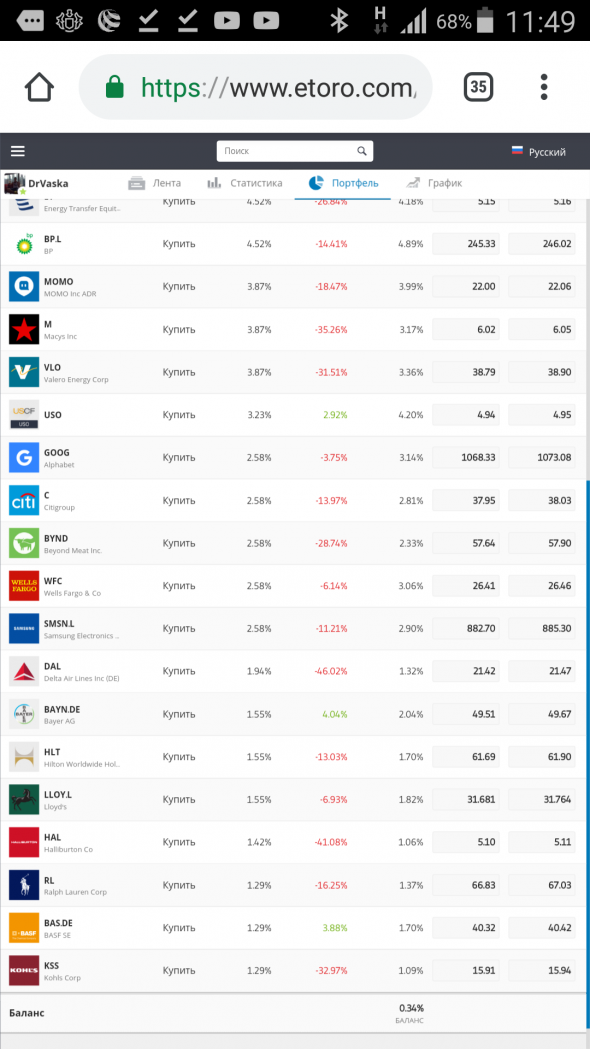

Коллеги, кто американскую фонду торгует, подкиньте идей

- 21 марта 2020, 11:03

- |

Понятно, что можно открыть список СП500, отсортировать и начать изучать по одной, но не пропадать же опыту смартлабовцев )

Сразу оговорюсь, что хочу пока только посмотреть и почитать, никаких «с шашкой наголо, щас мы их...»

Искаженная логика восприятия цен и время хороших приобретений

- 21 марта 2020, 11:03

- |

Сегодня на мировых рынках происходит большая активность, акции переходят из рук в руки быстрее, цены падают, компании становятся все более привлекательными для покупки.

В человеческой природе заложено некоторое отставание восприятия реальности времени. Наверное многие замечали что когда вам к примеру 40 лет, вы не чувствуете себя сороколетним, вам кажется что вам еще 35-38, тоесть происходит некоторое отставание от реальности. В 45, вам будет казаться, что вам всего 38-42 и т.д.

Это очень похоже на текущую ситуацию на бирже. Цены на акции упали, участники рынка «помнят» старые цены и это уже «дешево». Но посыл статьи не в том, что «не покупайте потому что кажется дешево», на ресурсе таких статей миллион.

Суть в том, что происходит фундаментальное изменение показателей рынка, а люди примеряют фундаментальные показатели на текущую ситуацию.

Возьмите к примеру Bank of America у него P/E=7.14 дивиденд 3.66% ( на 21.03.2020) это же сказка, подарок судьбы! Уоррен Баффет должен купить «на все» здесь и сейчас.

( Читать дальше )

Олейник, все..?

- 21 марта 2020, 10:11

- |

А оказывается, деньги все слил, бумаг и индексов заморских накупил на хаях! )

Вот, что бывает с теми, кто дергается по рынку туда-сюда! Если уж пересиживаешь убыток по своим соображениям, то не изменяй себе до конца!

Так ведь убедительно говорил, что сколько веревочке не виться, конец будет, проблемы решать с раздутой фондой придется, 2020 год кризисный! И что? Почему переобулся так быстро? )

Понятно, когда долго сидишь в убыточной позе, деформируется представление о реальности, думаешь о том, что лишь бы выйти из просадки, не до прибыли...

Но какого черта, он в лонги то полез на всю катушку!??

Короче, лох — это судьба!

Видение рынка у Василия есть, но торговать ему нельзя! Пусть лучше языком деньги зарабатывает! )))

Стишок про QE и современную депрессию. Мы вливали, мы вливали..

- 21 марта 2020, 00:00

- |

Вы скачите рыночки,

как молодые бычки.

Прыг-скок, прыг-скок,

Прискали по Сипи на 2500.

Корона рыночек качает,

Вверх, вниз наклоняет.

Вы не бойтесь ничего,

Покупайте третье дно.

Короновирус. Италия. Динамика впечатляет.

- 20 марта 2020, 22:55

- |

Заражённых 15133

Умерших 1016

www.google.com/amp/s/iz.ru/export/google/amp/986315

Сегодня

Заражённых 47021

Умерших 4032

www.salute.gov.it/portale/nuovocoronavirus/dettaglioContenutiNuovoCoronavirus.jsp?lingua=italiano&id=5351&area=nuovoCoronavirus&menu=vuoto

По динамике мы видим число заразившихся увеличилось в 3 раза, число померших в 4, смертность 8%. А если считать от количества больных неделю назад (15 тыс) то около 25%.

Если экстраполировать с теми условиями распространения что и раньше (хотя конечно сейчас там более жёсткий карантин и это отчасти должно помочь) то через неделю заразившихся в динамике будет около150 тыс померших около 16 тыс.

Кто то кажет что «как это влияет на рынки? » и месяц назад я бы с ними согласился, но при таких данных скорее всего спад производства и деловой активности будет ещё больше.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал