КРИЗИС

Если все будет как в 2007-2008гг

- 25 марта 2018, 05:36

- |

Давайте просто рассмотрим сценарий, если все пойдет как в предыдущий кризис 2008г.

Что происходит

Америка начала падать в феврале 2018 из-за распродаж трежерис..

Нефть делает рывок наверх...

Россия — тихая гавань /т.к.высокая нефть

Доллар слаб… Ускорение мировой экономики...

Китай и Россия продают трежерис с января18

Дальнейшее развитие событий...

Российский фондовый рынок делает перехай на ожидании хороших дивидендов и высокой нефти.

Далее у нашего рынка заканчивается иммунитет… даже при высокой нефти… т.к. хозяева знают, что скоро такой нефти не будет… думаю, как раз после получения российских дивов... Многие дивидендные гэпы так и не закроются.

В сентябре 18 закончится фингод в США… В 4кв2018-1кв2019г вторая волна слива Америки. Как примут поправки в закон Дода-Франка… начало близко.

В прошлый кризис временной лаг составил 6 месяцев. Т.е. возможное начало падения нашего рынка с августа-сентября 2018.

Но наш рынок начал снижаться за полгода до падения нефти… значит, нефть может упасть только в 2019.

- комментировать

- ★11

- Комментарии ( 68 )

Первый пост. Кратко обо мне и что думаю по рынку NYSE

- 25 марта 2018, 01:06

- |

Всем привет. Читаю smart-lab каждый день в течении двух лет. Ни разу ничего не писал. Думаю пришла пора.

Я торгую в пропе, уже больше 2 лет. Торгую только американский рынок, за всеми остальными просто наблюдаю. Я не инвестор, а обычный спекулянт, который торгует внутри дня. Не пытаюсь спрогнозировать рынок, торгую по факту. Начинаю торговать с 8 по Нью-Йорку на премаркете, потом внутри дня немного на открытии, и за 15 минут до закрытия имбеленсы, они же МОС.

За все время торговли зарабатываю только последния пол года. В первый год постоянно терял, на второй год научился не сливать. Дальше пошло, стабильно каждый месяц делаю плюс. Торгую системно, свой торговый план, риск-менеджмент и мани-менеджмент. Самое сложное придерживаться этого плана, сделать его легче чем соблюдать.

За последние пару месяцев наконец-то появилась волатильность. Рынок ожил. Появилось множество ситуаций где можно заработать. Дональд Трамп наконец-то начал проявлять себя. Кипиша наделал нормально. Если посмотреть технически на SPY, то я думаю всем понятно куда мы пойдем. Последние два дня на рынке были просто бешеные. Кризис я уже жду давно, и думаю что это только начало. Раньше все гепы вниз быстро откупали, сейчас новостной фон уже настолько негативный, что кажется что никто даже не пытается вернуть маркет.

Вобщем я настроен на панику, кризис и все такое...

Short, make 2008 great again. Часть 4. [Проблема в ETF?]

- 23 марта 2018, 16:28

- |

Давайте пока что оставим некоторые чарты и я думаю они наведут на мысли, будет интересно кто что думает.

Кто то ранее писал, проблема в ETF.

![Short, make 2008 great again. Часть 4. [Проблема в ETF?] Short, make 2008 great again. Часть 4. [Проблема в ETF?]](/uploads/images/01/23/70/2018/03/23/e1d329.png)

(Tradingeeconomics.com, United states Fed Funds Rate, chart max.)

![Short, make 2008 great again. Часть 4. [Проблема в ETF?] Short, make 2008 great again. Часть 4. [Проблема в ETF?]](/uploads/images/01/23/70/2018/03/23/ad5261.png)

( Читать дальше )

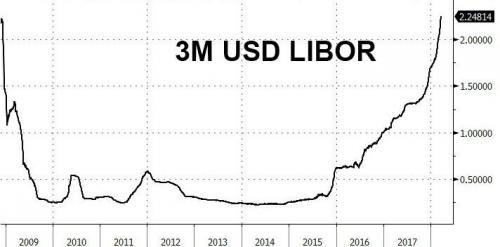

Рынок LIBOR готов взорваться?

- 22 марта 2018, 17:41

- |

На ZeroHedge вышла интересная статья, посвященная текущей динамике ставки 3-ех месячного LIBOR (ставка под которую банки кредитуют друг друга) и возможным последствиям ее роста. Русский вариант есть здесь. Ключевым аспектом является то, что ставки непрерывно росли начиная с 7 февраля этого года в течение 31 торговой сессии. Динамика за последний год впечатляющая, в настоящий момент мы находимся на уровне, наблюдавшемся последний раз в 2008 году:

Причем, как отмечает аналитик Citigroup Мэтт Кинг:

Ставка LIBOR по-прежнему остается ключевой для определения стоимости займов с кредитным плечом, процентных свопов и некоторых ипотечных кредитов. Помимо этого прямого влияния, высокие ставки денежного рынка вкупе с бегством от рисковых активов способны привести к значительному оттоку средств из взаимных фондов. Это, в свою очередь, может вызвать шквал распродаж на рынке и привести к негативному воздействию на всю экономику в целом.

( Читать дальше )

В преддверие заседания FOMC напряжение на рынках резко усиливается!

- 20 марта 2018, 18:23

- |

Может я сгущаю краски, но у меня очень плохие ощущения от текущего состояния рынков! Обращаю Ваше внимание на резкий рост кредитных рисков. Сегодня CDS EM подскочили в среднем более чем на 10% https://t.me/russianmacro/1374, индекс iTraxxCrossover, являющийся композицией CDS высоко рискованных европейских заёмщиков, вырос с 256 до 290 пунктов https://t.me/russianmacro/1375. Ну и, конечно, больше всего впечатляет динамика спрэда Libor-OIS https://t.me/russianmacro/1376, о чём уже упоминалось сегодня в утреннем обзоре https://t.me/russianmacro/1371. Про этот спрэд хотелось бы сказать подробнее.

Libor – ставка межбанковского рынка. Т.е. это та ставка, под которую банки кредитуют друг друга без залогов. OIS – overnight index swap – это процентная ставка, которая применяется при заключении сделок «процентный своп», в рамках которых банки обменивают платежи с плавающей ставкой на платежи с фиксированной ставкой. Смысл таких операций – в устранении риска изменения процентных ставок. При заключении таких сделок в долларах США OIS – это фактически Fed Funds Rate (ключевая ставка Федрезерва).

( Читать дальше )

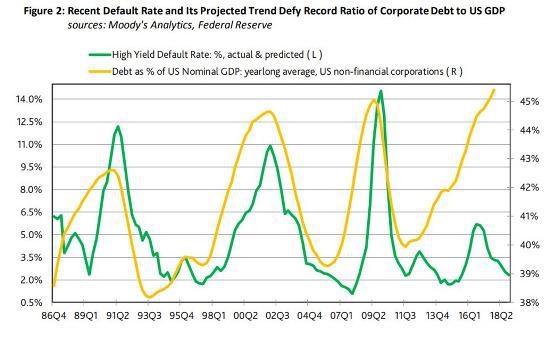

Новая нормальность в действии — еще одна корреляция разрушена?

- 20 марта 2018, 17:22

- |

Речь идет о взаимосвязи величины корпоративного долга и величины корпоративных дефолтов в США. Наткнулся на интересную статью в которой приведена корреляция между этими двумя показателями (здесь полный перевод на русский). Исторически, рост корпоративного долга приводил к увеличению частоты корпоративных дефолтов, т.к. росла кредитная нагрузка на компании. Однако, начиная с 2012 года эта взаимосвязь перестала работать, при этом корпоративный долг уже превысил уровни 2008 года (в % от номинального ВВП):

В публикации пытаются объяснять этот феномен ростом глобализации, в рамках которой долг корпораций США надо рассматривать в отношении к мировому, а не локальному ВВП, а также ростом величины долларовой наличности на счетах корпораций (в последнее десятилетие это было характерно для ряда крупных компаний). Но наиболее правдоподобный вариант заключается в том, что ФРС и другие центробанки предоставляли слишком большой поток ликвидности на внешние рынки в последние годы — подавляя процессы «естественного отбора» на свободном рынке и спонсируя дешевые займы для неэффективных предприятий.

( Читать дальше )

Штаты. Каждый восьмой за гранью бедности

- 13 марта 2018, 11:03

- |

Вкратце для либерастов и «противников режима»: лучше не беспокоиться в комментах по типу — а вот у нас в Кукуево... у вас в Кукуево тоже не сахар, только Ваше Кукуево в 2016г. производило 1.7 % мирового ВВП, а США 24.41% разница есть в прибылях и возможностях для обеспечения нуждающихся очевидна. Только в одной из самых развитых стран эта разница идет в карманы вовсе давно уже в ней не нуждающимся, а складывающим ее в (родные — Невада, Вайоминг, Делавер или условно иностранные) оффшоры корпорациям. ВПРОЧЕМ, данный материал — хороший пример для обсуждения в каждой стране. В том числе и у нас… после 90-х и до настоящего времени. Эта музыка будет вечной.

+ Прошу прощения у любителей рисовать черточки и графики и угадывать что и куда пойдет — тут дорисовывать ничего не придется.

( Читать дальше )

Система изнутри

- 12 марта 2018, 05:29

- |

Да, так и есть, выстроена система, которая держиться уже из поколение в поколения, начиная от создания фед-резерва, сколько ему там? 100 лет? 104 исполняется? Ну вы поняли.

В книге показано на изнанку что и как делается, для чего, какими методами.

«Дайте мне управлять деньгами страны, и мне нет дела, кто будет устанавливать там законы»Очень советую, 5 из 5.

В каком году будет мировой финансовый кризис? ОПРОС

- 11 марта 2018, 11:17

- |

В каком году будет мировой финансовый кризис? ОПРОС

Выявляем сентимент))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал