КРИЗИС

Насколько Россия готова к новой волне кризиса. И к чему это приведет.

- 12 февраля 2018, 21:49

- |

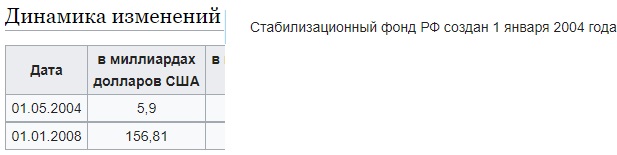

С момента своего создания к январю 2008 года Стабфонд России составил 156,81 миллиард долларов. То есть сумма постоянно и стабильно увеличивалась. А в сентябре 2008 года Россия столкнулась с мировым финансовым кризисом. Сохраненные резервы сыграли главную роль в оздоровлении кредитных учреждений, утративших способность исполнять свои финансовые обязательства. Тем самым была преодолена острая фаза кризиса и банковская система была спасена. Получается, что Россия тогда не получила удар в полной мере и все было значительно смягчено защитной финансовой подушкой. После 2010 года по 2015 годы, когда население чувствовало определенный дискомфорт и считало это кризисом, также не было реального кризиса, а происходила банальная стагнация экономики. С 2008 года Стабфонд был разделен на две части: Резервный фонд и Фонд национального благосостояния. На сегодняшний день, как мы знаем, Резервный фонд прекратил свое существование и остался только Фонд национального благосостояния. Посмотрим на его объем.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 23 )

Фондовый рынок США. Что дальше - за и против.

- 12 февраля 2018, 17:38

- |

Кризис или не кризис? Будет продолжение или нет. Вот в чем вопрос.

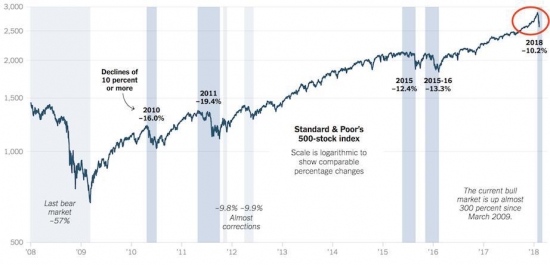

На графике коррекции на индексе S&P с 2009 года.

Есть признаки того, что все происходящие достаточно серьезно и так же с иной стороны есть признаки, что есть позитив.

НЕГАТИВ

Быстрый относительный рост #VIX — самое главное VIX это цена опционов, которые являются страховкой от падения рынка ( купленные путы ). То есть на рынок пришел очень сильный негатив — рост #VIX на 100% самый большой за все время наблюдений. Такого не было даже в 2008 году. Большой отток средств инвесторов с рынка, общее падение капитализации рынков. Рынки потеряли триллионы долларов капитализации. Общие настроения — негативные.

ПОЗИТИВ Не работает не один защитный актив — ни золото, ни трежерс вообще ничего. Золото упало то же! То есть рынок выходит в валюту. В мире нет негатива — коллапса банков, кредитного риска а-ля Греция или Дубай, замедления экономического роста — вообще ничего, что бы говорило за падение рынка. Кроме роста ставок по гос. обязательствам в G7. Причем в США это не так сильно как в Европе с декабря 2017 года. В Европе низкая база. Выросли даже обязательства Щвейцарии! Правда в последнею неделю пошел обратный процесс.

( Читать дальше )

Нас всех ждет завод! Кризис.

- 12 февраля 2018, 10:42

- |

и Это атиподы секторам

сначала 2.2

и потом сектор 2.1

Почему инвесторы покупают ОФЗ? Аномалия или расчет?

- 11 февраля 2018, 12:35

- |

С чем это связано и на что они рассчитывают?

И это на падающей нефти и падающем рубле, который показал самую плохую динамику падения из валют собратьев — доллар вырос к рублю за неделю на 3.25%!

Такое ощущение, что перепутаны педали тормоза и газа.

График индекса RGB ( ОФЗ без купона ) — синния линия это максимальный уровень индекса в мае 2013 года.

Еще больше информации на канале в телеграмме -> https://t.me/usertrader3.

Размышление о судьбе S&P и всего остального. Что если крах неизбежен?!

- 10 февраля 2018, 12:47

- |

Вчера не мог долго уснуть и всю ночь думал о снпи и доу джонсе.

Что если мировая закулиса начнет кризис вот прямо вот счас?

У них же там в америке 90% трейдеров используют торговых роботов чьи алгоритмы берут из маня-книжек и всяких учебников по торговле на бриже. КАк мы с вами знаем рынок адаптирует к этим учебникам и таким формам поведения и когда он адаптируется на полную то начнет выносить алгоритмистов игнорируюя все правила торговли из книжек. Тоесть небудет никакой 5 в 5, перехая снпи, перехая нефти, евры по 1.30, рубля по 48. Все свалится прямо счас вот вниз притом самым мозгоразрывным образом, чтобы выбить алго-умников, которые совсем уже зазнались там.

К тому же вчера на меня снизошло знания от плана древних славян.

5 в 5, бакс бани ралли, которое обещала нам демура возможно УЖЕ ПРОИЗОШЛО. Это как раз и было Трамп-ралли а сейчас мы походу пойдем его закрывать. Так что если пробивания 2450 всё же состоится то следущая цель у сипи в районе 2000. К тому же сейчас на рынках так сказать нету никаких частных трендов. И всё рынки будут валиться как один вслед за сипи, кроме рынков защитных активов, как показана на картиночке. Ну и как не сказать о сентименте. Все если не ждут новых высот по рынкам то ждут хотя бы перехая сипи, нефти, или какого-то отката. Никто не верит в то что рынки могут обвалиться сиюминутно или хотя бы войдут в долгую проторговку. Кроме Василия с его аналитикой, от которой все плюются и угорают. Даже засланый агент МММ и финансовой закулисы Демура давно слился из медведей и в своих прогнозах предрекает нам спокойный квартал. Ну ещё и Гусев, который на своей волне.

Короче просто идеальный момент чтобы мировая закулиса через Ротшильдов и рептилойдов всех развела на деньги. Прчием на большие.

Почему следующий кризис начнется с Европы?

- 09 февраля 2018, 13:38

- |

т.е что такое 2D понятно… Двоичная система… как и 2Д изображение..

С троичностью чуть сложнее… это и нечетные цифры и 3Д изображение и некая третья сила, которая всегда в стороне или НАД противоборством двух (двоичных) сторон. Я бы сказал… такая золотая середина. Как сейчас в противостояние США-Россия это великий и могучий Китай.

Но речь не об этом..

В прошлой своей статье описал примерно… из чего может возникнуть криз-Deutsche Bank следующий шок для рынков?

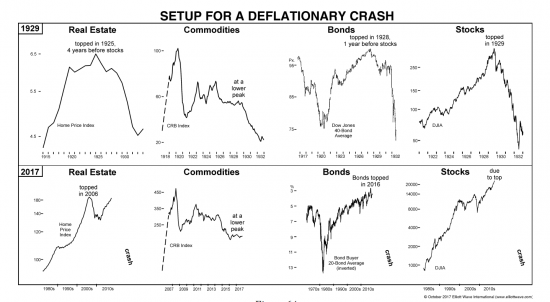

Теперь смотрим на магию цифр… Это будет десятилетний цикл 1998 Азиатский кризис АЗИЯ..1-й игрок в мире финансов

Это 2008 года ипотечный криз в США… т.е Америка..2-й игрок на фин рынке

И что теперь? Для начала год 2018..И теперь будет кризис номер 3 (из современных) но он пока не начался… т.е Кровь уже пролилась ( по Булгакову… Аннушка уже разлила масло) но ещё пока не понятно… где жахнет конкретно так… чтобы все обделались…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал