КРИЗИС

А что там у нас с высокой производительностью труда в США?

- 16 августа 2017, 16:13

- |

На ZeroHedge вышел хороший обзор по состоянию отрасли общественного питания (фастфуд/рестораны/кафе и т.п.) в США. В свете последних аналитических работ по эффективности производственных отраслей у нас, нам там интересны вот какие моменты.

Момент первый — общепит, по заявлению автора, остается единственным «светлым пятном» на рынке труда в Штатах. За последние семь лет отрасль добавила 2,4 млн новых рабочих мест, что составляет 14% от общего числа рабочих мест, созданных за это время (16,7 млн). При этом заработная плата в в такого рода заведениях одна из самых низких по сравнению с другими рабочими специальностями. Что интересно, работодатели жалуются на трудности в поиске квалифицированных кадров… и ждут дальнейшего роста занятости (47% компаний предполагают дальнейшее увеличение рабочих мест с почасовой оплатой). Вот как это выглядит графически (синие столбцы — изменение числа работников по месяцам, красная линия — суммарная динамика занятости с 2010 года):

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Что для финансовых рынков страшнее ядерной войны

- 15 августа 2017, 07:04

- |

Корейский ракетный кризис сегодня будоражит умы представителей СМИ и инвесторов. Угроза эскалации конфликта уже привела к сильному снижению мировых фондовых рынков на прошлой неделе.

Между тем негативный отчёт компании Disney в конечном итоге нанёс индексу Dow Jones куда больший урон, чем грозные заявления властей стран-участниц северокорейского конфликта.

До сих пор инвесторы могли найти некоторое утешение в сдержанной реакции американских рынков на ухудшение геополитической обстановки. Видя, как рынок «пожимает плечами» на фоне роста внешнеполитической напряженности, инвесторы воспринимают это в качестве знака, свидетельствующего о том, что «развитие событий по типу кубинского ракетного кризиса может быть не самым вероятным результатом», – считает Сэм Стовалл из CFRA.

Другие не так позитивно оценивают реакцию инвесторов на столь опасное развитие событий. «Подобная реакция на первую значимую ядерную угрозу за почти три десятилетия – просто ещё один признак царящего на рынке самодовольства», – утверждает Майкл О'Рурк из JonesTrading.

( Читать дальше )

USD/RUB — история повторяеться.

- 14 августа 2017, 12:36

- |

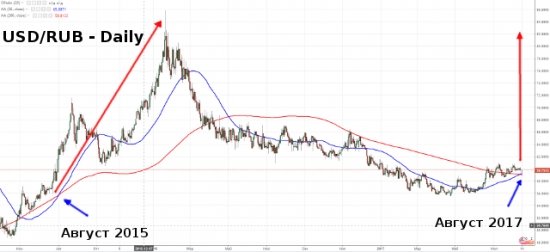

Вот дневной график валютной пары USD/RUB

На нем четко видно, что сейчас та же самая ситуация, что в августе 2015 года.

Тогда в августе произошло пересечение 200-го и 50-го мувингов вверх на дневном графике, когда цена была в районе 57 рублей за один доллар. После чего цена резко «взлетела» вверх и в январе 2016 года превысила отметку в 85 рублей за один доллар. Таким образом, цена подскочила примерно в 1,5 раза от отметки в районе пересечения скользящих средних.

Сейчас — тоже в августе, но уже 2017 года так же произошло пересечение 200-го и 50-го мувингов вверх на дневном графике с той лишь разницей, что сейчас цена на USD/RUB находиться в районе уже 60 рублей за один доллар. И логично предположить, что будет еще один скачек примерно в 1,5 раза — до отметки 90 рублей за один доллар. Безусловно — до цели в 90 придется сначала достичь цели в 70, а затем в 80. Таким образом, первая цель движения — 70 рублей за один доллар. Скорость ее достижения напрямую зависит от скорости движения цен на нефть вниз по нисходящему тренду.

( Читать дальше )

РТС на 1500 - Навальный не пройдет - кризис будет потом.

- 14 августа 2017, 10:03

- |

По бюджету России и внешнему долгу — мол отрезали от рынка капитала и многие думают ну вот все банкротство и капут — а не капут!

Объединенные Резервы у Минфина 5-6 трлн. руб. — но это не все — Минфин может занимать — и будет занимать — долг щас вроде типа 12 трлн. где то 15% от ВВП. И по внешнему долгу у страны 500 с хвостом млрд. долл. - тоже можно занимать. Офшоры никто не отменял и нет такого преступления, на которое капиталист, не пошел бы ради профита! Цена санкций это просто лишние 2-3% доходностей. Если раньше можно было занять под 4-6% в валюте то теперь будет 8-9% и всего делов.

Чтоб концы с концами сводить, по бюджету надо занимать то не так много до 30-50 млрд. долл. в год для. По внешнему, 20 будет достаточно в среднем внешнего. И так можно лет 10 прожить запросто. Но долги учитывая высокий % будут просто расти быстро. И году к 30-му да будет капут. балансы придут к тупику.

При 10% доходности, при дефиците бюджета 2% в год. Гос-долг через 10 лет придет где то к 40%. И там да будет уже напряг. Внешний будет типа 700-800 млрд. долл.

По нефти — есть такая инфа — у России запасов нефти 14 млрд. тонн на 2016 год. из них 60% трудноизвлекаемы и малорентабельны. ТО есть нефти с прибылью при темпе добычи как щас в 500 млн. тонн, в год хватит лет на 12. А далее к 30 му году усе тупик — нефть то будет токо профита от нее не будет. Есть конечно Арктика и битумные пески и с учетом этого нефти больше. Но опять же они не рентабельны. И санкции как раз и нацелены на то, чтобы они оставались не рентабельны и не освоены.

Санкции направлены на то чтобы сломать будущее и подвести страну под банкротство но не быстро — а к 30-му году. С санкциями не будет возможности развивать нефтянку и инвестировать достаточно, чтоб было что добывать после 30 го года. Фондирование тоже бьет по будущему. Тк приведет к росту долга и опять же к 30му году.

Плюс стоит вспомнить о словах Голиковой из счетной палаты в прошлом году. о том что для восполнения износа основных фондов не хватает 4 трлн руб. в год и износ растет из года в год. И опять же к 30-му образно говоря хрущевки сгниют.

И приедем мы к разбитому корыту. К 30-му – но не сейчас

( Читать дальше )

Small Cap пережили худшую неделю за 18 месяцев

- 12 августа 2017, 12:58

- |

корпоративные облигации рухнули!!! Вот под такими заголовками начинают выходить финансовые новости))

правда нужно отметить что автор Тайлер Дерден тот еще армагедонщик, но статья читается тревожно и достаточно

реалистично, а графики начинают наполнятся внутренним смыслом)

Обвиняйте русских, китайцев, северокорейцев и валлийцев… но не Фед…

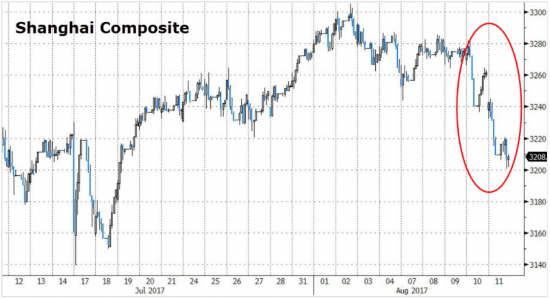

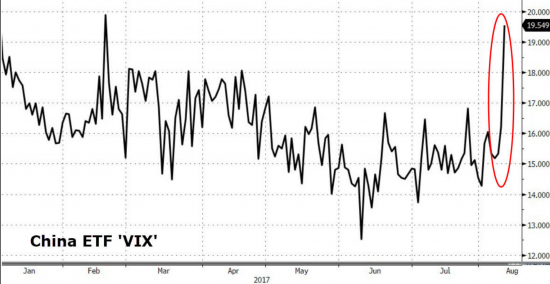

Ночью хаос в Китае усилился… (MSCI China ETF рухнул самым стремительным темпом с момента Brexit)

Китайский VIX вознесся к вершинам 2017 года…

( Читать дальше )

Нефть — история повторяется. Часть, вторая.

- 11 августа 2017, 12:19

- |

В первой части я указал, что по нефти марки WTI на недельном графике ситуация почти та же что уже была в июне 2015 года. Тогда нефть резко вышла из флета и сделала мощнейший импульс вниз, что привело не только к тому, что нефть опустилась ниже минимумов 2008 года, но и вызвало новую волну девальвации рубля, которая оказалась самой сильной с 1998 года.

А вот скриншот дневного графика нефти марки WTI сделанный сегодня.

Нам нем четко видно, что сейчас на дневном графике WTI почти та же ситуация что в апреле этого года. Тогда цена шесть дней стояла во флете, а затем вышла из него и дала мощный импульс вниз. Сегодня цена на WTI тоже вышла из флета. На этот раз он продлился уже девять дней. В настоящее время этот флет пробит вниз а, следовательно, можно смело ожидать новой волны сильного снижения.

С фундаментальной точки зрения падение цен на нефть вызвано тем, что поступили новые данные из ОПЕК. Согласно им страны, входящие в картель, массово нарушили условия декабрьской сделки. Так из 8 стран из 11 заключивших сделку — нарушили свои квоты. В процентном отношении число нарушителей в данный момент 72% что является абсолютным большинством.

( Читать дальше )

СТЕПАН ДЕМУРА - ДОЛЛАР НИКУДА НЕ ДЕНЕТСЯ. МИФ О КРАХЕ ДОЛЛАРА СОЗДАВАЕМЫЙ РОССИЕЙ.

- 11 августа 2017, 11:24

- |

Что выгодней? Шорт акций или национальной валюты?

- 09 августа 2017, 08:45

- |

Акции или национальные валюты?

Нефть в поход к очередному дну идет и лопату с собой несет.

- 07 августа 2017, 12:55

- |

Как известно 15-го марта этого года я дал прогноз о начале новой волны снижения цен на нефть. Вот скриншот моего прогноза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал