Ключевая Ставка

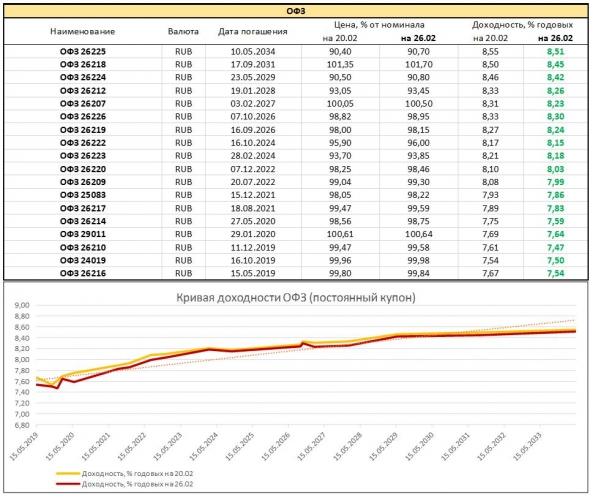

ОФЗ: доходности настраивают на стабильность/снижение ключевой ставки

- 27 февраля 2019, 14:53

- |

ОФЗ: доходности говорят о стабильности/снижении ключевой ставки

#probondsмонитор #долгиденьги

Взглянем на топовые по ликвидности ОФЗ. Что тут можно предположить:

1. Угрозы санкций прошлой-позапрошлой недели скорректировали рынок ОФЗ, не более чем скорректировали. Посмотрим, как отреагируют бумаги на очередную санкционную риторику. Пока без реакции. И вряд ли стоит ожидать больших просадок. Госбумаги так азартно падали в прошлом году, параллельно с заметным ослаблением рубля, что повторить будет сложно. Участники с расшатанными нервами и кредитными плечами уже вне рынка.

2. Аргумент в пользу устойчивости: посмотрите на индекс ОФЗ от Мосбиржи и посчитайте, сколько процентов он дал за последние 12 месяцев. Дал он менее 2%. Рынок в яме и это желательно помнить. Особенно выводя ОФЗ из портфеля.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Ключевая ставка Банка России. Прогноз ее сохранения/изменения 8 февраля

- 07 февраля 2019, 14:48

- |

Думаю, речи о повышении не идет. 2 последних повышения, совокупно на 0,5%, до 7,75% – это даже не упреждающие действия ЦБ, это, скорее, реакция на глобальный фондовый психоз. Как бы ни была разобщена Россия и с ЕС и особенно США, коммуникация центробанков плотнее, чем нам кажется, конструктивнее, согласованнее, «чувства плеча» там, очевидно, присутствует.

А обстановка такова. ФРС заявил о готовности к смягчению своей политики вплоть до возврата к выкупу активов и соблюдения длительной паузы в повышении ставки, ЕЦБ продолжает программы стимулирования денежной ликвидности. Да, Банк Японии на неделей назад незначительно повышал ставки, но в принципе, глобальная линия – временное смягчение, в целях восстановления рынков, инвестиционной и потребительской уверенности.

Внешняя обстановка настраивает российский ЦБ на сохранение или снижение ключевой ставки. Внутренние факторы – рост фондового и облигационного рынков, локальное, но сильное укрепление рубля, при параллельной депрессии потребительского спроса и бизнес-настроений – тоже, скорее, за снижение ставки.

( Читать дальше )

Сбербанк в феврале

- 04 февраля 2019, 18:53

- |

Введение

Январь 2019 года был очень хорош для тех, кто, как и я торгует, только от лонга. Индекс МосБиржи в январе вырос аж на 6.41%. При этом одними из лидеров рынка были акции Сбербанка. За январь обыкновенные акции Сбербанка выросли на 16.07%, а привилегированные акции выросли на 11.99%. Этот великолепный результат был достигнут во многом благодаря укреплению курса рубля. В январе рубль укрепился на 5.92% от значения в 69.47 рубля за доллар до значения в 65.36 рубля.

Не знаю как вам, а мне очень интересно, что ждет акции Сбербанка в феврале. Продолжится ли рост или февраль принесет нам коррекцию в самой ликвидной бумаге нашего фондового рынка? Разумеется, точный ответ на этот вопрос знает только Господь Бог, при условии его существования, мы же с вами можем только оценивать вероятность развития тех или иных событий и оценивать факторы, которые могут повлиять на изменение курсовой стоимости акций. В данной статье я постараюсь оценить эти факторы и высказать свой личный взгляд на перспективы Сбербанка в феврале месяце.

( Читать дальше )

К чему приводит изменение ключевой ставки

- 19 декабря 2018, 18:59

- |

К чему приводит изменение ключевой ставки

Введение

Каждый, кто хоть когда-то изучал экономику, знает классическую формулу: повышение Центральным банком ключевой ставки должно приводить к укреплению курса национальной валюты. Соответственно и наоборот, снижение ключевой ставки, должно приводить к ослаблению национальной валюты. Это классика, которая прописана во всех экономических учебниках.

Логика подобных рассуждений вполне понятна: при повышении ключевой ставки, растет процент, под который Центробанк занимает деньги другим банкам, а чем выше подобный процент, тем дороже деньги, соответственно и курс национальной валюты растет, при снижении же ключевой ставки все в точности наоборот.

Казалось бы, все просто и понятно. Только те, кто торгует на валютном рынке или просто следит за курсом рубля, могли заметить, что на практике почему-то все происходит совсем не так.

( Читать дальше )

Долговой рынок в ожидании решения ЦБ РФ по ставке

- 14 декабря 2018, 13:20

- |

Рынок рублевого долга в последние дни торгуется на низких объемах и с минимальными движениями. В эту пятницу состоится опорное заседание Совета директоров Банка России по денежно-кредитной политике, участники рынка разошлись во мнениях относительно прогноза решения по ключевой ставке, часть инвесторов ждут повышения ставки на 25 пунктов, в то время как большая часть участников рынка изменений не ждет. Помимо решения по ставке ожидается заявление регулятора о сроках и объемах покупок валюты на открытом рынке в интересах Минфина по бюджетному правилу. Плановая покупка валюты, а это сумма порядка 2 трлн рублей и внешние риски выступают аргументом за повышение ставки, с другой стороны с начала года инфляция составила 3,7% и можно оценить, что на конец года темп роста потребительских цен составит около 3,9-4,0%. Таким образом ожидаемая годовая инфляция не превысит прогноза Банка России в 3,8-4,2%, поэтому с этой точки зрения нет оснований для повышения ключевой ставки.

В любом случае в силу непредсказуемости решений на заседании Банка России в пятницу мы увидим движение в длинных ОФЗ и в курсе рубля, однако мы считаем, что эти движения будут ограниченными, поскольку доходности длинных ОФЗ (8,70% годовых) уже в значительной степени учитывают риск повышения ключевой ставки и инфляционные риски.

Подробнее

Ставка ЦБ в октябре: затишье перед бурей

- 26 октября 2018, 14:29

- |

Тимур Нигматуллин, аналитик «Открытие Брокер»

Банк России по итогам очередного заседания принял решение сохранить ключевую ставку на уровне до 7,5% годовых. В сопутствующем пресс-релизе сообщается, что проинфляционные риски остаются на повышенном уровне, особенно на краткосрочном горизонте. Сохраняется неопределённость относительно дальнейшего развития внешних условий. Годовая инфляция прогнозируется в интервале 5–5,5% по итогам 2019 года с возвращением к 4% в 2020 году. Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки, принимая во внимание динамику инфляции и экономики относительно прогноза, а также учитывая риски со стороны внешних условий и реакцию на них финансовых рынков.

Влияние на рынок

Октябрьское заседание регулятора не является «опорным». В его рамках не публикуются обновленные макроэкономические прогнозы, а руководство регулятора не даёт расширенных комментариев на пресс-конференции. Поэтому на подобных заседаниях Банк России обычно не принимает решений по изменению ключевой ставки без веских на то оснований. В связи с этим перед заседанием не было интриги. Согласно консенсусу Reuters, о вероятности сохранения ставки на уровне 7,5% годовых говорили все опрошенные экономисты, кроме одного.

( Читать дальше )

Торговая идея: Рекомендуем покупать облигации РЖД БО1P1R

- 25 октября 2018, 14:49

- |

Рекомендуем покупать облигации РЖД БО1P1R дата оферты 30.05.2023, дюрация 3,76 лет, доходность 8,95% годовых, спред к ОФЗ 65 б.п.

Спред РЖД БО1P1R к ОФЗ превышает справедливый уровень (50 б.п.), а к ключевой ставке составляет около 145 б.п. и с учетом умеренной дюрации мы рекомендуем покупать этот выпуск, рассчитываем на снижение доходности до 8,75% годовых.

ЦБ повысил ставку на 0,25% до 7,5%

- 14 сентября 2018, 13:30

- |

Совет директоров Банка России 14 сентября 2018 года принял решение повысить ключевую ставку на 0,25 процентного пункта, до 7,50% годовых. Изменение внешних условий, произошедшее с предыдущего заседания Совета директоров, существенно усилило проинфляционные риски. Банк России прогнозирует годовую инфляцию в интервале 5–5,5% по итогам 2019 года с возвращением к 4% в 2020 году. Этот прогноз учитывает принятые решения по ключевой ставке и о приостановке покупки иностранной валюты на внутреннем рынке в рамках бюджетного правила. Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки, принимая во внимание динамику инфляции и экономики относительно прогноза, а также учитывая риски со стороны внешних условий и реакции на них финансовых рынков.

Динамика инфляции. Возвращение годовой инфляции к 4% происходит быстрее, чем ожидалось ранее. Годовые темпы прироста потребительских цен повысились до 3,1% в августе, что несколько выше верхней границы прогноза Банка России. Рост инфляции в августе связан с повышением до 1,9% годового темпа прироста цен на продовольственные товары. Этому способствовали изменение баланса спроса и предложения на отдельных продовольственных рынках, а также эффект низкой базы прошлого года. Также происходит подстройка цен к произошедшему с начала года ослаблению рубля. Большинство показателей годовой инфляции, характеризующих наиболее устойчивые процессы ценовой динамики, по оценке Банка России, демонстрируют рост.

( Читать дальше )

Повысит ли ЦБ ключевую ставку до 17-20%?

- 10 сентября 2018, 09:21

- |

В ожидании 14 сентября (заседания Центрального банка России) ряд экспертов прогнозируют начало тренда повышения процентных ставок. Действительно, рубль продолжает падать, доходность по облигациям федерального займа растет и уже превышает 9% годовых «к погашению» для новых ОФЗ, а ключевая ставка все еще на очень низком уровне – всего 7,25% годовых. Но будет ли рост ставок существенным?

В прошлый раз ключевая ставка была повышена до 17% в ночь с 15 по 16 декабря 2014 года. В этот день рынок отреагировал существенным ростом (до 80 рублей), а затем существенным снижением курса (ниже 50 рублей) и дальнейшем огромной волотильностью по валютной паре.

Однако сломить тренд ослабления повышением ставки ЦБ так и не смог, после резкого укрепления курс продолжил падать и достиг 86 рублей за доллар в конце января 2016 года. К слову, в это время ЦБ уже перестал играть со ставкой, и она составляла 10,5% годовых.

Почему ставка не была увеличена вновь? Думаю, госпожа Набиуллина осознала бесперспективность повышения ставки в случае резкого падения рубля, при этом широко применялись другие механизмы: сжатие рублевой ликвидности, повышения доступности межбанковских кредитов в валюте.

( Читать дальше )

Почему мы живём всё хуже? (кратко)

- 07 сентября 2018, 12:10

- |

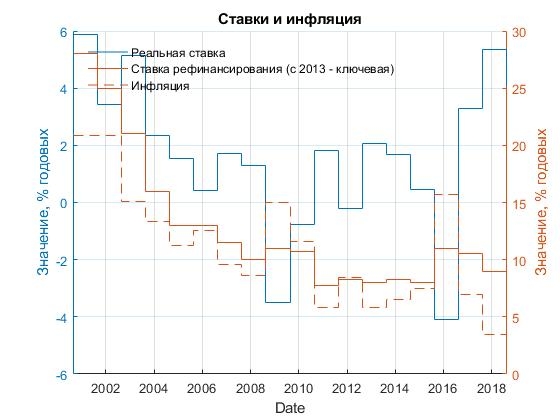

До 2009 года реальная ставка падала. После — растёт, и сейчас приближается к уровню 2002 года. Смотрите График 1.

График 1

Не сложно представить, что будет когда ЦБ, спасая рубль, решит поднять ключевую ставку.

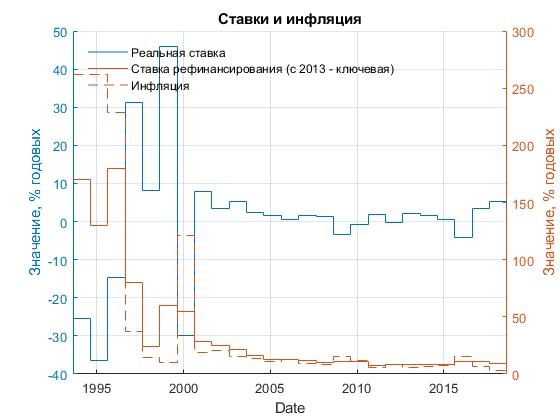

Обратите внимание, что после 2000-го года — это самые высокие значения (смотри график 2)

График 2

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал