Ключевая Ставка

Свежие облигации Р-Вижн (R-Vision) 001Р-01 (флоатер). До 21,75% на кибербезе!

- 16 октября 2024, 08:53

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

👨🏻💻А теперь — помчали смотреть на новый флоатер от Р-Вижн!

🌐Эмитент: ООО «Р-Вижн»

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Обвал ОФЗ ускорился на ожиданиях повышения ставки ЦБ! Пора покупать облигации?

- 15 октября 2024, 19:45

- |

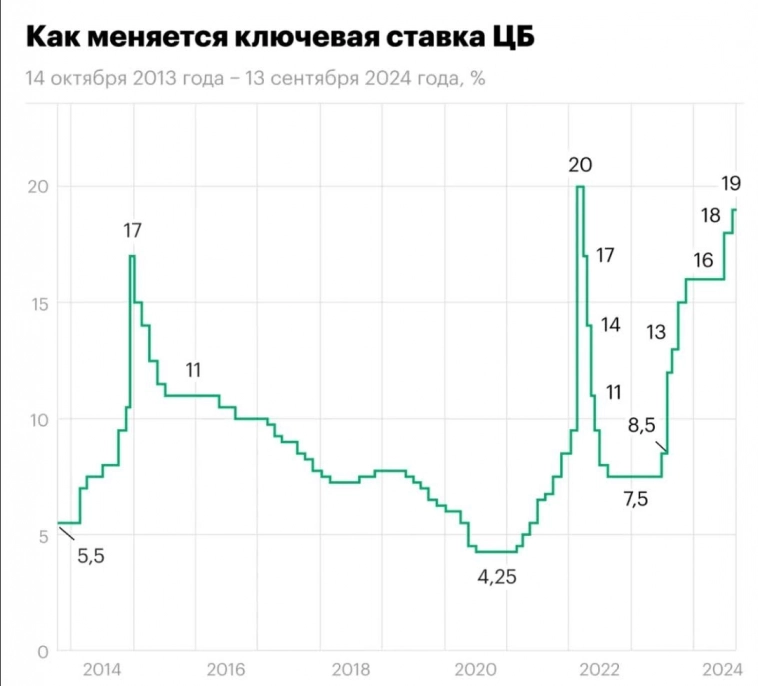

В последние недели индекс гособлигаций RGBI ускорил свое падение и даже смог пробиться немного ниже уровня 100 пунктов, который он достигал лишь дважды за все время наблюдений. В целом, динамика ожидаемая и предсказуемая, даже немного удивляет, что индекс так долго держался возле 103 и никак не мог упасть ниже к 100, несмотря на повышение ключевой ставки в сентябре. Однако с начала октября это все-таки удалось сделать.

Давно мы, кстати, уже не обсуждали индекс RGBI. Впрочем, в этом и не было необходимости, так как цена застряла в боковике и не реагировала ни на заявления о возможном продолжении повышении ставки, ни на само повышение. Но сейчас пришло время снова обратить внимание на него.

Ранее в начале августа после достижения 103 пунктов я прогнозировал, что индекс сможет отскочить максимум до 107 и будет двигаться в диапазоне 103-107, фундаментально выходить за пределы этих значений тогда повода не было до возможного повышения ставки.

Как видите, всё именно так и произошло. А после того как ЦБ 13 сентября повысил ставку до 19%, индекс перешел к упорному снижению, в результате чего он достиг уровня 100.

( Читать дальше )

Наживаемся на ипотеке! Свежие облигации: ДОМ РФ 002Р-05 (флоатер)

- 15 октября 2024, 08:46

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс, Сбер.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏛️А теперь — поплыли смотреть на новый флоатер от ДОМ.РФ!

🏢Эмитент: ДОМ.РФ

🏛️АО «ДОМ.РФ» — финансовый институт развития в жилищной сфере России. Создан в 1997 г. под названием «Агентство ипотечного жилищного кредитования» (АИЖК) с целью контроля за ипотечными программами и работы по разным направлениям в части жилищных вопросов. Полностью принадлежит государству.

( Читать дальше )

Инфляция в сентябре и то, как она повлияла на ключевую ставку

- 14 октября 2024, 17:19

- |

- По итогам сентября инфляция составила 0,48% м/м (после 0,2% за август), что незначительно выше недельных показателей (0,43% м/м), но существенно выше ожиданий ЦБ (-0,1...0,0% м/м).

- Годовой показатель снизился до 8,6% г/г (с 9,05% в августе).

Сезонно скорректированный показатель SAAR вырос, по нашим оценкам, до 9,2% (после 7,6% за август). На это также оказал влияние сектор услуг, пришедший на смену продовольственному сектору, доминировавшему ранее. За период с мая по сентябрь ценовое давление в экономике остается на высоком уровне (с поправкой на индексацию тарифов ЖКХ в июле). Оно (9,4% SAAR) остается выше, чем в 4 квартале 2023 года (8,4%), и тем более выше минимумов 1 квартала 2024 года (5,7%).

( Читать дальше )

Интерес россиян к ключевой ставке увеличился на 75% г/г — Газета.ру

- 14 октября 2024, 12:29

- |

Запросы россиян включали в себя следующие формулировки: «ключевая ставка», «ключевая ставка ЦБ», «ключевая ставка ЦБ РФ», «ключевая ставка сегодня», «ключевая ставка ЦБ на сегодня», «ключевая ставка ЦБ РФ сегодня», «ключевая ставка ЦБ по годам», «ключевая ставка ЦБ РФ по годам», «заседание ЦБ по ключевой ставке», «заседание ЦБ РФ по ключевой ставке».

В месяцы, когда ЦБ проводил совещания по ключевой ставке, интерес граждан достигал пика.

Исследование было проведено в октябре на основе анализа статистики Яндекса.

( Читать дальше )

Новые облигации: Делимобиль 001Р-04 (флоатер). До 22,5% на каршеринге

- 13 октября 2024, 19:04

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс, Сбер, Поликлиника.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚗А теперь — поехали смотреть на новый выпуск Делимобиля!

🏛️Эмитент: ПАО «Каршеринг Руссия»

🚗Каршеринг Руссия (работает под брендом Делимобиль) — сервис краткосрочной аренды автомобилей, ведущий оператор каршеринговых услуг в России. Конкурентные преимущества компании — собственная разветвленная сеть СТО и самый большой в стране парк транспортных средств.

( Читать дальше )

📉 Какие компании пострадают из-за высокой ключевой ставки?

- 13 октября 2024, 14:38

- |

🤔 В сентябре ЦБ РФ принял решение повысить ключевую ставку с 18% до 19%, поэтому сегодня мы выясним, каким компаниям и почему придется особенно тяжело в период высоких ставок.

1️⃣. Компании с долгами, взятыми под плавающую ставку. В периоды низких ставок такие кредиты позволяют компаниям снижать свои процентные расходы, однако сейчас ситуация ровно наоборот. К ним стоит отнести Русал (около 70% долга под плавающей ставкой) и Евротранс (около 30% долгов привязаны к ключевой ставке).

2️⃣. Компании, нуждающиеся в финансировании. Некоторые компании погашают свои задолженности не собственными средствами, а с помощью привлечения новых долгов, в этом случае перекредитование увеличивает процентные расходы и уменьшает чистую прибыль.

К таким компаниям относятся М.Видео (в этом году ей придется погасить облигации на сумму более 13 млрд рублей) и Сегежа (грядет допэмиссия, а долг компании уже превысил 190 млрд рублей при капитализации в 20-22 млрд рублей).

Также стоит отметить Магнит и Fix Price, у которых 50% и 70% долгов соответственно являются краткосрочными, а значит, скоро этим компаниям придется рефинансироваться под более высокие ставки.

( Читать дальше )

Свежие облигации: Промсвязьбанк 003Р-09 (флоатер). Честный разбор

- 13 октября 2024, 09:24

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс, Сбер, Поликлиника.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰А теперь — погнали смотреть на новый выпуск Промсвязьбанка!

🏛️Эмитент: ПАО «Промсвязьбанк»

💰Промсвязьбанк – один из крупнейших и значимых банков РФ, основанный в 1995 г. ПСБ занимает важную роль в российской финансовой системе как опорный банк для реализации государственного оборонного заказа и обслуживания оборонно-промышленного комплекса.

( Читать дальше )

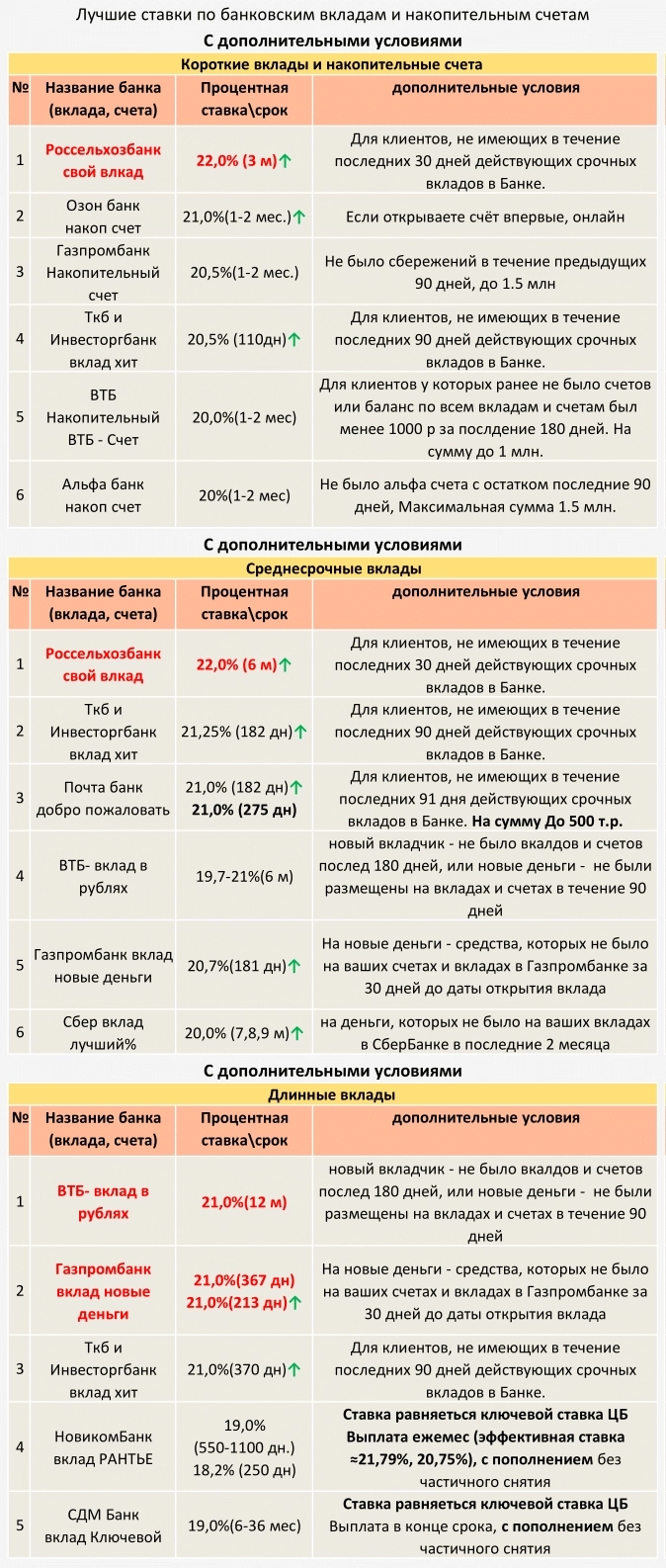

ТОП Вкладов и накопительных счетов с 12.10.2024 (С дополнительными условиями)

- 12 октября 2024, 18:57

- |

Ссылка на источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал