Кредитование

Сбербанк отчитался за февраль 2025 г. — прибыли помогла переоценка кредитов и низкое резервирование. Цессия и секьюритизация на сцене

- 12 марта 2025, 11:32

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за февраль 2025 г. Банк в очередной раз использует разные хитрости, чтобы «показать» инвесторам, что прибыль выше, чем в прошлом году (низкое резервирование, переоценка валютных кредитов и снижение налога на прибыль), если бы данных манипуляций не произошло, мы бы увидели прибыль ниже 100₽ млрд. Темпы выдачи корп. кредитов продолжают снижаться, поэтому давайте подробно рассмотрим кредитные портфели (кредитный портфель сокращается 3 месяц подряд, была валютная переоценка кредитов и цессия автокредитов — уступка кредитов 3 лицу). Частным клиентам в феврале было выдано 220₽ млрд кредитов (-51% г/г, в январе 201₽ млрд):

💬 Портфель жилищных кредитов вырос на 0,3% за месяц (в январе -0,2%, тогда произошла секьюритизация — упаковка кредитов в облигации) и составил 11₽ трлн. В феврале банк выдал 124₽ млрд ипотечных кредитов (-19% г/г, в январе 69₽ млрд). Снижение связано с отменой льготной ипотеки (видоизменение семейной), повышением КС.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 17 )

Кредитование продолжает снижаться, ждем прогресса по инфляции?

- 12 марта 2025, 08:10

- |

По предварительным данным, объем выдач кредитов в феврале снизился на 48% г/г. В большинстве сегментов динамика снизилась даже по отношению к сезонно слабому январю:

🚗 Автокредиты в рублях снизились на 51% г/г и на 2% м/м. В количестве – на 42% г/г и 0,3% м/м

📱 POS-кредиты в рублях снизились на 50% г/г и на 13% м/м. В количестве – на 61% г/г и 12% м/м

💵 Кредитыналичными в количестве снизились на 48% г/г и на 4% м/м

🏠 Ипотека в рублях снизилась на 34% г/г, но выросла на 80% м/м. Рост в феврале можно назвать сезонным, поскольку январь – месяц наиболее низких выдач.

Продолжается давление на потреб. кредитование со стороны многочисленных мер, которые ЦБ вводил во втором полугодии 2024. Пора бы уже увидеть эффект на инфляцию в марте. Напомним, что по заявлениям ЦБ, кредитование это главный опережающий фактор который позволяет прогнозировать замедление инфляции. Но конечно же не ждем снижения ставки на мартовском заседании.

( Читать дальше )

Закредитовано население или нет?

- 09 марта 2025, 14:44

- |

В прошлом году Эльвира Набиуллина не раз говорила о закредитованности населения. А недавно «РИА Новости» представили рейтинг российских регионов по этому показателю.

Первое место в нем занимает Ингушетия (для меня это было ожидаемо) со среднедушевым долгом всего в 15,5% от годовой средней зарплаты. Во-первых, ислам запрещает ссудный процент (поэтому в лидерах еще и Дагестан и Чечня), во-вторых, это достаточно бедные регионы. Правда, надо заметить, бедные официально. А уж что там в тени происходит, одному Аллаху ведомо.

Эльвира Сахипзадовна говорила, что кредит берут и от плохой жизни, и от хорошей. Но она же хорошо сказала, что берут его всегда оптимисты, т.к. они верят, что смогут расплатиться по кредиту. Так что больше кредитуются все-таки от хорошей жизни. Правда, получается, что в Москве жизнь не такая уж и хорошая))) – она на седьмом месте с 35,3% по сравнению со среднероссийскими 51,3%. Хотя, возможно, дело просто в том, что она уж очень хорошая.)))

Но так ли сильно закредитованы россияне?

( Читать дальше )

В РЖД полноценный кризис, потреб. кредитование снижается и это на фоне высоких темпов инфляции!

- 08 марта 2025, 15:27

- |

📈 Вашему внимаю, представляю очередной еженедельный обзор, в нём разберём:

Тайм коды:

00:00 | Вступление

00:32 | В январе 2025 г. портфель потреб. кредитов/автокредитов/ипотечный сократился, из-за трат бюджета снизился корпоративный кредитный портфель

05:50 | Чистая прибыль банковского сектора в январе 2025 г. — увеличилась из-за сокращения опер. расходов, основная прибыль под давлением

09:19 | АЛРОСА отчиталась за 2024 г. — ожидаемый крах фин. показателей во II полугодии на фоне санкций, снижения цен на алмазы и отсутствии спроса

16:55 | Грузоперевозки по ЖД за февраль 2025 г. — полный провал и это на фоне низкой базы прошлого года, к обвалу присоединилась нефть/нефтепродукты

20:58 | Инфляция в феврале — по году остаётся двузначная. Темпы марта всё равно выше прошлого года, не помогает даже укрепление рубля

24:36 | Аукционы Минфина — индекс RGBI воспрял, инвесторы верят в скорейший мир. Банки привлекли в марте 100 млрд рублей с помощью аукционов РЕПО

( Читать дальше )

💢 Ипотека и реальность 2025 года. Почему банки начали снижать ставки по жилищным кредитам? Настолько всё плохо?

- 05 марта 2025, 21:06

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующим заседанием ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#104. За чашкой чая…

В последние недели сразу несколько крупных банков — Сбер, ВТБ и Абсолют — заявили о снижении ставок по ипотеке:

- ⚡Сбербанк уменьшил ставку в зависимости от первоначального взноса на 1–1,5 п.п., на первичном рынке минимальная ставка теперь составляет 28,7%

- ⚡ВТБ улучшил условия по комбинированной ипотеке, снизив ставку для ИЖС. Например, ставка по «семейной» ипотеке в Москве, СПб и области теперь начинается с 9,5%, что на 2,5 п.п. ниже прежнего уровня

( Читать дальше )

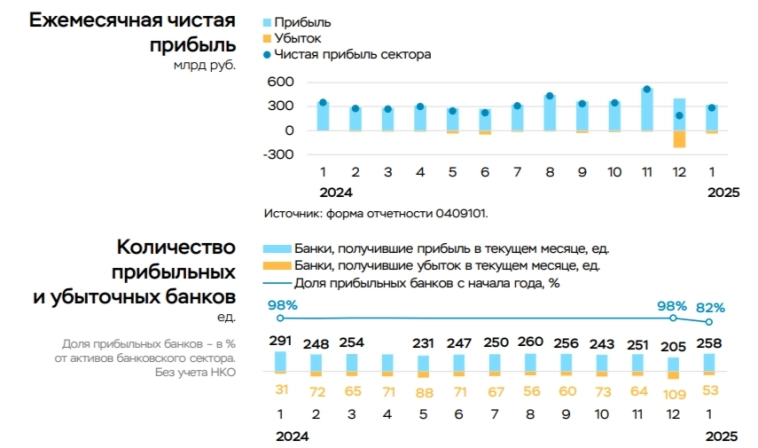

Чистая прибыль банковского сектора в январе 2025 г. — увеличилась из-за сокращения опер. расходов, основная прибыль под давлением

- 04 марта 2025, 13:33

- |

💳 По данным ЦБ, в январе 2025 г. прибыль банков составила 286₽ млрд (-19,2% г/г), рост в 1,5 раза по сравнению с прошлым месяцем (в декабре — 187₽ млрд), по сравнению с прошлым годом снижение — 354₽ млрд в январе 2024 г. Также отмечаю, что доходность на капитал в январе увеличилась с 13 до 19,4%. Теперь приступим к интересным фактам из отчёта:

🟣 Рост прибыли во многом связан с сокращением операционных расходов на 244₽ млрд (до 243₽ млрд, -50% к декабрю), т.к. в конце года банки увеличили затраты на маркетинг и персонал (многие банки перенесли выплаты вознаграждений с начала 2025 на декабрь 2024 г. из-за увеличения налога с 20 до 25% с 01.01.25.)

🟣 Резервы выросли незначительно, всего на 17₽ млрд (до -149₽ млрд, +13% к декабрю). Банки сильно увеличили резервирование по кредитам, на 132₽ млрд (до -166₽ млрд), в основном по рознице. Однако это нивелировалось снижением отчислений в резервы по прочим активам (в том числе экосистемным) на 115₽ млрд (до +17₽ млрд, в январе отдельные банки частично их восстановили).

( Читать дальше )

Антон Алиханов: Минпромторг видит риски для системообразующих предприятий по привлечению новых займов, обслуживанию кредитов и загрузке мощностей, но пока системных сложностей нет — ТАСС

- 04 марта 2025, 12:57

- |

«Мы внимательно отслеживаем финансово-экономическое состояние системообразующих организаций. Пока системных сложностей, за исключением отдельных корпоративных проблем, нет. Вместе с тем существуют риски в части привлечения новых займов, обслуживания кредитной задолженности и загрузки крупных предприятий, которые зависят от госзакупок. Ситуацию по этим вопросам держим на особом контроле», - сообщил глава Минпромторга РФ Антон Алиханов на заседании комитета Госдумы по промышленности и торговле.tass.ru/ekonomika/23300391

Минцифры: Почти 2 млн человек воспользовались сервисом по самозапрету на кредиты за 2 дня его работы — ТАСС

- 03 марта 2025, 14:05

- |

t.me/tass_agency

Как установить самозапрет на получение кредитов (инструкция):

smart-lab.ru/blog/1122821.php

В январе 2025 г. портфель потреб. кредитов/автокредитов/ипотечный сократился, из-за трат бюджета снизился корпоративный кредитный портфель

- 03 марта 2025, 12:09

- |

По данным ЦБ, в январе 2025 г. портфель кредитов физических лиц сократился на -98₽ млрд (-0,3% м/м и 13,1% г/г, в декабре -192₽ млрд). В январе 2024 г. он увеличился на 236₽ млрд. Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительское кредитование снижается от месяца к месяцу, впервые за долгое время сократился автокредитный портфель, ипотека стала более адресной и там тоже сокращение в портфеле. В корпоративном кредитовании минус из-за бюджетных расходов, поэтому рано вещать об охлаждении в данном сегменте выдачи. Перейдём же к данным:

🏠 Темпы роста ипотечного портфеля в январе сократились на 0,2% (сокращение произошло из-за секьюритизации в ~ 65₽ млрд — упаковка кредитов в облигации, в декабре +0,4%), кредитов было выдано на 127₽ млрд (291₽ млрд в декабре), в январе 2024 г. выдали 272₽ млрд, разница ощутимая. Выдача ипотеки с господдержкой составила 106₽ млрд (239₽ млрд в декабре), почти вся выдача приходится на семейную ипотеку — 90₽ млрд (в декабре 193₽ млрд).

( Читать дальше )

Незакредитованным россиянам станет легче получить ипотеку — РИА Новости

- 02 марта 2025, 14:39

- |

t.me/World_Sanctions

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал