SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Кривая доходности

О будущем сегодня

- 30 июля 2013, 06:39

- |

"Большинство представителей среднего класса мечтают о том, чтобы получить шанс присоединиться к богачам и обрести все блага, даруемы огромным состоянием. Величайшим разочарованием и последней соломинкой для них станет ситуация, если (и когда) они поймут, что шанса у них нет и не будет, потому что игра ведется краплеными картами”

За пять лет ЦБ развитых стран приучили инвесторов и спекулянтов к “лёгким” деньгам. И каждый раз, когда правила игры могут измениться и/или меняются, то биржу именуют ни как иначе, как казино. Разве было что-то изначально иначе?! Ложь, алчность и страх были и будут основным фундаментом той иррациональности на бирже, которую описывал Кейнс. И ее оценка уже зависит от самого человека и его вовлеченности в “игру”. Риск и его восприятие – неотъемлемая часть иррациональности, которую сегодня нужно воспринимать, как следствие, нежели как заблуждение. Но так или иначе, а следует немного внести когнитивного диссонанса (http://ru.wikipedia.org/wiki/Когнитивный_диссонанс) в сегодняшние рассуждения и ожидания рыночных участников, так как мы часто подвержены конформизму (http://ru.wikipedia.org/wiki/Конформность).

( Читать дальше )

За пять лет ЦБ развитых стран приучили инвесторов и спекулянтов к “лёгким” деньгам. И каждый раз, когда правила игры могут измениться и/или меняются, то биржу именуют ни как иначе, как казино. Разве было что-то изначально иначе?! Ложь, алчность и страх были и будут основным фундаментом той иррациональности на бирже, которую описывал Кейнс. И ее оценка уже зависит от самого человека и его вовлеченности в “игру”. Риск и его восприятие – неотъемлемая часть иррациональности, которую сегодня нужно воспринимать, как следствие, нежели как заблуждение. Но так или иначе, а следует немного внести когнитивного диссонанса (http://ru.wikipedia.org/wiki/Когнитивный_диссонанс) в сегодняшние рассуждения и ожидания рыночных участников, так как мы часто подвержены конформизму (http://ru.wikipedia.org/wiki/Конформность).

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 14 )

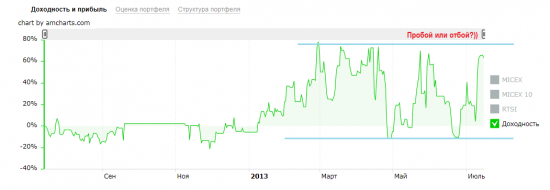

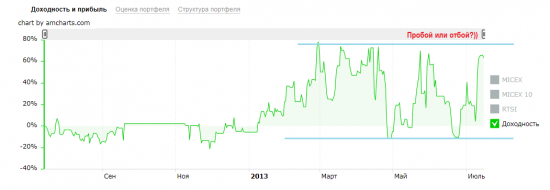

Анализ кривой доходности, пробой или отбой?

- 16 июля 2013, 22:27

- |

Привет всем кто наткнулся на эту запись!

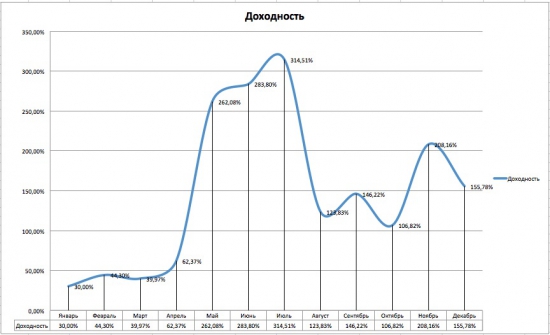

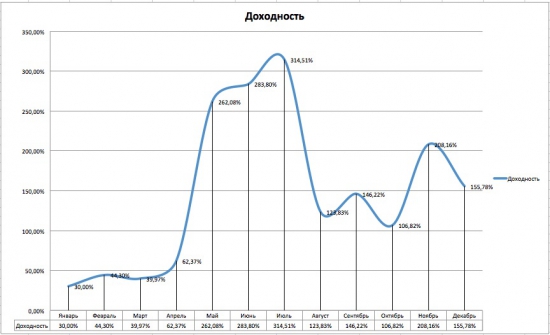

Итак решил выложить кривую доходности по счету на котором веду торговлю где то с декабря. Счет находится в широчайшем боковике, прилично колбасит его. Итак учитывая то, что выводил со счета часть прибыли, то доха как раз около верхней границы боковика где-то) Момент архиважный, очень хочется пробить, но! нельзя торопиться, опыт подсказывает, что если поторопиться то закончиться все снова около нижней границы боковика) поэтому в такие моменты необходима полная концентрация и очень обдуманные действия.

Вообще пару раз анализируя кривую доходности разных людей(тот же лчи к примеру) приходил к выводу что применение простых законов теханализа помогает предвидеть разворот тренда, особено если этот тренд вверх))

Кстати шорт по Роснефти держу пока, но появились мысли о том что тренд по РФ вверх продолжится. Только непонятно как это будет синхронизироваться с американцами которым дорога вниз более вероятна ближайшие 1,5 месяца..

На что поставите господа, отбой или все же пробой?)

Спасибо за уинимание!

Итак решил выложить кривую доходности по счету на котором веду торговлю где то с декабря. Счет находится в широчайшем боковике, прилично колбасит его. Итак учитывая то, что выводил со счета часть прибыли, то доха как раз около верхней границы боковика где-то) Момент архиважный, очень хочется пробить, но! нельзя торопиться, опыт подсказывает, что если поторопиться то закончиться все снова около нижней границы боковика) поэтому в такие моменты необходима полная концентрация и очень обдуманные действия.

Вообще пару раз анализируя кривую доходности разных людей(тот же лчи к примеру) приходил к выводу что применение простых законов теханализа помогает предвидеть разворот тренда, особено если этот тренд вверх))

Кстати шорт по Роснефти держу пока, но появились мысли о том что тренд по РФ вверх продолжится. Только непонятно как это будет синхронизироваться с американцами которым дорога вниз более вероятна ближайшие 1,5 месяца..

На что поставите господа, отбой или все же пробой?)

Спасибо за уинимание!

Рекордный наклон кривой ОФЗ - ВТБ Капитал

- 25 февраля 2013, 17:45

- |

Пятничные торги на рынке российского суверенного долга по своей динамике мало отличались от нескольких предыдущих сессий. На длинном отрезке кривой по-прежнему ощущалось значительное давление – так, 14-летний выпуск ОФЗ 27-й серии (YTM 7.23%) подешевел примерно на 65 бп, а цена 10-летней бумаги 23-й серии (YTM 6.89%) понизилась примерно на 40 бп. В то же время котировки среднесрочных облигаций почти не изменились. В результате наклон кривой заметно вырос, особенно на длинном отрезке. Спред облигаций сроком обращения 14 лет и 4 года расширился до рекордного значения в 105 бп. На остальных отрезках кривой увеличение наклона носило менее выраженный характер и не достигло новых высот.

На наш взгляд, произошедшее увеличение обусловлено, скорее, техническими причинами, нежели ожиданиями участников рынка в отношении планов ЦБ РФ по снижению процентных ставок. В частности, основная доля долгосрочных ОФЗ находится в руках нерезидентов, которые в последнее время активно фиксировали прибыль по длинным выпускам в свете запуска расчетов через систему Euroclear. Тем временем на рынке локального долга Турции (на данный момент – основного аналога российских ОФЗ) доходность долгосрочных облигаций за минувшую неделю тоже повысилась на 13 бп, достигнув 6.87%. В то же время среднесрочные ОФЗ ощущают дополнительную поддержку со стороны местных банков (отечественные инвесторы по-прежнему контролируют более 2/3 рынка ОФЗ), особенно в свете масштабного погашения, имевшего место в начале года. Чистый объем выпуска ОФЗ с начала года имеет отрицательное значение (минус 11 млрд руб.), в связи с чем банки, как мы понимаем, реинвестируют средства от продажи облигаций. Вообще давление на длинном отрезке кривой представляется нам избыточным: в конце прошлого года наблюдалась явная тенденция к выравниванию кривой, но по историческим меркам ее наклон в начале февраля выглядел нормальным

На наш взгляд, произошедшее увеличение обусловлено, скорее, техническими причинами, нежели ожиданиями участников рынка в отношении планов ЦБ РФ по снижению процентных ставок. В частности, основная доля долгосрочных ОФЗ находится в руках нерезидентов, которые в последнее время активно фиксировали прибыль по длинным выпускам в свете запуска расчетов через систему Euroclear. Тем временем на рынке локального долга Турции (на данный момент – основного аналога российских ОФЗ) доходность долгосрочных облигаций за минувшую неделю тоже повысилась на 13 бп, достигнув 6.87%. В то же время среднесрочные ОФЗ ощущают дополнительную поддержку со стороны местных банков (отечественные инвесторы по-прежнему контролируют более 2/3 рынка ОФЗ), особенно в свете масштабного погашения, имевшего место в начале года. Чистый объем выпуска ОФЗ с начала года имеет отрицательное значение (минус 11 млрд руб.), в связи с чем банки, как мы понимаем, реинвестируют средства от продажи облигаций. Вообще давление на длинном отрезке кривой представляется нам избыточным: в конце прошлого года наблюдалась явная тенденция к выравниванию кривой, но по историческим меркам ее наклон в начале февраля выглядел нормальным

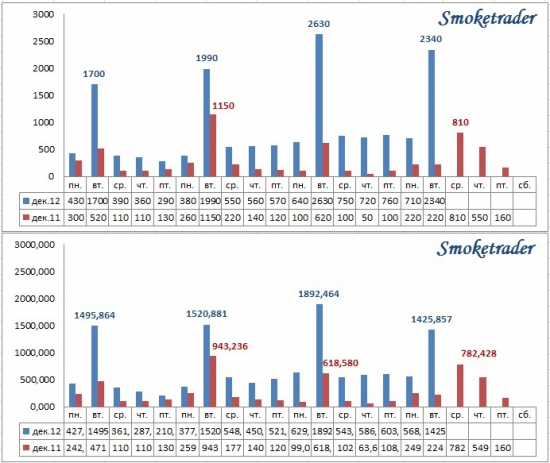

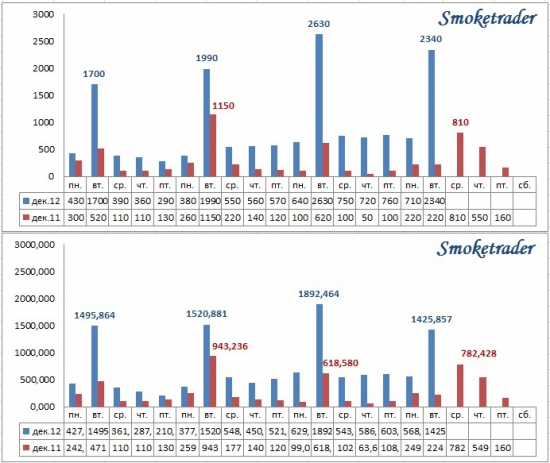

Сколько можно заработать на рынке за месяц?

- 09 февраля 2013, 18:29

- |

Как освоить биржевую торговлю за 21 день.

Использован опыт июля 2007 и зимы 2007-2008 года. Возможно ли это сделать на РТС?

Торговля фьючерсными контрактами на индекс DAX в декабре 2011 года. В результате получен доход в 60% менее чем за один месяц. Использован преварительный расчет курса индекса на нестабильном рынке и плохом новостном фоне (проблемы в Еврозоне). Сделки и цены указаны на графике.

источник

Денежный рынок + ОФЗ + прогноз факторов ликвидности от ЦБР

- 25 декабря 2012, 13:31

- |

Сегодня ЦБР проводит 2 аукциона:

Овер (возвратом завтра) с лимитом 670 млрд.

Рынок привлек 304,249 млрд.;

Отсечение (ессно по мин. ставке) — 5,5%;

Ср.взвешенная — 5,5563%

Мин/макс — 5,5/5,9%

Недельное РЕПО с лимитом 1670 млрд. (против 1930 неделей ранее).

Рынок привлек — 845,931 млрд.

Отсечение по 5,5%; Ср.взвешенная — 5,5379%

Свопы сегодня не торгуются, как и не торгуется ТОД (праздник)

МБК: 6,25-6,75%

РЕПО: 6,3-6,4%

( Читать дальше )

Овер (возвратом завтра) с лимитом 670 млрд.

Рынок привлек 304,249 млрд.;

Отсечение (ессно по мин. ставке) — 5,5%;

Ср.взвешенная — 5,5563%

Мин/макс — 5,5/5,9%

Недельное РЕПО с лимитом 1670 млрд. (против 1930 неделей ранее).

Рынок привлек — 845,931 млрд.

Отсечение по 5,5%; Ср.взвешенная — 5,5379%

Свопы сегодня не торгуются, как и не торгуется ТОД (праздник)

МБК: 6,25-6,75%

РЕПО: 6,3-6,4%

( Читать дальше )

FIXmarket: короткий портфель + немного о ОФЗ

- 17 июля 2012, 17:00

- |

Чувствую, что сегодня меня прямо-таки «распирает» идеями «что купить» и «что сделать» для инвестиционного и спекулятивного портфелей.

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

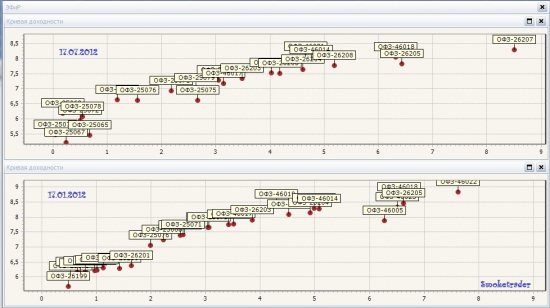

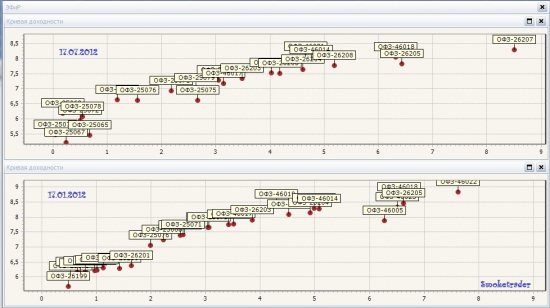

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Рынок FIX. ОФЗ. Январь 2012.

- 15 января 2012, 18:08

- |

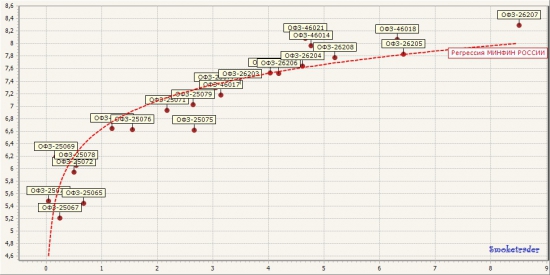

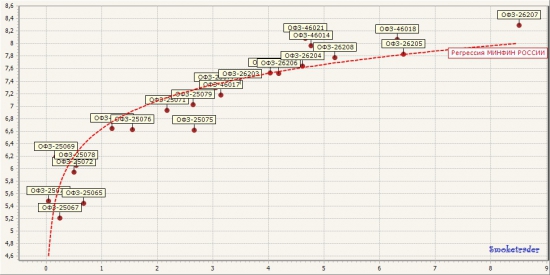

Итак, сейчас январь, пока «достойных кандидатов» на покупку не наблюдается (как в секторе госбумаг, так и в корпоративном и муниципальном секторах):

Кривая доходности ОФЗ достаточно «активна», хоть и рынок «fix» не так резко колеблется как акции, все же изменения носят достаточно ощутимый характер. Думаю не лишним будет сказать, что большие части инвестиционных портфелей построены именно на облигациях, и лишь существенно меньшая доля находится в акциях. Поэтому любое снижение цен на рынке fix может принести существенные убытки банкам и инвест-домам...

Сейчас «старт» кривой (первые точки) начинается в «районе» 6%, что, фактически, повторяет уровни середины осени. Ставки довольно высоки и это достигается в основном тем, что облигации упали в цене.

Динамика роста «начала» кривой такова:

Январь 2012 — 6%

Конец октября 2011 — 5-6%

20-е числа сентября — 4-4,5%

10-е числа сентября — 3,5-4%

20-е числа августа — 3,25-3,5%

Как видите динамика роста ставок на лицо. Пока изменений не видно. Говоря медицинскими терминами «ситуация стабильна». Сейчас как и на рынке акций «переломный» момент — либо рост доходности и ухудшение ситуации — снижение цен облигаций — закрытие портфелей облигаций — снижение рынка, либо «смягчение» и снижение к уровням сентября. Как бы то ни было — время покажет, пока же — ждем.

Кривая доходности ОФЗ достаточно «активна», хоть и рынок «fix» не так резко колеблется как акции, все же изменения носят достаточно ощутимый характер. Думаю не лишним будет сказать, что большие части инвестиционных портфелей построены именно на облигациях, и лишь существенно меньшая доля находится в акциях. Поэтому любое снижение цен на рынке fix может принести существенные убытки банкам и инвест-домам...

Сейчас «старт» кривой (первые точки) начинается в «районе» 6%, что, фактически, повторяет уровни середины осени. Ставки довольно высоки и это достигается в основном тем, что облигации упали в цене.

Динамика роста «начала» кривой такова:

Январь 2012 — 6%

Конец октября 2011 — 5-6%

20-е числа сентября — 4-4,5%

10-е числа сентября — 3,5-4%

20-е числа августа — 3,25-3,5%

Как видите динамика роста ставок на лицо. Пока изменений не видно. Говоря медицинскими терминами «ситуация стабильна». Сейчас как и на рынке акций «переломный» момент — либо рост доходности и ухудшение ситуации — снижение цен облигаций — закрытие портфелей облигаций — снижение рынка, либо «смягчение» и снижение к уровням сентября. Как бы то ни было — время покажет, пока же — ждем.

Динамика кривой доходности американских казначейских облигаций - Yield Curve (График, ссылка)

- 13 января 2012, 00:11

- |

В последнее время все чаще встречаются упомининия кривой доходности treasuries, но мне пока не попадалось ее графическое представление. По ссылке монжо увидеть эту кривую и проследить, как она изменялась (с 2004 года). Щелчок по правому графику (SnP 500, Weekly) отразит соответствующую данной неделе линию Yield Curve.

http://stockcharts.com/freecharts/yieldcurve.html

Интерпретация — чем круче наклон кривой, тем больше стимулирование экономики, плоская или инвертированная кривая (как в 2007-2008) — торможение.

http://stockcharts.com/freecharts/yieldcurve.html

Интерпретация — чем круче наклон кривой, тем больше стимулирование экономики, плоская или инвертированная кривая (как в 2007-2008) — торможение.

Личные итоги 2011

- 26 декабря 2011, 13:12

- |

Здравствуйте, дамы и господа!

Позволю себе представить на суд коллег свою кривую доходности за 2011 год, поскольку позиции все уже закрыты, да и есть желание получить мнения со стороны:

Торговля ведется по тренд-следящей системе, количество сделок не большое, основная задача встать в тренд и максимально его высидеть, так как система изначально создавалась под управление крупными портфелями :) Максимально был в тренде в этом году около двух месяцев, ну а в среднем в месяц порядка двух сделок.Основные инструменты — фьючерс РТС, фьючерс Сбер, плечи — от 1 до 8.

В принципе, результат мне нравится, однако после цифр пиковой доходности, финальная цифра не смотрится столь впечатляющей. До сих пор психологически не могу отойти от провала августа :)

Хочу отметить также, что обе «коррекции» на графике доходности происходили не в результате череды убыточных сделок, а в результате «жадности» — не фиксировалась прибыль по открытым сделкам.

Для себя сделал следующие выводы:

1. Не жадничать :)

2. Не брать чрезмерный риск

3. Действовать четко по сигналам

4. Обязательно ставить СТОПы

Что в результате должно дать более ровную кривую, надеюсь :)

Очень рад, что удалось существенно повысить дисциплину в этом году, особенно во второй его половине.

Вот и все :) Всех с наступающим и удачи!

P.S. Критика приветствуется.

Позволю себе представить на суд коллег свою кривую доходности за 2011 год, поскольку позиции все уже закрыты, да и есть желание получить мнения со стороны:

Торговля ведется по тренд-следящей системе, количество сделок не большое, основная задача встать в тренд и максимально его высидеть, так как система изначально создавалась под управление крупными портфелями :) Максимально был в тренде в этом году около двух месяцев, ну а в среднем в месяц порядка двух сделок.Основные инструменты — фьючерс РТС, фьючерс Сбер, плечи — от 1 до 8.

В принципе, результат мне нравится, однако после цифр пиковой доходности, финальная цифра не смотрится столь впечатляющей. До сих пор психологически не могу отойти от провала августа :)

Хочу отметить также, что обе «коррекции» на графике доходности происходили не в результате череды убыточных сделок, а в результате «жадности» — не фиксировалась прибыль по открытым сделкам.

Для себя сделал следующие выводы:

1. Не жадничать :)

2. Не брать чрезмерный риск

3. Действовать четко по сигналам

4. Обязательно ставить СТОПы

Что в результате должно дать более ровную кривую, надеюсь :)

Очень рад, что удалось существенно повысить дисциплину в этом году, особенно во второй его половине.

Вот и все :) Всех с наступающим и удачи!

P.S. Критика приветствуется.

Fix: CDS. OFZ. (краткий вью + график)

- 07 декабря 2011, 22:00

- |

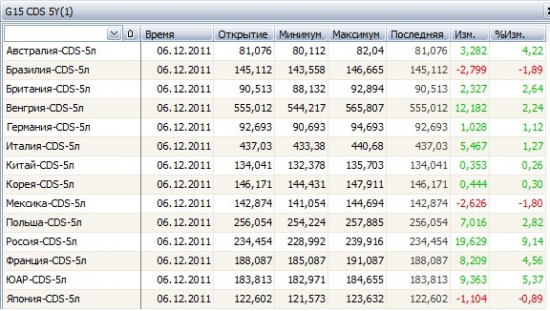

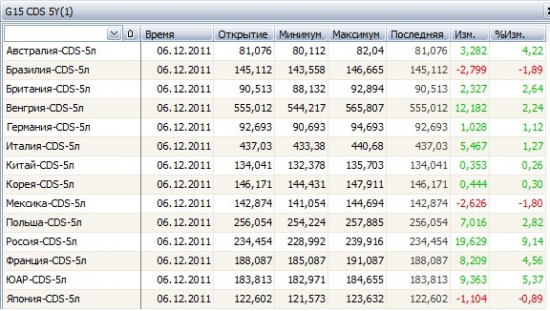

Не могу сказать, что ситуация на рынке fix улучшилась… Как и прогнозировалось ранее, на ОФЗ ярко выражено снижение доходностей «дальних» бумаг. Пока не готов покупать их, и не советую:

Кредитно-дефолтные свопы остаются на высоком уровне, конечно «отскочило» но риски попрежнему высоки. И я думаю, что пары «страновых» дефолтов нам не избежать:

На рынке американских бондов, вроде пока все «лучше» остального мира, не могу сказать — не смотрел в «динамике»:

Кредитно-дефолтные свопы остаются на высоком уровне, конечно «отскочило» но риски попрежнему высоки. И я думаю, что пары «страновых» дефолтов нам не избежать:

На рынке американских бондов, вроде пока все «лучше» остального мира, не могу сказать — не смотрел в «динамике»:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал