Кризис

Индекс Вирусной Истерии в СМИ = 65 (пробой вверх)

- 14 мая 2020, 13:58

- |

Индекс рассчитывается по количеству слов "virus", "pandemic" и "covid" на главных страницах двух крупнейших СМИ планеты — CNN и BBС. Обозначенные СМИ контролируются владельцами банков, входящих в ФРС США и фондов Vanguard, BlackRock и StateStreet, заинтересованными в изъятии залогов, скупке дешевых активов и перезапуске цикла кредитования. Индекс показывает уровень давления СМИ на сознание людей и чиновников, с целью торможения экономик стран G20. Снижение индекса будет сигнализировать об окончании потребности в давлении и завершении проекта COVID-19. После этого начнется очередной финансовый кризис, в котором будет обвинен… вирус.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Это писал "Авантюрист" 12 лет назад.

- 13 мая 2020, 22:22

- |

Пользователь под ником «Авантюрист» не здесь на других ресурсах.

… Чем это закончится — известно. Никакая промышленность не поднимется, никакого стабильного роста потребительского спроса не случится и никакие активы не начнут дорожать. Так что налоговых поступлений нифига не прибавится. В результате госдолг очень быстро дойдет сперва до $10 триллионов, потом до $12, потом до $15… Здесь держатели ГКО начнут скучать и капризничать. В результате доходность по бондам начет брать одну высоту за другой, а сроки займов сокращаться. Когда половина долгов будет в месячных облигациях, а доходность по ним дойдет до 25%, Штатам придется занимать по триллиону баксов в неделю — четверть съедать, а остальное тут же выплачивать кредиторам по более ранним займам. Понятно, что тут вопрос пойдет на дни, когда это все само чебурахнется и Штатам придется объявлять дефолт.

Вот это-то и будет подходящий момент, спихнуть проблему с больной головы на здоровую. Объявить торговую войну Китаю, заставить того обвалить пирамиду ГКО, а потом ткнуть в него пальцем и сказать, что это китайцы всем малину обосрали, вот пусть теперь и расплачиваются. Китай начнет возмущаться, говорить грубости и обязательно ляпнет что-нибудь такое, что смело можно будет показать по CNN и сказать — «Китай угрожает нашим домам!» ...

Самоубийства, вызванные кризисом 2008 г.

- 13 мая 2020, 19:46

- |

Не осталась в стороне и Россия. При этом психологи отмечают, что из-за особенностей менталитета и высокого чувства ответственности, Россия занимает одно из первых мест в мире по частоте суицидов.

В 2007 году этот показатель составил 29 на 100 тысяч населения, тогда как в мире в среднем это число составляет 14 на 100 тысяч. Ожидался рост попыток самоубийста россиян по мере углубления кризиса.

Наиболее резонансные самоубийства причиной которых послужил «Кризис 2008 г»:

( Читать дальше )

Что встряхнет Рынок? Снятие Карантина, Рост Безработицы, Обвал NFP, Рецессия в США / Новости финансов

- 13 мая 2020, 19:14

- |

5 причин почему второе дно БУДЕТ!

- 13 мая 2020, 12:41

- |

1. Второе дно все ждут. Когда все ждут, это значит, что сидят в кеше или шортят рынок. Значит, оставшиеся 20% не смогут вытянуть рынок вверх. 80% ждут второе дно.

2. Все что могло случиться – случилось. Вирус, безработица, бесплатная и даже отрицательная нефть, коронавирус у Надежды Бабкиной… Короновирус у Дмитрия ПЕскова никто предсказать не мог, а потому что станет триггером для следующего падения никто не знает. Может дефолты Италии и Испании, может Дойче Банк грохнется, а может Китай огребет от США.

3. Межгалактический QE скоро свернут, уже заметны первые признаки недовольства QE, а значит может быть инфляции и инвесторы начнут выходить из трежерей. А доллар потихоньку становиться региональной валютой.

4.Выборы Трампа и конституция Солнцеликаго не помешают банкирам завалить рынок еще раз. А сидельщик в бункере плевать хотел на рынок акций.

5. Инфляция. Где спасать деньги на фоне отрицательных ставок? Только в настоящих деньгах. В золоте и серебре.

Утренний обзор от 13.05.2020

- 13 мая 2020, 09:51

- |

Доброе утро!

🇺🇸 Американские индексы упали вчера после 1) одобрения Сенатом США законопроекта о восстановлении Тайваня во Всемирной организации здравоохранения; и 2) внесения законопроекта, который требует от Китая разрешить независимое расследование COVID-19. Демократы предложили 4-й пакет стимулов в размере $3 трлн, который, по-видимому, не имеет достаточной поддержки среди республиканцев.

🇮🇳 Индия объявила о мерах поддержки экономики в размере $270 млрд (~ 10% ВВП), вероятно ускорение экономических реформ. Акции индийских компаний растут сегодня утром.

🇳🇴 Норвегия направит $40 млрд из своего суверенного фонда для поддержки экономики. Это составляет ~10% ВВП и 4% накопленных в фонде средств.

🎤 Сегодня состоится выступление председателя ФРС США Дж.Пауэлла. Многие комментаторы говорят, что Федрезерв должен делать больше, включая:

• отрицательные процентные ставки; • обещание сохранения низкой до тех пор, пока не будет достигнут определенный уровень занятости;

• дополнительная покупка активов.

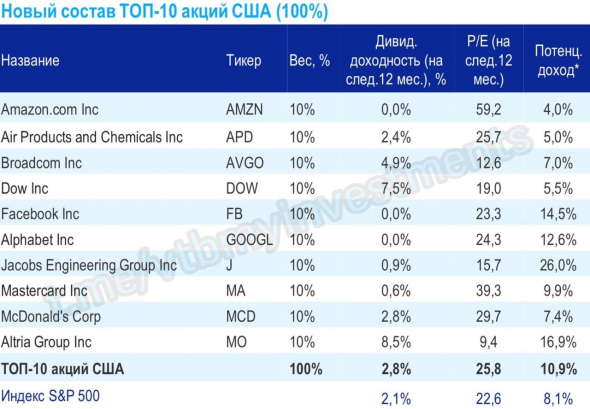

💡Инвестидея: полагаем, что акции в течение недель или даже месяцев могут находиться в относительно узком диапазоне. Инвесторам следует обращать внимание на бумаги, имеющие кратно и среднесрочные драйверы – смотрите наш ТОП-10 акций США (https://t.me/vtbmyinvestments/855). Спекулятивно настроенным инвесторам целесообразно перейти к диапазонной торговле. Для S&P500 вероятный диапазон — 2750 — 2950 пунктов и сейчас мы в его середине.

Источник- телеграм-канал ВТБ Мои Инвестиции

Вторая фаза рецессии. Ущерб постепенно копится в системе.

- 13 мая 2020, 09:25

- |

Ущерб постепенно копится в системе:

1. Банки. Банк ВТБ отчитался о трехкратном росте резервов в 1 квартале 2020 года. Ранее резервы резко выросли в Сбербанке.

2. Фонды. Суверенный фонд Норвегии впервые продаст активы из-за дефицита бюджета.

3. Покупатели. Безработица в США достигла максимума со времен Великой депрессии.

4. Банки и покупатели. Кредит Европа Банк приостановил выдачу кредитов наличными в связи с низкой востребованностью в период пандемии. Другие банки ранее сообщали о том, что скорректировали свои скоринг-модели. Это может привести к снижению доступности кредитов.

5. Банки и покупатели. Банки в России начали приостанавливать выдачу кредитов наличными. Аналитики объясняют это тем, что во многих случаях банки в настоящее время не в состоянии проверить платежеспособность заемщиков.

Пс. Материал о том, как обычно протекает рецессия.

Инвестиции во время кризиса: как читать новости и "воск в моих ушах"

- 13 мая 2020, 08:57

- |

- Сложные системы

- Обезьяна лучше человека управляет портфелем

- Теории заговоров

- Воск в моих ушах

- Даже Центробанк не знает курс доллара через месяц

( Читать дальше )

Китай. Травмы не совместимые с жизнью.

- 13 мая 2020, 08:08

- |

МВФ опубликовал данные о падении китайской экономики в I квартале.

По данным МВФ это колоссальная величина 36,6%.

И это в 6 раз больше чем официальная статистика Китая!

Эксперты по Китаю обращают внимание на неточную китайскую статистику, поскольку очевидно, что остановка на 60 дней должна была привести к падению экономики от 15% до 30%.

Реальное состояние дел на вторую четверть.

Уже сейчас центральным банком Китая и китайским правительством принят беспрецедентный пакет мер по поддержке китайской экономики. Китайские данные в настоящий момент напоминают данные спортсмена находящегося на допинге. Однако, реальные транспортные перевозки просели на 50%. И это не смотря на то, что карантин уже снят.

Туристическая активность упала в 3 раза, не смотря на длинные выходные. И это связано не с ограничительными мерами по посещению тех или иных мест, а связана с понижением покупательной способности населения.

( Читать дальше )

Уникальная движущая сила индекса S&P 500

- 12 мая 2020, 22:27

- |

Уникальная движущая сила индекса S&P 500

Находясь в условиях, наверное, беспрецедентной глобальной программы количественного смягчения, результаты которой на лицо – достаточно посмотреть на сильно отросший индекс S&P 500, который всего на 10% ниже значений начала года, – ожидания участников рынка явно строятся на скоротечности пандемии и, как следствие, самого кризиса. В то же время, нужно понимать, что S&P 500 отражает сегодня не столько крупнейшие компании всех секторов экономики США в равной степени, сколько преимущественно компании технологического сектора, а также секторов здравоохранения, потребительских товаров второй необходимости и коммуникаций. Данные сектора в структуре S&P 500 уже почти полностью вернулись к значениям начала года, и, более того, в структуре индекса их доля составляет более 60%. Еще в недалеком 2008 году все было иначе – доля данных секторов составляла около 40%, в то время как на энергетику приходилось целых 16% против 3% сегодня (см. График 1).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал