ЛУКОЙЛ

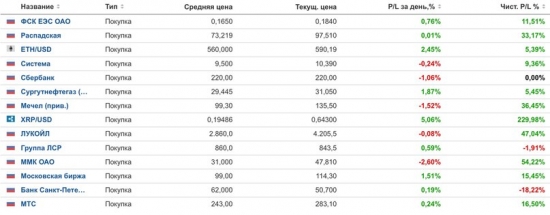

Движение доходности или 11 месяцев инвестирования.

- 04 июня 2018, 19:10

- |

Всем привет! Давно не обозревал состояние портфеля. Немного увлёкся историей, поэтому исправляюсь. В последнее время произошло много событий, часть из которых я не комментировал и не планирую, так как это просто шум на который не стоит обращать внимание. С момента формирования портфеля прошло уже 11 месяцев и вот что мы имеем:

Инвестидея в ФСК оправдывает себя и растёт довольно не плохо. Таргет остаётся в силе, поэтому продолжаем держать. Порадовал также Мечел оправдав размер дивидендов, но обо всем по порядку.

Лукойл опубликовал результаты, в которых мы замечаем пару хороших моментов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

En+ пользуются спросом на фоне действий по выводу компаний из-под американских санкций

- 04 июня 2018, 17:04

- |

Есть также несколько интересных новостей. En+ (+3,14%) продолжают пользоваться спросом на фоне действий по выводу компаний из-под американских санкций. В частности, в отставку подал президент компании М. Соков, который является одним из основных представителей команды О. Дерепаски. Миллиардер может продать долю в «Русских машинах», что уже позитивно отразилось на бумагах «ГАЗа». Есть и негативные новости. Совет директоров «НМТП» (-2,91%) рекомендовал не выплачивать дивиденды за 2017 год, что, впрочем, объясняется судебными ограничениями. В лидерах роста и падения также оказались: «ТГК-1» (+2,86%), «Ростелеком» (+2,68%), «НЛМК» (+2,48%), «ЛУКОЙЛ» (+1,95%), «Полюс» (+1,89%), а также привилегированные (-1,62%) и обыкновенные (-0,99%) акции «Мечела», АФК «Система» (-0,87%), привилегированные бумаги «Транснефти» (-0,61%), «Уралкалий» (-0,29%).Кочетков Андрей

«Открытие Брокер»

Росстат: О состоянии рынка нефти в I квартале 2018 года.

- 01 июня 2018, 14:21

- |

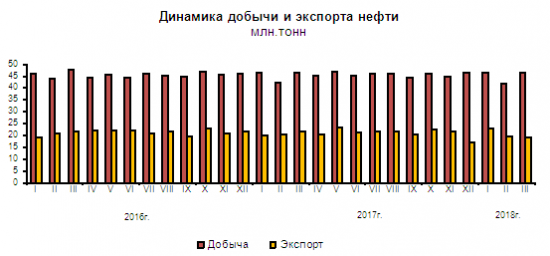

Удельный вес экспорта нефти в общем объеме российского экспорта в I квартале 2018г. составил 27,4%, в экспорте топливно-энергетических товаров – 42,5% (в I квартале 2017г., соответственно, 27,8% и 43,0%).

( Читать дальше )

Средняя цена нефти Urals в мае 2018г составила $74,86 за баррель

- 01 июня 2018, 11:48

- |

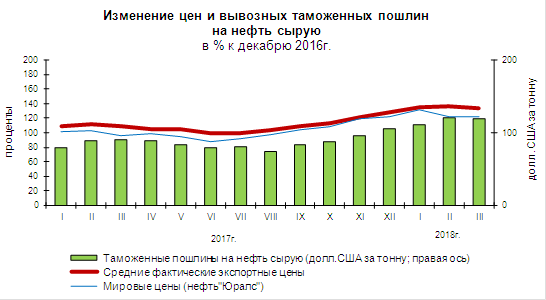

Средняя цена нефти марки Urals по итогам января – мая 2018 года составила $67,91 за баррель. В 2017 году средняя цена на Urals в январе – мае составила $51,29 за баррель.

Средняя цена на нефть марки Urals в мае 2018 года сложилась в размере $74,86 за баррель, что в 1,52 раза выше, чем в мае 2017 года ($49,14 за баррель).

www.minfin.ru/ru/press-center/?id_4=36136&area_id=4&page_id=2119&popup=Y#

США: Еженедельные данные по запасам нефти и дистиллятов

- 31 мая 2018, 18:25

- |

Четверг, 31 мая 2018 г.

Время Событие Фактическое Прогноз Предыдущее

17:30 Запасы сырой нефти -3,620M -0,400M 5,778M

17:30 Импорт нефти -0,959M н/д 1,376M

17:30 Данные по избыточным запасам нефти в Кушинге -0,556M н/д -1,123M

17:30 Объем производства дистиллятного топлива 0,358M н/д -0,093M

17:30 Недельные запасы дистиллятов по данным EIA 0,643M н/д -0,951M

17:30 Объем производства бензина 0,381M н/д -0,410M

17:30 Данные по запасам мазута -0,808M н/д 0,451M

17:30 Запасы бензина -0,534M н/д 1,883M

17:30 Загруженность нефтепереработки в США 93,9% против 91,8% неделей ранее

17:30 Потребление нефти в США +0,527 млн барр/день до 17,155 млн барр/день

17:30 Добыча нефти в США на неделе 19-25 мая 10,769 млн барр в день против 10,725 млн барр на предыдущей неделе

ОПЕК+ не будет повышать добычу нефти до 2019г

- 31 мая 2018, 14:27

- |

Москва, 30 мая — «Вести.Экономика». Организация стран-экспортеров нефти и другие ведущие нефтедобывающие страны мира намерены придерживаться текущего соглашения по сокращению объемов добычи нефти до конца 2018 г.

Об этом со ссылкой на источник в одной из стран Персидского залива сообщило агентство Reuters. В комментариях агентству источник отметил, что соглашение ОПЕК+ по сокращению объемов добычи продолжит выполняться, но если на рынке «появится физическая нехватка предложения», его параметры могут быть пересмотрены. При этом, как отмечается, в ОПЕК выступают за постепенное повышение объемов добычи.

«Саудовская Аравия, ОПЕК и страны вне ОПЕК продолжат свое сотрудничество в этом году и в дальнейшем. Это не временное сотрудничество, а долгосрочная кооперация ради стабильности нефтяного рынка.

В случае если на рынке появится нехватка предложения, нефтедобывающие страны скоординируют свои действия и примут необходимые решения. Соглашение ОПЕК+ продолжит действовать. Однако объемы сокращения добычи могут быть изменены, в случае если появится физическая нехватка предложения.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 31 мая 2018, 09:28

- |

«Нафтогаз Украины» приступил к аресту активов «Газпрома»

Процесс принудительного взыскания $2,6 млрд c «Газпрома» «перешел в практическую плоскость», заявил 30 мая президент Украины Петр Порошенко. Накануне, 29 мая, зарегистрированная в Швейцарии Nord Stream 2 AG (оператор проекта «Северный поток – 2», 100% принадлежит «Газпрому») получила постановление о замораживании активов по долгу российской компании перед «Нафтогазом». Кроме того, заморожены акции «Газпрома» в Nord Stream AG, сообщил «Интерфакс» со ссылкой на свои источники. Приставы на самом деле приходили в офис оператора «Северного потока», знает собеседник «Ведомостей», близкий к «Газпрому», их появление было связано с арбитражным разбирательством «Газпрома» и «Нафтогаза». (Ведомости) (( Читать дальше )

ЛУКОЙЛ ответил на заявление ЦБ об инсайде при валютных операциях

- 30 мая 2018, 21:18

- |

«В связи с информацией, опубликованной в пресс-релизе Центрального банка РФ (Банк России) от 29 мая 2018г., Пресс-служба ПАО «ЛУКОЙЛ» сообщает, что все операции по покупке и продаже валюты осуществляются ЛУКОЙЛом не на биржевом рынке, а исключительно на основании прямых соглашений с высокорейтинговыми (ведущими) российскими банками», – говорится в пресс-релизе нефтяного гиганта.

www.lukoil.ru/PressCenter/Pressreleases/Pressrelease?rid=221741

Министерство энергетики Кахастана временно запретил ввоз бензина из РФ

- 30 мая 2018, 17:54

- |

Министерство энергетики Казахстана предложило ввести ограничения на ввоз бензина из России сроком на три месяца, информирует ТАСС.

Ограничения коснутся железнодорожных перевозок топлива. Соответствующий документ опубликован на казахском портале нормативных актов.

Из него следует, что в соответствии с договором ЕАЭС, соглашением о торгово-экономическом сотрудничестве и законом «О регулировании торговой деятельности» глава Минэнерго приказывает «ввести запрет сроком на три месяца на ввоз в Республику Казахстан из Российской Федерации железнодорожным транспортом бензина».

Документом предусмотрено в установленном порядке проинформировать Евразийскую экономическую комиссию о введении такого запрета. Публичное обсуждение проекта приказа министра энергетики запланировано до 12 июня 2018 года.

Дивидендная доходность Лукойла в этом году может вырасти до 5,6%

- 30 мая 2018, 15:58

- |

Исходя из чувствительности свободного денежного потока «ЛУКОЙЛа», представленной в презентации стратегии компании, мы рассчитали, что, если компания утвердит такую политику в отношении свободного денежного потока начиная с 2п18, тогда уже в этом году на обратный выкуп акций может быть затрачено около 0,4 млрд долл. (+14% к уже объявленным 3 млрд долл.).ВТБ Капитал

Погашение 100 млн казначейских акций (оставшиеся будут использованы в программе мотивации менеджмента), как мы полагаем, не окажет влияния на дивиденды компании за 2018 г., поскольку дивидендная политика «ЛУКОЙЛа» предполагает выплату большего из двух: дивиденды на акцию за прошлый год (215 руб./акцию в 2017 г.), скорректированные с учетом инфляции, или 25% от чистой прибыли по МСФО. Согласно нашему базовому сценарию (средняя цена Brent – 61,80 долл./барр., курс USDRUB – 59,10), даже в случае погашения 100 млн акций первое из двух превысит дивиденды, рассчитанные исходя из коэффициента дивидендных выплат в размере 25% от чистой прибыли по МСФО. Однако если такая конъюнктура рынка (Brent 75,4, рубль 62,9) сохранится до конца года, 25% от чистой прибыли по МСФО превысят объем дивидендных выплат за прошлый год с учетом инфляции (236 руб./акц. против 230 руб./акц.), в результате чего дивидендная доходность вырастет до 5,6% (против 5,5%) по нашим расчетам.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал