ЛУКОйл

Лукойл – мсфо 2019г. Див история

- 11 марта 2020, 16:23

- |

Лукойл – рсбу/ мсфо

692 865 762 акций

lukoil.ru/InvestorAndShareholderCenter/Securities/sharecapital

Free-float 55%

Капитализация на 11.03.2020г: 3,377.72 трлн руб

Общий долг 31.12.2017г: 741,606 млрд руб/ мсфо 1,735.82 трлн руб

Общий долг 31.12.2018г: 1,174.65 трлн руб/ мсфо 1,658.86 трлн руб

Общий долг на 30.09.2018г: 991,120 млрд руб/ мсфо 1,697.89 трлн руб

Общий долг 31.12.2019г: _______ трлн руб/ мсфо 1,973.60 трлн руб

Выручка 2017г: 223,420 млрд руб/ мсфо 5,936.71 трлн руб

Выручка 9 мес 2018г: 118,945 млрд руб/ мсфо 5,992.67 трлн руб

Выручка 2018г: 264,355 млрд руб/ мсфо 8,035.89 трлн руб

Выручка 9 мес 2019г: 242,110 млрд руб/ мсфо 5,928.81 трлн руб

Выручка 2019г: _______ млрд руб/ мсфо 7,841.25 трлн руб

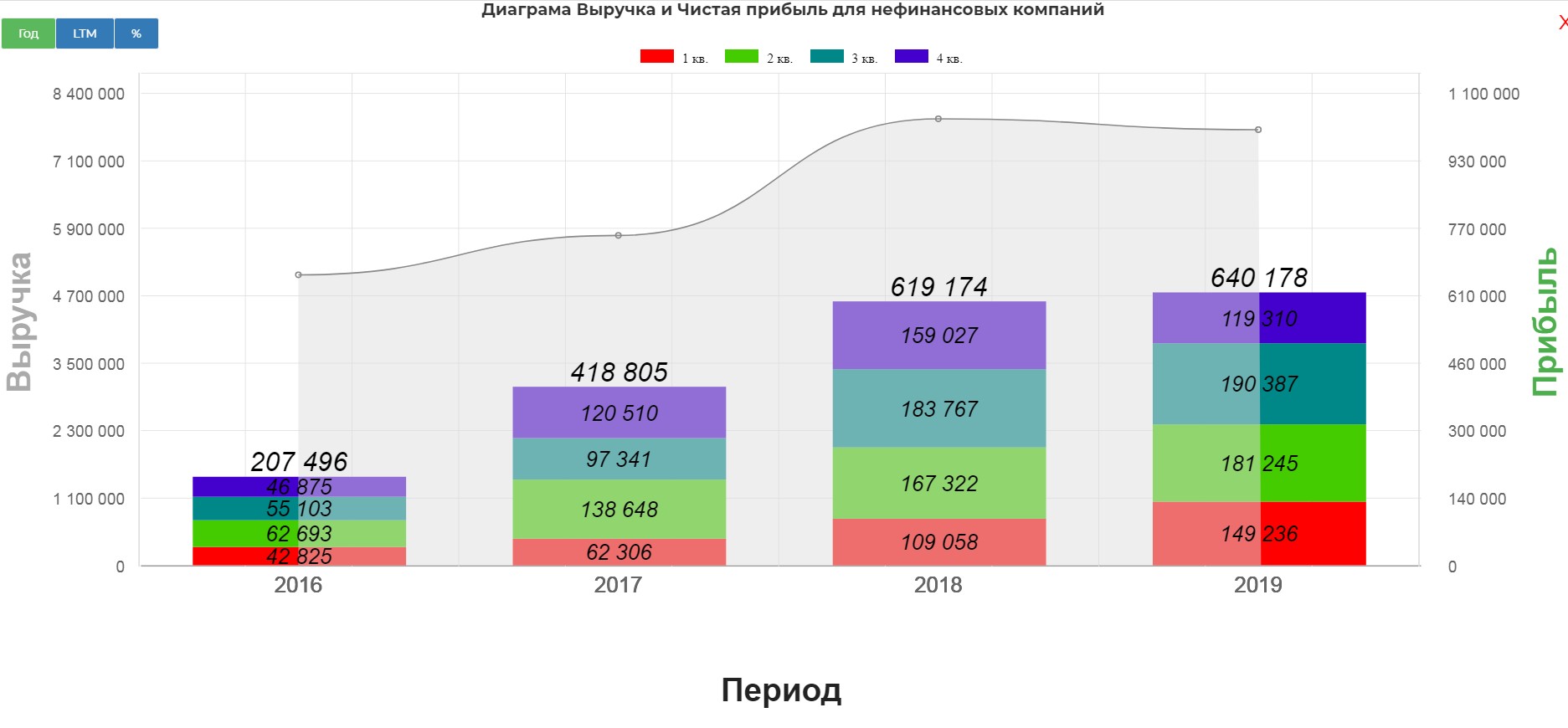

Прибыль 2016г: 182,566 млрд руб/Приб. мсфо 207,642 млрд руб

Прибыль 9 мес 2017г: 107,920 млрд руб/ Прибыль мсфо 299,263 млрд руб

Прибыль 2017г: 204,364 млрд руб/Приб. мсфо 420,422 млрд руб (+102% г/г)

Прибыль 9 мес 2018г: 103,536 млрд руб/ Прибыль мсфо 461,882 млрд руб

Прибыль 2018г: 219,484 млрд руб/

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Полугодовая дивидендная доходность акций Лукойла может составить 7,7% - Sberbank CIB

- 11 марта 2020, 15:35

- |

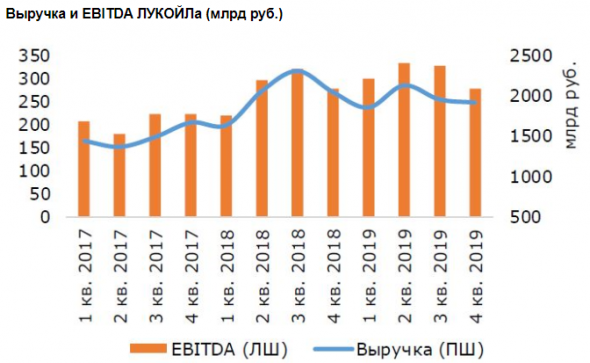

В 4К19 прибыль «ЛУКОЙЛа» и свободные денежные потоки сектора оказались под давлением за счет снижения рентабельности переработки в результате увеличения дисконта в цене высокосернистых тяжелых продуктов с приближением ввода в действие стандартов IMO 2020 и сезонного повышения базы расходов. Выручка и EBITDA «ЛУКОЙЛа» в целом были на уровне нашего и консенсус-прогнозов. Вместе с тем свободные денежные потоки компании оказались примерно на 30% выше, чем ожидалось, составив $2,9 млрд ($2,8 млрд за вычетом процентных расходов), чему отчасти способствовало высвобождение около $0,7 млрд оборотного капитала, компенсировавшее рост капвложений на 23-24% с уровней 3К19 и 4К18 до $2,1 млрд. Расхождение чистой прибыли с оценками в основном было вызвано более высокими прочими расходами, главным образом, убытками от переоценки основных средств.

( Читать дальше )

Совокупный дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк

- 11 марта 2020, 12:14

- |

дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк" title="Совокупный дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк" />

дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк" title="Совокупный дивиденд Лукойла за год составит 548 рублей на акцию - Промсвязьбанк" />При этом показатель EBITDA по году вырос на 11% за счет роста операционной прибыли на 6%. Это в свою очередь было обеспечено сокращением операционных расходов, расходов на приобретение нефти, газа, экономии на акцизах и экспортных пошлинах. Основной вклад в рост показателя EBITDA внес сегмент переработки на фоне роста объемов переработки и улучшения корзины нефтепродуктов, производимых НПЗ ЛУКОЙЛа, а также улучшения финреза розничного и трейдингового бизнесов. При этом в сегменте добычи показатель EBITDA также вырос, несмотря на более низкие по году цены на нефть. Рост обусловлен улучшением операционных показателей компании, и эффектом от введения НДД на ряде участков недр. Маржа EBITDA по году прибавила 2% — до 15%. А вот в 4 кв. EBITDA сократился на 15% — и здесь основное давление произошло за счет сегмента переработки, что было обусловлено падением маржи в переработке. В итоге маржа EBITDA в 4 кв. припала на 2% — до 15%.

( Читать дальше )

Сильное снижение чистой прибыли Лукойла оказалось неприятным сюрпризом - Атон

- 11 марта 2020, 11:35

- |

Выручка ЛУКОЙЛа за 4К19 снизилась на 2% кв/кв, составив 1 912 млрд руб. (+1% против консенсуса, +4% против оценок АТОНа), что связано с укреплением рубля и снижением объемом реализации нефтепродуктов вследствие сокращения объемов переработки (-6.8% кв/кв). Показатель EBITDA составил 278 млрд руб. (-15% кв/кв), что в рамках рыночных прогнозов и на 2% ниже оценки АТОНа, в основном, из-за снижения маржи нефтепереработки и рентабельности розничного бизнеса, а также в силу особенности учета хеджинговых операций. Чистая прибыль рухнула на 37% кв/кв, составив 119 млрд руб. (-18% против консенсуса, -25% против оценки АТОНа). На размер чистой прибыли отрицательно повлиял убыток от обесценения активов сегмента разведки и добычи в размере 21 млрд руб., частично компенсированный восстановлением обесценения в размере 10 млрд руб. Свободный денежный поток (FCF) в 4К19 сократился до 185 млрд руб. (-12% кв/кв) в связи с сезонным увеличением квартальных капзатрат (+25% кв/кв).

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 11 марта 2020, 09:11

- |

Возмещай, подешевело. Добывающим компаниям придется доплачивать бюджету за упавшую в цене нефть

Падение цен на нефть существенно ухудшит положение российской нефтепереработки. Компании будут получать гораздо меньший объем субсидий для НПЗ из бюджета, а также должны будут доплачивать в бюджет за поставку топлива на внутренний рынок по механизму демпфера. По оценке аналитиков, в марте нефтяники заплатят по демпферу 35 млрд руб. против 11 млрд руб. в феврале. Хотя уменьшение цен на нефть уже привело к падению биржевой стоимости топлива в РФ, существенных изменений цены на внутреннем рынке аналитики не ожидают.

https://www.kommersant.ru/doc/4283890

Долги поступили в открытую распродажу. Обвал российского рынка докатился до гособлигаций

Российский финансовый рынок 10 марта накрыла волна распродаж, которая накануне прокатилась по рынкам мировым. Лихорадило не только российскую валюту и акции компаний, но и

( Читать дальше )

Акции Лукойла выглядят устойчивее многих других российских нефтегазовых бумаг - Фридом Финанс

- 10 марта 2020, 19:30

- |

Целевой уровень цен на нефть на конец года с учетом данных баланса спроса – предложения на январь 2020 года не ниже $60 с вероятностью более 60%. Регулирование оказывает воздействие на рынок, но этот индикатор более устойчив, важно отметить, что в 2014 году страны ОПЕК не решились на сокращение добычи что вызвало значительный профицит на рынке, сейчас ситуация иная, судя по итогам мартовской сессии, о предварительных итогах которой сказано выше, ОПЕК намерена побороться за справедливые, по ее мнению, цены на рынке.

( Читать дальше )

Просадка в акциях Лукойла увеличивает вероятность активизации программы buyback - Велес Капитал

- 10 марта 2020, 19:08

- |

EBITDA компании сократилась на 15% к/к до 278 млрд руб. (консенсус-прогноз: 278 млрд руб.) из-за сезонного роста расходов и относительно низкого объема продаж нефтепродуктов в зимний период. Чистая прибыль сократилась на 37% к/к до 119 млрд руб. (консенсус-прогноз: 145 млрд руб.) из-за списаний в основном по добывающим активам на сумму 24 млрд руб.

Свободный денежный поток «ЛУКОЙЛа» во 2 полугодии 2019 г. составил 394 млрд руб., что, по нашим оценкам, соответствует дивидендам за период в размере 319 руб. на акцию (полугодовая дивидендная доходность – 7%) или 511 руб. с учетом дивидендов за 1 полугодие 2019 г.

( Читать дальше )

Лукойл. Обзор финансовых показателей за 4-й квартал 2019 года. Считаем дивиденды и удивляемся низким мультипликаторам.

- 10 марта 2020, 18:08

- |

Выручка от реализации за 2019 год составила 7 841,2 млрд руб., что на 2,4% ниже по сравнению с 2018 годом.

Негативное влияние на динамику выручки оказало снижение цен на нефть и нефтепродукты и уменьшение объемов трейдинга нефтепродуктами. Влияние данных факторов было частично компенсировано эффектом девальвации рубля, ростом объемов реализации нефти в результате увеличения объемов добычи и трейдинга, увеличением объемов трейдинга продукцией нефтехимии, а также ростом цен на газ и объемов добычи газа за рубежом.

За 2019 год чистая прибыль, относящаяся к акционерам ПАО «ЛУКОЙЛ», составила 640,2 млрд руб., что на 3,4% больше по сравнению с 2018 годом. Увеличение чистой прибыли сдерживалось ростом амортизации, а также уменьшением неденежной прибыли по курсовым разницам.

дивиденды и удивляемся низким мультипликаторам." title="Лукойл. Обзор финансовых показателей за 4-й квартал 2019 года. Считаем дивиденды и удивляемся низким мультипликаторам." />

дивиденды и удивляемся низким мультипликаторам." title="Лукойл. Обзор финансовых показателей за 4-й квартал 2019 года. Считаем дивиденды и удивляемся низким мультипликаторам." />

EBITDA Несмотря на снижение выручки, показатель EBITDA за 2019 год вырос на 10,9% по сравнению с 2018 годом и составил 1 236,2 млрд руб.

( Читать дальше )

ЛУКОЙЛ - чистая прибыль по МСФО за 2019 г составила 640,2 млрд руб., +3,4%

- 10 марта 2020, 15:43

- |

Выручка от реализации за 2019 год составила 7 841,2 млрд руб., что на 2,4% ниже по сравнению с 2018 годом. Негативное влияние на динамику выручки оказало снижение цен на нефть и нефтепродукты и уменьшение объемов трейдинга нефтепродуктами.

Показатель EBITDA за 2019 год вырос на 10,9% по сравнению с 2018 годом и составил 1 236,2 млрд руб. Основной вклад в рост показателя внес сегмент «Переработка, торговля и сбыт»

За 2019 год чистая прибыль, относящаяся к акционерам ПАО «ЛУКОЙЛ», составила 640,2 млрд руб., что на 3,4% больше по сравнению с 2018 годом. Увеличение чистой прибыли сдерживалось ростом амортизации, а также уменьшением неденежной прибыли по курсовым разницам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал