ЛУкойл

ЛУКОЙЛ НК: изменение доли инсайдера

- 25 марта 2020, 11:55

- |

Должность: Член правления

Доля в капитале до: 0,023%

Доля в капитале после: 0,022%

Было обыкн. акций: 0,023%

Стало обыкн. акций: 0,022%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=17

- комментировать

- Комментарии ( 0 )

Лукойл - член правления Москаленко снизил долю в компании до 0,022% с 0,023%

- 25 марта 2020, 10:56

- |

«Изменение размера доли участия в уставном капитале ПАО „Лукойл“ связано с передачей в дар по договору дарения (безвозмездно) указанным лицом 24 марта 2020 года 10 000 обыкновенных акций ПАО „Лукойл“

источник

Бомбическая идея для российских компаний!

- 24 марта 2020, 00:36

- |

Читаем statement ФРС

Eligible Individual Corporate Bonds.

The Facility may purchase corporate bonds that meet each of the following criteria at the time of purchase by the Facility:

• Issued by an eligible issuer;

• Rated at least BBB-/Baa3 by a major nationally recognized statistical rating organization (“NRSRO”) and, if rated by multiple major NRSROs, rated at least BBB-/Baa3 by two or more NRSROs, in each case subject to review by the Federal Reserve;

• Have a remaining maturity of five years or less.

Eligible Issuers for Individual Corporate Bonds: Eligible issuers for direct purchases of individual corporate bonds on the secondary market are U.S. businesses with material operations in the United States. Eligible issuers do not include companies that are expected to receive direct financial assistance under pending federal legislation.

ФРС будет покупать ETF которые инвестируют в бонды американских компаний с инвестиционным рейтингом. Т.о. ФРС провела водораздел, мусорные бонды пойдут по кривой дорожке (об этом я отдельный пост посвящу может быть).

А теперь про бомбическую идею для российских эмитентов.

( Читать дальше )

HSBC поднял рейтинг депозитарных расписок Газпрома, ЛУКОЙЛа и Татнефти

- 23 марта 2020, 20:09

- |

HSBC повысил рекомендацию для депозитарных расписок (DR) «Газпрома» (MOEX: GAZP) с «продавать» до «держать», «ЛУКОЙЛа» (MOEX: LKOH) с «держать» до «покупать» и «Татнефти» (MOEX: TATN) с «продавать» до «покупать». Для DR «Роснефти» (MOEX: ROSN) и «НОВАТЭКа» (MOEX: NVTK) была подтверждена рекомендация «покупать».

Что это значит?

Несите ваши денежки, нерезидентам надо выйти из бумаг, с ЦБР по курсу рубля уже договорились (будут держать, инфляция не должна расти, так сказали в ФРС и МВФ).

Усиленные Инвестиции: обзор за 13 - 20 марта

- 23 марта 2020, 14:35

- |

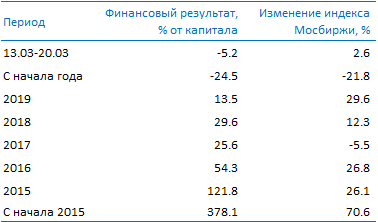

- Портфель скорректировался на 5.2% против индекса Мосбиржи +2.6%

- По основным компаниям изменения: Фосагро +5.7%, Северсталь +4.5%, ТМК +1.5%, Лукойл 0.0%, НЛМК -1.2%, Тинькофф -2.4%, Полюс -3.4%, Норникель -5.6%, Детский мир -0.7%, Полиметалл -7.5%, Русал -13.4%, QIWI -14.3%, ЛСР -17.8%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

( Читать дальше )

Верите ли Вы в Лукойл по 3000 на следующей неделе?

- 21 марта 2020, 19:39

- |

Верите ли Вы в Лукойл по 3000 на следующей неделе?

В "конец света" 20 марта 2020 года НЕ ВЕРЮ! Покупать!

- 20 марта 2020, 09:20

- |

: о))

Делаю памятную «зарубку» о развороте рынка.

До майских хотелось бы расти.

Как минимум!

; р))

Любимые бумаги в студию!

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 20 марта 2020, 09:02

- |

У нефтяников сдают баррели. Компании подстраивают новые проекты к новой реальности

В условиях падения цен на российскую нефть Urals ниже $20 за баррель нефтяники начали пересматривать инвестиционные планы. ЛУКОЙЛ первым признал, что из-за кризиса ему придется сократить вложения на $1,5 млрд — в основном в новые проекты. Существующие месторождения в РФ смогут работать и при более низких ценах на нефть, однако запуск новых проектов маловероятен, считают аналитики. Уже сейчас компании испытывают проблемы с экспортом нефти в Европу, и по мере заполнения хранилищ к маю они могут обостриться.

https://www.kommersant.ru/doc/4293368

Нефть притопила банки. Обвал рубля и сырьевых котировок снизят прибыльность сектора

Российский банковский сектор почувствует негативный эффект от мартовского снижения цен на нефть, указывают аналитики агентства Moody`s. Обвал сырьевых котировок ведет к ослаблению национальной валюты, тем самым снижая достаточность капиталов банков, в которых сосредоточены большие объемы валютных активов. Вместе с тем за счет высокого уровня ликвидности и капитала банков вместе с постепенной дедолларизацией сектора за пять лет кредитные организации стали менее уязвимы.

( Читать дальше )

Справедливая стоимость акций Лукойла на середину 2020 года - 6769 рублей - Фридом Финанс

- 19 марта 2020, 20:46

- |

Расходы «ЛУКОЙЛа»в сегменте Добыча и ГРР в России были относительно стабильными на протяжении последних пяти лет, находились в диапазоне 290-320 млрд руб. в год. Вдвое упали затраты на проект в Ираке, а также на 60% сократились инвестиции в переработку. Драматически расходы на добычу и разведку у нефтяных компаний падали только в период кризиса в 2009 гг., и это привело к сокращению добычи.

В 2018-2019 гг. капзатраты Лукойла снижались, пик приходился на середину 2010-х гг, когда они превышали 600 млрд. Ранее в компании не исключали роста каззатрат до 500-550 млрд руб. Полагаю, что оптимизация не исключена, возможно, у Лукойла есть бизнес-план на случай даже такого обвального падения.

Расходы на добычу в России у компании низкие, в районе 200 руб. за баррель, они стабильны, поэтому эти расходы, скорее всего, сокращаться не будут. Возможно снижение прочих затрат, а также экономия в сегменте переработки, где она высокая, более 1400 руб./т.

( Читать дальше )

Лукойл - рсбу 2019/ мсфо 2019. Див история

- 19 марта 2020, 18:44

- |

Лукойл – рсбу/ мсфо

692 865 762 акций www.lukoil.ru/InvestorAndShareholderCenter/Securities/sharecapital

Free-float 55%

Капитализация на 19.03.2020г: 3,002.19 трлн руб

Общий долг на 31.12.2017г: 741,606 млрд руб/ мсфо 1,735.82 трлн руб

Общий долг на 31.12.2018г: 1,174.65 трлн руб/ мсфо 1,658.86 трлн руб

Общий долг на 30.09.2018г: 991,120 млрд руб/ мсфо 1,697.89 трлн руб

Общий долг на 31.12.2019г: 1,252.00 трлн руб/ мсфо 1,973.60 трлн руб

Выручка 2017г: 223,420 млрд руб/ мсфо 5,936.71 трлн руб

Выручка 9 мес 2018г: 118,945 млрд руб/ мсфо 5,992.67 трлн руб

Выручка 2018г: 264,355 млрд руб/ мсфо 8,035.89 трлн руб

Выручка 9 мес 2019г: 242,110 млрд руб/ мсфо 5,928.81 трлн руб

Выручка 2019г: 444,472 млрд руб/ мсфо 7,841.25 трлн руб

Прибыль 2016г: 182,566 млрд руб/ Прибыль мсфо 207,642 млрд руб

Прибыль 9 мес 2017г: 107,920 млрд руб/ Прибыль мсфо 299,263 млрд руб

Прибыль 2017г: 204,364 млрд руб/ Прибыль мсфо 420,422 млрд руб

Прибыль 9 мес 2018г: 103,536 млрд руб/ Прибыль мсфо 461,882 млрд руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал