МАГНИТ

Российские акции: Какие компании добавить в портфель в 2019 году?

- 17 апреля 2019, 21:03

- |

05:03 — Сбербанк (SBER)

05:30 — Мосбиржа (MOEX)

06:33 — Газпром (GAZP)

08:55 — Яндекс (YNDX)

10:23 — Норильский Никель (GMKN)

Дивидендные акции на горизонт 20 лет.

12:36 — Зачем нужно учитывать значение индекса DSI при загрузке дивидендного портфеля и вообще — что это такое?

16:30 — Список российских акций с высоким показателем индекса DSI.

17:30 — Рассматриваем дивиденды компании НОВАТЭК (NVTK).

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 13 )

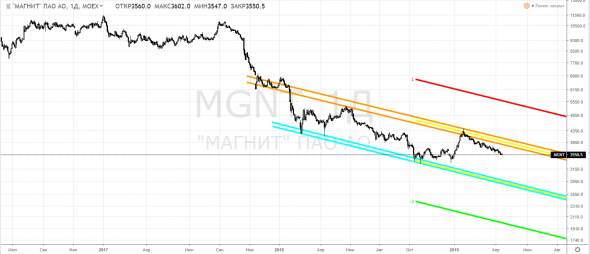

Магнит - хорошие шансы на повышательную коррекцию

- 17 апреля 2019, 12:54

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Падение продолжилось, и котировки приблизились к уровню последнего «бычьего» разрыва 9 апреля на уровне 232.3 рубля. Однако недельная свеча вышла белой, а «медвежьего» расхождения не наблюдается. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 5.0%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 71,95*18,5=1331.1 пункта, а биржевое значение — около 1264.1 пункта. В такой ситуации высока вероятность возобновления роста после коррекции в несколько дней.

Газпром. Вчера мы закрыли короткую позицию на Стоп-лоссе (купили 20 000 акций по 160.98 рублей). День закрылся белой свечой при росте объема торгов, что является аргументом за продолжение роста. Так котировки выше уровня скользящей средней ЕМА-55, которая только недавно начала смотреть наверх. В такой ситуации недельная свеча в виде перевернутого креста может не иметь негативного эффекта.

( Читать дальше )

Магнит - нет сигналов об окончании падающего тренда

- 16 апреля 2019, 13:44

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита за 16 апреля 2019 года

Сбербанк. Небольшое падение по итогам двух торговых сессий. В такой ситуации недельная свеча вышла белой, а «медвежьего» расхождения не наблюдается. При этом скользящая средняя ЕМА-55 начала смотреть наверх только три недели (в прошлый раз в подобной конфигурации рост продолжался около месяца). Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 4.8%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 70,95*18,5=1312.6 пункта, а биржевое значение — около 1250.1 пункта. В такой ситуации высока вероятность возобновления роста после коррекции в несколько дней.

Газпром. За две торговые сессии ни Стоп-лосс, ни Тейк-профит не сработал. В такой ситуации мы продолжаем держать короткую позицию. При этом картина остается неопределенной. Так, с одной стороны котировки выше уровня скользящей средней ЕМА-55, которая только недавно начала смотреть наверх. С другой стороны, недельная свеча вышла в виде перевернутого креста. В такой ситуации наиболее вероятный сценарий падение в краткосрочном плане и последующее возобновление роста. Таким образом, установим не только Стоп-лосс, но и Тейк-профит на наш «шорт».

( Читать дальше )

Прогноз на неделю с 15.04.2019

- 13 апреля 2019, 19:20

- |

Аэрофлот (AF). Консолидация. Есть в портфеле

АлРоса (AL). Восходящий канал. Нет в портфеле

Брент Brent (BR). Восходящий канал. Нет в портфеле

СеверСталь (CH). Консолидация. Нет в портфеле

Валютная пара Euro|USD (ED). Восходящий канал. Есть в портфеле

ФСК ЕЭС (FS). Консолидация. Нет в портфеле

ГазПром (GP). Консолидация. Шорт+. Нет в портфеле

ГМК «Норникель» (GM). Консолидация в диапазоне ± 2%. Шорт± соответственно. Есть в портфеле

Золото Gold (GD). Консолидация в диапазоне -/+ 1%. Лонг± соответственно. Есть в портфеле

РусГидро (HY). Восходящий канал с целью +2%. Лонг-. Есть в портфеле

ЛУКОйл (LK). Нисходящий канал с целью -2%. Щорт-. Есть в портфеле

МосБиржа (ME). Консолидация. Нет в портфеле

( Читать дальше )

Результат за неделю с 08.04.2019

- 13 апреля 2019, 19:18

- |

14 целей из 28 достигнуты. Цена портфеля снизилась на 4% благодаря падению цены валютной пары USD|RUR, Аэрофлота, Магнита и росту цены Сбербанка и Татнефти. При этом зафиксирована прибыль в валютной паре USD|RUR, ВТБ, Мосбирже, Сбербанке. Гарантийное обеспечение составляет 93% средств, размещённых на рынке.

Аэрофлот (AF) -

АлРоса (AL) -

Брент Brent (BR) -

СеверСталь (CH) -

Валютная пара Euro|USD (ED) -

ФСК ЕЭС (FS) -

ГазПром (GP) +

ГМК «Норникель» (GM) +

Золото Gold (GD) +

РусГидро (HY) +

ЛУКОйл (LK) -

МосБиржа (ME) +

Магнит (MN) +

МТС (MT) -

( Читать дальше )

Подтверждение информации о покупке Сбербанком ритейлера может улучшить финансовый результат О'Кей - Промсвязьбанк

- 12 апреля 2019, 13:14

- |

По словам двух источников агентства Reuters, банк не планирует оставаться конечным собственником, рассчитывая перепродать актив третьей стороне. Этого потенциального покупателя источники не назвали. По словам одного из отраслевых источников, ход переговоров о сделке несколько замедлился, но если она состоится, то будет денежной и в ее периметр не войдет сеть дискаунтеров «Да».

В последние годы на рынке несколько раз появлялись слухи о покупке ритейлера. В качестве заинтересованных сторон в разное время назывались Ашан, Лента, Магнит, а также Севергрупп А. Мордашова. Ключевым активом О’Кей остаются гипермаркеты и широкая сеть дискаунтеров. Все более явной тенденцией в отрасли становится переход клиентов из сегмента крупных сетевых магазинов в сторону «магазинов у дома» и супермаркетов, что нашло отражение в результатах О’Кей в 2018г. (выручка сегмента гипермаркетов компании снизилась на 10,9%, консолидированная выручка –8,4% г/г). Если информация о продаже подтвердится, то это может несколько улучшить финансовый результат, хотя еще год назад расширение сети гипермаркетов до 2020г. было частью долгосрочной стратегии.Промсвязьбанк

Вчерашнее падение вряд ли станет долгосрочной тенденцией

- 12 апреля 2019, 10:35

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Обновление максимума предыдущего дня, и закрытие черной свечой. Данный факт несет негатив в краткосрочном плане. Однако маловероятно, что пятничное падение (если оно будет) будет настолько сильным, что недельная свеча не выйдет белой. Более того, «медвежьего» расхождения не наблюдается, а скользящая средняя ЕМА-55 начала смотреть наверх только три недели (в прошлый раз в подобной конфигурации рост продолжался около месяца). Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 4.9%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 70,75*18,5=1308.9 пункта, а биржевое значение — около 1245.2 пункта. В такой ситуации высока вероятность возобновления роста после коррекции в несколько дней.

Газпром. Чередование вариантов 1-3 после неприятной свечи в виде перевернутого молота, и мы открыли короткую позицию (продали 20 000 акций по 162.75). День закрылся солидной черной свечой, и «шорт» перенесен на сегодня. В такой ситуации картина стала менее определенной. Так, с одной стороны котировки выше уровня скользящей средней ЕМА-55, которая только недавно начала смотреть наверх. С другой стороны, без значительного роста сегодня недельная свеча выйдет с солидной верхней тенью. В такой ситуации наиболее вероятный сценарий падение в краткосрочном плане и последующее возобновление роста. Таким образом, установим не только Стоп-лосс, но и Тейк-профит на наш «шорт».

( Читать дальше )

Неприятная свеча в Газпроме

- 11 апреля 2019, 13:09

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Рост быстрыми темпами (на этот раз без разрыва вверх) продолжается. Как результат, котировки превысили уровень сопротивления, образованного майским максимумом. При этом «медвежьего» расхождения не наблюдается. Более того, котировки выше скользящей средней ЕМА-55, которая только три недели назад начала смотреть наверх, а в прошлый раз в подобной конфигурации рост продолжался около месяца. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас недооценены (примерно на 4.5%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 70,60*18,5=1320.9 пункта, а биржевое значение — около 1261.7 пункта. В такой ситуации высока вероятность достижения нового уровня сопротивления в районе 251 рубля.

Газпром. Неприятная свеча в виде перевернутого молота. Однако котировки уже значительного выше уровня скользящей средней ЕМА-55, которая только недавно начала смотреть наверх. При этом недельная свеча белая. В такой ситуации растут шансы на зарождение растущего тренда, который по примеру августа может продолжаться около полутора месяцев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал