МАГНИТ

Магнит - гендиректор объяснила необходимость покупки фармдистрибьютора

- 26 июля 2018, 19:09

- |

Покупка или стратегическое партнерство ритейлера «Магнит» с фармдистрибьютором «СИА Групп» или другой компанией необходимо ритейлеру для налаживания логистического процесса.

Генеральный директор ритейлера «Магнит» Ольга Наумова в телефонной конференции с инвесторами:

«Товарное обеспечение фармы и дрогери (магазины косметики и бытовой химии. — RNS) гораздо ближе, чем дрогери и фуд-ритейла. Это разные цепочки поставок: продуктовые магазины — большие объемы и оборачиваемость товаров, дрогери и аптеки — это поштучные поставки с низкой оборачиваемостью… Говоря о 50 аптеках, все забывали о 4 тыс. «Магнит-Косметик», которые показывают отличные результаты. Дрогери для нас — одна из точек роста. Нас интересует ниша красоты и здоровья полностью, а не отдельные ее кусочки, и эта ниша требует совершенного иного логистического процесса. Эту задачу нам все равно придется решать тем или иным образом, если не покупкой, то стратегическим партнерством, если не с этим дистрибьютером, то с другим»

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Магнит: Финансовые результаты за I полугодие 2018 года

- 26 июля 2018, 17:58

- |

Слабые финансовые показатели компании обусловлены снижением продаж и ростом расходов на аренду в связи с увеличением доли арендованных магазинов.

Напомним: В феврале Сергей Галицкий продал 29,1% в ритейлере банку ВТБ за 138 млрд руб. Затем часть доли ВТБ была продана Marathon Group, в Магните сменился менеджмент и было объявлено о приобретении фармацевтического дистрибьютора «СИА Групп» у своего нового акционера Marathon Group. Все это увеличивает неопределенность вокруг будущего компании, что адекватно отразилось в котировках.

В связи с вышеперечисленным, мы понижаем рекомендацию до ДЕРЖАТЬ и целевой ориентир до 4800 руб. После падения акций, мы ожидаем технический отскок.КИТ Финанс Брокер

Акции Магнита отскочили от 4000 рублей

- 26 июля 2018, 17:44

- |

Рубль к середине дня ослаб к доллару и евро. Доллар находился в районе 63 руб., а евро – выше 73,5 руб.

Эмитенты. В лидерах роста к середине дня пребывали бумаги «Магнита» (+4,15%) и котировки «Яндекса» (+3,60%). В лидерах падения были акции «Соллерса» (-1,60%) и бумаги «М. Видео» (-0,98%).

Фундаментальную поддержку акциям «Магнита» оказывала сильная финансовая отчетность компании за 2-й квартал.Кожухова Елена

С технической точки зрения акции «Магнита» по-прежнему выглядят крайне слабо, но отступили от психологически важной отметки 4000 руб. при повышенном объеме торгов. От текущих уровней можно попробовать сыграть на развитие отскока наверх с целью 4400 руб. Спот-сигнал стоит установить чуть ниже 4000 руб.

ИК «Велес Брокер»

Магнит и ЛУКОЙЛ - начали переговоры об открытии магазинов на АЗС

- 26 июля 2018, 15:48

- |

гендиректор «Магнита» Ольга Наумова:

«Пилот, аналогичный почтовому (продуктовые магазины в отделениях «Почты России». — РБК), мы намерены запустить с ЛУКОЙЛом. Предполагается, что это могут быть магазины на базе автозаправочных станций».

Пока компании находятся на этапе обсуждения возможных направлений сотрудничества.

Представитель ЛУКОЙЛа подтвердил факт переговоров. По данным ЛУКОЙЛа, в конце 2017 года его сеть объединяла 5258 АЗС. По данным на конец первого полугодия 2018 года, в «Магнит» входят 16 960 торговых точек: 12 503 «магазина у дома», 244 гипермаркета, 213 супермаркетов «Магнит Семейный» и 4000 магазинов-дрогери.

РБК:

Динамика сопоставимых продаж Магнита ухудшилась

- 26 июля 2018, 12:32

- |

Ранее компания прогнозировала выход сопоставимых продаж в плюс во 2-м полугодии, но мы видим риск того, что этот прогноз может не материализоваться.Всего выручка во 2К 2018 показала рост на 6,5% до 306,7 млрд руб. за счет открытия новых магазинов (+2116 net или +14% г/г). Валовая прибыль сократилась на 4,2% до 75,2 млрд руб., валовая маржа составила 24,5% в сравнении с 27,2% годом ранее. EBITDA снизилась на 15% до 23,6 млрд руб., а маржа до 7,7% с 9,6% во 2К 2017. Ритейлер смог сэкономить на оплате труда и некоторых других операционных расходах, но увеличилась аренда на фоне роста количества арендуемых магазинов, и были также отражены некоторые единовременные списания в размере 1,5 млрд руб. Скорректированная маржа EBITDA в 1П 2018 составила 7,7% в сравнении с 8,2% в прошлом году. Чистая прибыль составила 10,4 млрд руб (-21,5%), чистая маржа 3,4% (4,6% годом ранее).

Результаты ниже ожиданий, ставим рекомендацию на пересмотр.Малых Наталия

ГК «ФИНАМ»

Магнит - прогноз финансовых результатов за 2 квартал и 1 полугодие 2018 года

- 26 июля 2018, 12:23

- |

Хотя результаты могут быть очень слабыми в годовом сопоставлении, мы считаем, что результаты за 2К18 отметят низшую точку в операционной и финансовой деятельности компании, и есть перспектива улучшения в 3-4К18. Это, на наш взгляд, создает возможность для покупки акций компании, так как они торгуются со значительными дисконтами к своим историческим уровням (по данным Bloomberg, текущий форвардный мультипликатор P/E предполагает дисконт 21% к 2-летнему историческому среднему значению, тогда как форвардный мультипликатор EV/EBITDA предполагает дисконт 32%). Мы считаем, что ключевая неопределенность результатов за 2К18 связана с вероятностью того, что компания могла понести дополнительные операционные расходы в связи с новыми стратегическими инициативами. Слабая инфляция и сокращение промо-кампаний, возможно, оказали дополнительное давление на финансовые результаты компании.АТОН

На горизонте месяца не исключен отскок акций Магнита в диапазон 4500-5000 рублей

- 26 июля 2018, 11:47

- |

Сегодня ожидается публикация результатов за 1П и конференция менеджмента «Магнита». Бумагу могли продавать на ожиданиях, что ритейлер сократил прибыль из-за падения темпов роста продаж и операционных показателей, в том числе, в сегменте гипермаркетов. Консенсус-прогноз предполагает 308 млрд руб. выручки и 8,7 млрд руб. прибыли за 2 квартал. Также акции падают из-за маржинколов, которые пока не носят, по моему мнению, массового характера. Бумаги «Магнита» сейчас не выглядят привлекательными для долгосрочных инвестиций, крупные фонды их продавали, но спекулятивный отскок в диапазон 4500-5000 на горизонте месяца не исключен.Ващенко Георгий

Ожидаю нейтральную динамику. На локальном рынке в фокусе результаты «Магнита» и Yandex N.V., а центральным внешним событием станут заседание ЕЦБ и евро-американские переговоры по торговле. Ориентир по паре USD/RUB: диапазон 63,00-63,50. Ожидания по индексу Мосбиржи: 2260-2280 п.

ИК «Фридом Финанс»

Магнит - во 2 квартале сократил чистую прибыль на 21,5% г/г

- 26 июля 2018, 10:25

- |

В течение 2 квартала 2018 года Компания открыла (net) 335 магазинов. Общее количество магазинов сети на 30 июня 2018 года составило 16 960 (12 503 «магазина у дома», 244 гипермаркета, 213 супермаркетов «Магнит Семейный» и 4 000 магазинов дрогери). Прирост торговой площади в 1 полугодии 2018 года составил 190 тыс. кв. м. по сравнению с 252 тыс. кв. м. в 1 полугодии 2017 года.

Выручка Компании выросла на 7,2% с 555 млрд. руб. за 1 полугодие 2017 г. до 595 млрд. руб. за 1 полугодие 2018 г. на фоне 11.7% роста торговой площади и сокращения LFL продаж на 4,5%.

На результаты сопоставимых продаж в 1 полугодии 2018 года повлияли низкий уровень продовольственной инфляции и эффект календаризации Пасхи (которая в текущем году выпала на период до выплаты зарплат);

( Читать дальше )

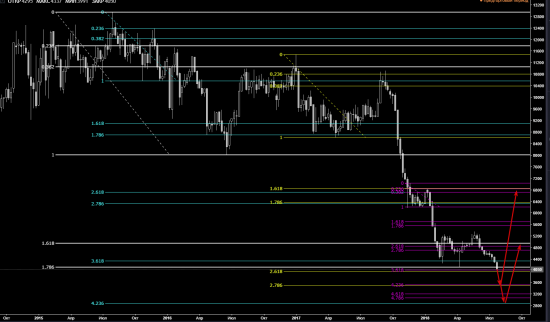

МАГНИТ

- 26 июля 2018, 09:29

- |

картинка в качестве:

s01.geekpic.net/di-ETRWZD.png

Другие идеи и торговля онлайн в моей группе, присоединяйтесь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал