МИнфин

Как МИНФИН будет занимать в ближайшие три года и как это повлияет на ОФЗ

- 28 февраля 2017, 15:04

- |

В начале февраля Минфин опубликовал «Основные направления государственной долговой политики 2017-2019 гг.». minfin.ru/ru/perfomance/public_debt/policy/

В нем долговая политика рассматривается с новой перспективы – при сохранении низкого темпа роста ВВП и рисков по исполнению федерального бюджета. В следующие три года ожидается рост ВВП на 0,6%-1,5% после падения в 2016 на 0,6%. Риски с исполнением федерального бюджета могут реализоваться при усилении геополитической напряженности, ослаблении национальной валюты, ускорении инфляции. Особое значение уделяется госзаймам – в основном на этот источник рассчитывает Минфин для финансирования дефицита бюджета. В 2016 дефицит составлял 2,97 трлн рублей (3,5% ВВП), по прогнозам в 2017 году составит 2,745 трлн рублей (3,16% ВВП).

В 2017-2019 правительство нарастит объем ежегодных заимствований на 60% по сравнению с 2016: с 500 млрд руб. в 2016 до 1 трлн рублей новых займов в 2017-2019 годах. При такой тактике Минфин полагает, что объем госдолга не превысит критического значения в 15% ВВП. На конец 2019 года доля госзаймов составит 91% от всех источников финансирования бюджетного дефицита (в 2016- 20%). Это связано с истощением накопленных резервов и невозможностью их использования.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Евробонды от минфина: Как не прогореть?

- 28 февраля 2017, 10:47

- |

Накоплено 3000$. Проценты по банковским депозитам в валюте ничтожно малы. Я не хочу рисковать этими деньгам, хочу получать стабильный доход, выше чем в банке. Поэтому мне приглянулись еврооблигации от минфина РФ. А именно, RUS18 и RUS28.

Как вижу это я?

1. Освобождение от налогов

2. Так как 55$ или 63,75$ по купону выплачивается 2 раза в год, то 3000$ будут стабильно приносить от 330$ (в случае RUS18) до 382,5$ (в случае выбора RUS28) за год.

Огромная просьба.

Подскажите чего я не вижу? Какие подводные камни в моей идее?

Куда еще можно вложить валюту с минимальными рисками для получения доходности выше банковской?

P.S Заранее извините, что пишу в блог, а не в «задать вопрос», так как там всего 200 символов доступно.

Минфин готовится занимать у населения (vedomosti.ru)

- 27 февраля 2017, 12:28

- |

Новые облигации для населения напоминают депозит: они не будут обращаться на вторичном рынке. Продать другому человеку такую бумагу нельзя, как и проводить с ней транзакции, поясняет федеральный чиновник. Но можно передать право на доход, например, по нотариально заверенной доверенности, рассуждает аналитик Raiffeisenbank Денис Порывай.

Номинальная стоимость облигаций составит 1000 руб., срок погашения – от одного года до пяти лет, покупать их смогут только российские резиденты. Владельцы таких бумаг смогут досрочно предъявить их к выкупу, но, чтобы сохранить накопленный доход, нужно владеть ими минимум год. Как держатели бумаг будут получать купонный доход, в проекте не говорится. Параметры выпуска еще не определены, говорит чиновник, по форме это будут документарные ОФЗ – они более понятны потребителю. В основных направлениях долговой политики в 2017–2019 гг. Минфин оценивал ежегодные выпуски в 20–30 млрд руб.

( Читать дальше )

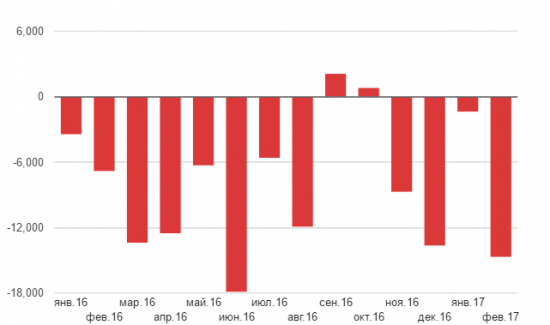

Февраль стал худшим месяцем для размещения ОФЗ с июня 2016 г.

- 22 февраля 2017, 18:43

- |

Минфину в четвертый раз за год не удалось разместить весь выпуск ОФЗ. И только на февраль пришлось три неудавшихся аукциона. Сегодня из планируемых 30 млрд выручить получилось лишь 23,7 млрд.

Инвесторы не были благосклонны к сегодняшнему пятилетнему выпуску гособлигаций с постоянным купоном. Чтобы побольше выручить от продажи ОФЗ, Минфину пришлось сделать даже скидку. Также стоит отметить, что по сравнению с прошлой неделей ведомство снизило объем размещения аж на 10 млрд рублей, но и это не помогло.

После выборов в США Министерство Финансов РФ увеличило темп предложения российских долговых бумаг. В прошлом декабре от размещения ОФЗ было выручено более 141 млрд рублей, в январе текущего года еще 122 млрд, а в феврале 125 млрд.

Минфину часто не удается распродать все облигации. Так, к примеру, в 2016 г. только в сентябре и октябре доход от аукционов превысил запланированную величину. А вот в декабре из-за скачущего спроса ведомству не удалось получить 13,7 млрд рублей.

( Читать дальше )

Рубль без эмоций, с чем уйдем на длинные выходные.

- 21 февраля 2017, 16:30

- |

( Читать дальше )

Минфин наводняет ликвидностью банковскую систему России

- 20 февраля 2017, 19:44

- |

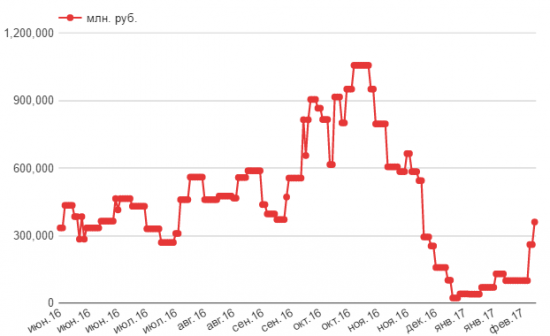

Министерство финансов постепенно добавляет ликвидности в российскую банковскую систему. В прошлую пятницу ведомство разместило на депозитах в банках еще 100 млрд рублей.

По состоянию на конец прошлой недели в кредитных организациях страны находилось в общей сложности 1,5 трлн рублей бюджетных денег. Из них 401 млрд рублей предоставлен банкам по трехдневному РЕПО и 798 млрд по одиннадцатидневному. Остальные 360 млрд размещены на депозитах на два месяца.

Как правило, имея свободные средства, Федеральное казначейство направляет их в кредитные организации для получения процентов. Традиционно основные бюджетные расходы приходятся на конец года, поэтому к четвертому кварталу на счетах в банках накапливается «кругленькая сумма». Так, например, по состоянию на 3 ноября 2016 г. на срочных депозитах финансовых компаний находилось более 1 трлн рублей, но уже к 26 декабря она снизилась до 23 млрд рублей.

( Читать дальше )

Центробанк выведут из схемы валютных покупок Минфина

- 16 февраля 2017, 18:21

- |

Подробнее на РБК:

www.rbc.ru/finances/16/02/2017/58a56ea89a7947d61d51f09e?from=main

Правительство России к чему-то готовится?

- 14 февраля 2017, 12:59

- |

Основными целями Министерства финансов при покупке валюты на открытом рынке являются «повышение стабильности и предсказуемости внутренних экономических условий» и снижение влияния конъюнктуры сырьевых рынков на российскую экономику. Так ли это?

За 2016 г. Резервный фонд России потерял около 2,7 трлн рублей. Согласно информационному письму Минфина ведомство за месяц купит валюты на сумму в 113,1 млрд рублей. По нынешнему курсу это около 2 млрд долларов. С такими темпами для восполнения прошлогодних расходов Федеральному казначейству понадобится около двух лет. Если цены на нефть останутся стабильными, то за 2017 г. Резервный фонд может пополниться на 24 млрд долларов.

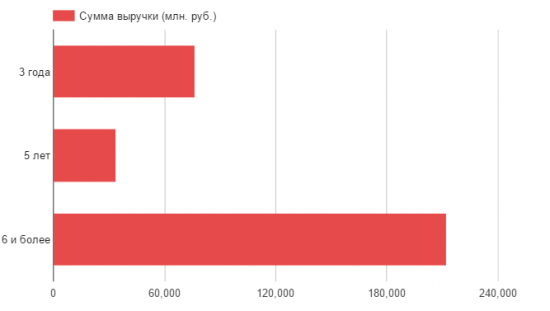

Также для финансирования дефицита бюджета Минфин использует ОФЗ. В прошлом году на внутреннем долговом рынке было привлечено чуть более 1 трлн рублей. Однако в конце 2016 г. аукционы получили новую особенность — министерство предпочитает занимать на длительный срок. «На последних аукционах декабря 2016 г. и в январе 2017 г. ведомство размещало преимущественно длинные выпуски ОФЗ», заявил в своем обзоре Центральный банк.

( Читать дальше )

Закуп МинФина. Укрепление рубля и ЦБ РФ (мнение)

- 11 февраля 2017, 01:42

- |

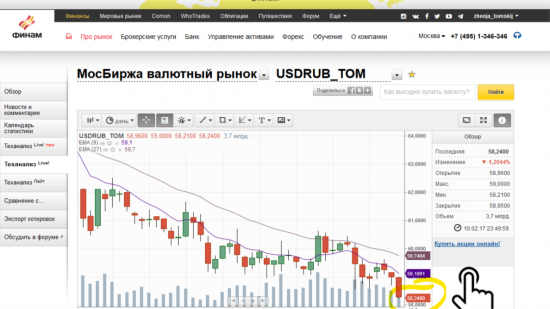

Тем временем, ₽убль укрепился до 58,24 ₽/$:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал