SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

МКБ

"МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" Решения совета директоров

- 19 ноября 2021, 18:06

- |

Решения совета директоров (наблюдательного совета)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

"МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" Проведение заседания совета директоров и его повестка дня

- 19 ноября 2021, 18:04

- |

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

Финпоказатели МКБ уверенно выросли в январе-сентябре - Финам

- 19 ноября 2021, 15:06

- |

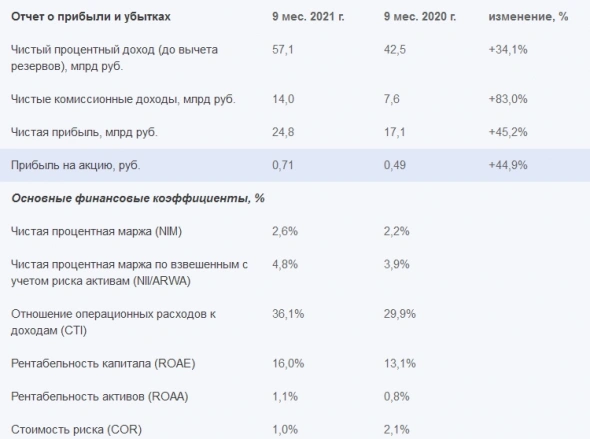

Московский кредитный банк (МКБ) представил финансовый отчет по МСФО за 3 квартал и 9 месяцев 2021 г. Чистая прибыль банка в 3 квартале выросла на 41,4% (г/г) до 11,28 млрд руб., а по итогам января-сентября в целом – на 45,2% до 24,83 млрд руб., при этом рентабельность капитала увеличилась на 2,9 п. п. и достигла 16%. Хороший результат стал следствием заметного роста доходов по основным направлениям деятельности, а также стабилизации качества кредитного портфеля, что позволило существенно сократить расходы на кредитный риск.

Чистый процентный доход МКБ за 9 месяцев вырос на 34,1% (г/г) до 57,08 млрд руб. благодаря увеличению объемов кредитования, а также повышению показателя чистой процентной маржи на 0,4 п. п. до 2,6%. Чистый комиссионный доход поднялся на 83% до 13,97 млрд руб. благодаря развитию транзакционного бизнеса на фоне восстановления экономической активности в стране, а также увеличению комиссий за организацию финансирования и брокерские операции.

( Читать дальше )

Чистый процентный доход МКБ за 9 месяцев вырос на 34,1% (г/г) до 57,08 млрд руб. благодаря увеличению объемов кредитования, а также повышению показателя чистой процентной маржи на 0,4 п. п. до 2,6%. Чистый комиссионный доход поднялся на 83% до 13,97 млрд руб. благодаря развитию транзакционного бизнеса на фоне восстановления экономической активности в стране, а также увеличению комиссий за организацию финансирования и брокерские операции.

( Читать дальше )

📈МКБ растёт на падающем рынке, после публикации отчётности

- 18 ноября 2021, 10:19

- |

📈МКБ +0.8% Московский кредитный банк в третьем квартале 2021 года увеличил чистую прибыль по МСФО на 41,4% — до 11,3 млрд рублей по сравнению с 7,98 млрд рублей прибыли за аналогичный период 2020 года. Чистая прибыль МКБ за 9 месяцев 2020 года выросла на 45,2% — до 24,8 млрд рублей. Основным драйвером роста этого показателя стало увеличение доходности по кредитному портфелю при сохранении качества работающих активов.

Чистая прибыль МКБ за 9 месяцев по МСФО увеличилась на 45,2% до ₽24,8 млрд

- 18 ноября 2021, 09:41

- |

- Чистые процентные доходы выросли на 34,1% по сравнению с аналогичным периодом прошлого года до 57,1 млрд руб.

- Чистая процентная маржа составила 2,6% за девять месяцев 2021 года по сравнению с 2,2% за аналогичный период прошлого года.

- Чистая процентная маржа по взвешенным с учетом риска активам (NII/RWA) увеличилась на 0,9 п.п. и достигла 4,8%.

- Чистые комиссионные доходы выросли на 83,0% по сравнению с аналогичным периодом прошлого года и составили 14,0 млрд руб.

- Операционные доходы (до вычета резервов) увеличились на 12,2% до 59,0 млрд руб.

- Отношение операционных расходов к операционным доходам (CTI) по итогам 9 месяцев 2021 сохранилось на низком уровне и составило 36,1%.

- Совокупные активы увеличились за отчетный период на 12,7% до 3 285,9 млрд руб.

- Совокупный кредитный портфель (до вычета резервов) увеличился на 15,8% с начала 2021 года до 1 227,0 млрд. руб.

- Доля NPL (кредитов, просроченных свыше 90 дней) в совокупном кредитном портфеле сократилась с 3,1% на конец 2020 года до 2,0% по итогам девяти месяцев 2021 года.

- Стоимость риска (COR) по итогам девяти месяцев 2021 года сократилась на 1,1 п.п. по сравнению с аналогичным периодом прошлого года до 1,0%.

- Счета и депозиты клиентов показали рост на 11,6% с начала года и достигли 1 939,1 млрд руб.

- Капитал по стандартам «Базель III» увеличился с начала 2021 года на 6,7% до 354,6 млрд руб.

- Коэффициент достаточноcти основного капитала первого уровня увеличился на 0,5 п.п. за 9 месяцев 2021 года и составил 12,8%.

mkb.ru/news/52281

Московский кредитный банк (МКБ) – рсбу 9 мес 2021 / мсфо 9 мес 2021

- 18 ноября 2021, 09:32

- |

Московский кредитный банк (МКБ) – рсбу/ мсфо

33 429 709 866 обыкновенных акций

ir.mkb.ru/investor-relations/disclosure/statutory-documents Изменения № 01, вносимые в Устав ПАО «Московский кредитный банк»

Капитализация на 17.11.2021г: 232,805 млрд руб

Капитал 1-го уровня:

мсфо 31.12.2018г: 145,409 млрд руб (10,7%)

мсфо 31.12.2019г: 170,194 млрд руб (11,9%)

мсфо 31.12.2020г: 191,281 млрд руб (12,3%)

мсфо 30.09.2021г: 234,657 млрд руб (12,8%)

Общий долг на 31.12.2018г: 2,017.09 трлн руб/ мсфо 1,954.75 трлн руб

Общий долг на 31.12.2019г: 2,263.39 трлн руб/ мсфо 2,213.07 трлн руб

Общий долг на 31.12.2020г: 2,712.96 трлн руб/ мсфо 2,681.97 трлн руб

Общий долг на 30.06.2021г: 2,919.83 трлн руб/ мсфо 2,910.14 трлн руб

Общий долг на 30.09.2021г: 3,044.54 трлн руб/ мсфо 3,023.19 трлн руб

Прибыль 9 мес 2018г: 4,482 млрд руб/ Прибыль мсфо 18,355 млрд руб

Прибыль 10 мес 2018г: 4,856 млрд руб

Прибыль 11 мес 2018г: 4,910 млрд руб

Прибыль 2018г: 11,941 млрд руб/ Прибыль мсфо 27,224 млрд руб

( Читать дальше )

33 429 709 866 обыкновенных акций

ir.mkb.ru/investor-relations/disclosure/statutory-documents Изменения № 01, вносимые в Устав ПАО «Московский кредитный банк»

Капитализация на 17.11.2021г: 232,805 млрд руб

Капитал 1-го уровня:

мсфо 31.12.2018г: 145,409 млрд руб (10,7%)

мсфо 31.12.2019г: 170,194 млрд руб (11,9%)

мсфо 31.12.2020г: 191,281 млрд руб (12,3%)

мсфо 30.09.2021г: 234,657 млрд руб (12,8%)

Общий долг на 31.12.2018г: 2,017.09 трлн руб/ мсфо 1,954.75 трлн руб

Общий долг на 31.12.2019г: 2,263.39 трлн руб/ мсфо 2,213.07 трлн руб

Общий долг на 31.12.2020г: 2,712.96 трлн руб/ мсфо 2,681.97 трлн руб

Общий долг на 30.06.2021г: 2,919.83 трлн руб/ мсфо 2,910.14 трлн руб

Общий долг на 30.09.2021г: 3,044.54 трлн руб/ мсфо 3,023.19 трлн руб

Прибыль 9 мес 2018г: 4,482 млрд руб/ Прибыль мсфо 18,355 млрд руб

Прибыль 10 мес 2018г: 4,856 млрд руб

Прибыль 11 мес 2018г: 4,910 млрд руб

Прибыль 2018г: 11,941 млрд руб/ Прибыль мсфо 27,224 млрд руб

( Читать дальше )

"МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" Решения совета директоров

- 18 ноября 2021, 08:45

- |

Решения совета директоров (наблюдательного совета)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

"МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" Проведение заседания совета директоров и его повестка дня

- 16 ноября 2021, 10:48

- |

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

"МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" Решения совета директоров

- 12 ноября 2021, 09:40

- |

Решения совета директоров (наблюдательного совета)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК" (публичное акционерное общество)

1....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал