ММВБ

ММВБ против NYSE с позиции swing трейдинга

- 25 ноября 2019, 17:29

- |

Для меня swing трейдинг — это внутридневная торговля с возможностью перенести позицию через ночь. Позиции могу держаться от нескольких минут (быстро получил стоп и вышел) до нескольких дней (высидел трендовую волну). Цель — взять волну на часовом графике.

NYSE

Плюсы:

- Низкие комиссионные. Дешевле отдавать фиксированную сумму за лот чем платить % от оборота. Если торговать дорогие бумаги от 100$ то выгода становиться очень очевидной.

- Большой выбор инструментов. Есть из чего выбрать.

- Ликвидность большая. Потенциально можно осваивать огромные суммы при торговле.

Минусы:

- Плата за платформу, котировки, графики. Торгуешь/ не торгуешь, а заплатить должен.

- Большой выбор инструментов. Это же и минус, потому как все одновременно не поторгуешь. Надо выбирать. Это расфокусировка.

- Надо платить и рассчитывать налоги самому.

- Огромные гэпы между сессиями. Можно просто посмотреть на фишки типа AAPL и увидеть, как на ровном месте получаются существенные ценовые разрывы между торговыми сессиями. А ведь это даже не отчетные дни!!!

- Низкие плечи максимум 1 к 2. Очень редко, где можно найти другие условия.

- Если депозит меньше 25К, то вступают в силу ограничения при внутридневной торговле. В swinge, например, стопы могут быть внутридневными, короткими. Нужно иметь возможность быстро закрыть убыточную позицию.

- Торговать надо обязательно в вечернее время (если речь идет о европейской части РФ). Мне лично вечером хочется время с семьей проводить, спортом заниматься. Утро и день — самое продуктивное время для работы.

( Читать дальше )

- комментировать

- Комментарии ( 14 )

На ФОРТС три инструмента? Лидеры ЛЧИ считают, что один !!!

- 23 ноября 2019, 22:08

- |

https://smart-lab.ru/blog/574089.php

Но уже тогда были большие сомнения во фьюче Сбера из-за неприлично большого спреда в опционах. А сейчас появилось желание расстаться и с Си. Си просто сдох. Никакого движения уже ДВА МЕСЯЦА!.. Просто бездарная консервация ГО.

Решил посмотреть, что же играют лидеры ЛЧИ на срочном рынке. Как я и предполагал два первых номера ЛЧИ на ФОРТС играют ТОЛЬКО ОДИН ИНСТРУМЕНТ-БРЕНТ.

Последую их примеру и целиком сосредоточусь на бренте.

Хочу также поздравить нашу биржу с успехом проведения ЛЧИ, лидеры которого точно указали, что на ФОРТС остался ТОЛЬКО ОДИН ИНСТРУМЕНТ.

ММВБ vs NYSE

- 23 ноября 2019, 13:13

- |

Начну пожалуй с критики:

1. На ММВБ полный бардак с ценами и лотностью. Очень неудобно, как с точки зрения ручной торговли, так с точки зрения алгоритмов. Для сравнения на NYSE - лот 100 акций. Цена акций при IPO чаще всего в диапазоне $15-45. Одного взгляда на цену достаточно чтобы понять, что за тикер перед тобой.

2. Низкие плечи даже на ликвидных бумагах. С шортами все грустно, если это не топ 10 акций. На NYSE шорт можно найти почти на все, кроме pump стоков и совсем уж жесткого неликвида.

3. Высокие комиссии. Я уже писал об этом несколько лет назад. Если перевести это к формату NYSE ($/100 shares), то при цене акции в $30 (что в общем-то ниже среднеего по рынку) комиссия согласно тарифу открывашки (где-то из середины таблицы) будет $0.75. Это очень много, на NYSE в среднем комиссия будет в 2+ раза ниже.

( Читать дальше )

Нефть и российский рынок

- 22 ноября 2019, 02:53

- |

Буквально год назад цена российской валюты была намертво привязана к котировкам нефти. Скальперы активно это использовали торгуя валюту по движениям нефти, более чем уверен, что не только скальперы использовали это. Началом отвязки валюты от нефти, по моему мнению, можно считать объявление бюджетных правил и утверждение нового бюджета на 2020 и последующие годы, в котором минфин снизил как расходы на нефтегазовую отрасль, так и ожидаемую прибыль с реализации этой самой нефти. Примерная цена барреля с которого в ФНБ идет откат выручки осталась в районе 40$.

Казалось бы Россия с колен встает, но не все так просто, уже ни для кого не секрет чем будут заменять нефтегазовые доходы...

Но не о политике речь. Речь о том как же все таки скажется отвязка национальной валюты от цен на нефть:

На сегодня мы имеем относительно крепкий рубль, который снизил свою волатильность до исторических минимумов. Мне кажется укрепление рубля в последнее время обусловлено неплохой доходностью российского рынка, как в плане развивающихся рынков, так и в общей куче. Я к тому, что сейчас процентные ставки в развитых странах близки к нулевым и рынок РФ, как рынок самой крупной страны на планете, привлекает неризидентов. Конечно во время глобального падения мировой экономики эта доходность никому не будет нужна и деньги утекут в проверенные активы, но тем не менее сейчас, когда все относительно спокойно на ммвб есть возможность получить высокий процент дохода на малорисковых активах.

К тому же мы все видели как российские индексы отреагировали на недавний скачек нефти и ее дальнейшее падение после атак в Саудовской Аравии. нефть была на хороших минимумах и сейчас далеко не максимальную цену имеет, но индексы обновляют исторические максимумы.

Интересно узнать альтернативные точки зрения на эти моменты.

Когда покупать акции Магнита?

- 21 ноября 2019, 13:05

- |

Котировки находятся в явном даунтренде даже на месячном графике и снижаться еще ест куда. Ближайший уровень поддержки на 2850. Если по-вашему мнению есть фундаментальные факторы в пользу роста этой компании, то вы себе должны задать вопрос: «А почему тогда цены не растут?» Не стоит ловить ножи и лезть против тренда, раз цены падают, значит профессиональные участники не видят перспектив роста. Для покупки стоит дождаться разворота хотя бы на недельном графике.

Разбор ваших иструментов и моих сделок каждый день

у меня в инстаграм

и телеграм-канале (t.me/cofutrading).

Полезные видео на YouTube.

Биржевые индексы как искусный маркетинговый ход и одна идейка для таблицы котировок СмартЛаба

- 21 ноября 2019, 08:08

- |

Не вдаваясь в цифры скажу итог -рост индекса ММВБ и рост общей капитализации нашего рынка различаются раза в полтора в пользу роста индекса.

Если глянуть на состав индекса -массовая доля Газпрома, Сбера, Лукойла и прочих грандов весьма значительна.

Если посмотреть на массовую долю верха СиПи 500, то она выглядит так

1 |

Apple Inc. |

AAPL |

IT |

3.911126 |

2 |

Microsoft Corporation |

MSFT |

IT |

3.082336 |

3 |

Amazon.com Inc. |

AMZN |

Интернет |

2.688036 |

4 |

Facebook Inc. Class A |

FB |

Интернет |

1.835431 |

5 |

JPMorgan Chase & Co. |

JPM |

Банки |

1.707639 |

6 |

( Читать дальше )

Почему для практического игрока в опционы на ММВБ не нужны никакие формулы, в т.ч. и Блэка-Шоулза?

- 20 ноября 2019, 12:07

- |

Игроки с терминалом Quik могут ориентироваться на колонку «Теретическая цена» в «Таблице текущих параметров». Эту цену, также как и «Волатильность опциона», ММВБ пересчитывает каждую секунду (хотя бывают короткие перерывы). Для заявки около такой теоретической цены есть неплохие шансы исполнения.

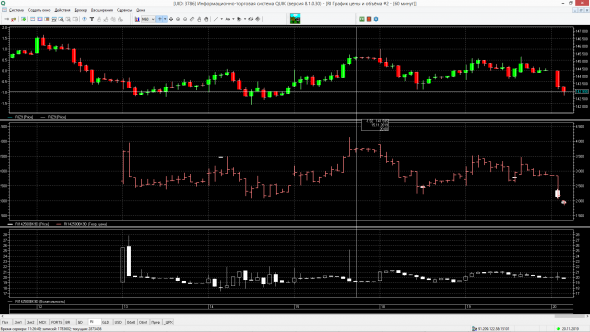

На прилагаемой картинке видно,

что только сделка на 1 контракт 14.11.2019 отклонилась от теоретической цены. Остальные сделки большего объёма прошли по теоретическим ценам. Не каждый брокер даёт такие графики. У меня это Церих-кэпитал с «резервным сервером».

А всякие расчётные формулы могут пригодиться только для программной генерации цен опциона по базовому активу и волатильности при испытании торговых стратегий.

Help! В каком инструменте сделать 10-15% до НГ на 400 т.р.? Размещать заявки могу с 17-40. Интрадеить не могу. Прошу писать по делу, можно в личку. Нужен свежий взгляд на рынок! Спасибо!

- 20 ноября 2019, 09:09

- |

Стоп-лосс (stop loss) | Риск менеджмент в трейдинге // LOG Capital

- 20 ноября 2019, 08:31

- |

00:53 VTBR (ВТБ АО) — Пробой часовой границы проторговки

01:56 GZZ9 (Фьючерсный контракт на ГАЗПРОМ АО) — Пробой крупной плотности + часовой границ проторговоки

02:58 BRZ9 & RIZ9 & NVTK(НЕФТЬ, РТС, НОВАТЭК АО)

04:30 SBER & SRZ9 (СБЕРБАНК АО и Фьючерсный контракт на СБЕРБАНК АО) — Пробой часовой границы проторговки

Дневник трейдера - работа в канале 19.11.2019 г

- 19 ноября 2019, 12:47

- |

Коллеги, день добрый!!!

Ранее публиковал https://zen.yandex.ru/media/id/5d7665806f5f6f00aed81fbe/dnevnik-treidera-rabota-v-kanalah-ot-18112019-5dd24f85fdc2160328be9099

Сейчас на мой взгляд есть отличная возможность снова открыть позиции с контролируемым риском в Ри и мини фьюче ММВБ:

Как видите, первоначально короткая позиция была ликвидирована на уровне 144500 вследствие слишком близко расположенного стопа. Было ли это ошибкой? Возможно… Но тем не менее мы получили минимум, но прибыли. Сейчас снова возобновляю короткую позицию с коротким стопом 145500 и целями 141000. Также есть возможность поработать с целями канала.

Здесь хотелось бы обратить внимание, что уровень 145100 является довольно сильным локальным сопротивлением, от которого пока отбиваемся.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал