ММК

Акции Северсталь, НЛМК и ММК. Агрегированная оценка стоимости по нескольким финансовым моделям

- 25 июля 2021, 15:58

- |

им просто лень считать цифры ?

они гонятся за лайками ?

Попробуем не допускать, таких ошибок и воспользуемся сервисом finbox.com, где представлено более 11-ти стандартных финансовых моделей оценки стоимости по каждому эмитенту.

Северсталь - 2,095.58 руб. апсайд 20.7%

НЛМК — 325.66 руб. апсайд 32.5%

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 3 )

Оценка стоимости акций ММК, НЛМК и Северстали по моделли дисконтирования дивидендов Гордона

- 24 июля 2021, 09:34

- |

Во время сезона корпоративных отчетностей и объявлений дивидендов хочется получить оценку привлекательности с точки зрения будущей доходности. Для этих целей попробуем воспользоваться стабильной моделью роста Гордона

Стоимость акции = D1 / (k — g), где:

D1 = ожидаемый годовой дивиденд на акцию в следующем квартале

k = ставка дисконтирования или требуемая норма прибыли

g = ожидаемый темп роста дивидендов (обратите внимание — полагается, что он будет постоянен)

k возьмем равным форвардной ключевая ставка Банка России — 6,5%

Первым шагом рассчитаем средний тем роста дивидендов для каждого эмитента

Для расчета данные со всеми выплатами и вставим в Exel, так как в

( Читать дальше )

EBITDA ММК по итогам 2021 года может превысить $4 млрд, НЛМК - $6 млрд - Альфа-Банк

- 23 июля 2021, 19:57

- |

Несмотря на продолжающуюся коррекцию цен на железную руду, мы ожидаем, что динамика в целом будет оставаться в пределах диапазона. При цене на фьючерсы на железную руду на уровне $173/т на Даляньской товарной бирже сегодня мы ожидаем, что российские производители плоского проката смогут сохранить высокий уровень рентабельности, учитывая их эффективную интеграцию в ресурсную базу. Ввиду этого новая экспортная пошлина, которая будет действовать до конца 2021 г., предполагает ограниченное негативное влияние на финансовые результаты компаний.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

( Читать дальше )

Рекомендуем обратить внимание на ММК (MAGN RX)

- 23 июля 2021, 14:17

- |

ПАО «Магнитогорский металлургический комбинат» (далее ММК (MAGN RX) – один из крупнейших мировых производителей стали, занимает лидирующие позиции среди предприятий черной металлургии в России. Активы компании в России располагаются в Челябинской, Кемеровской и Пермской областях и представляют собой крупный металлургический комплекс с полным производственным циклом. ММК производит широкий ассортимент металлопродукции, подавляющая доля которой имеет высокую добавленную стоимость. Занимает 1-е место в России на рынке проката. Исторически внутренний рынок является для ММК основным, на него приходится более 80% реализации металлопродукции компании (Россия и СНГ). Кроме того, обеспеченность собственными ресурсами железной руды и угля у ММК ниже, чем у конкурентов, – менее 50% нужд обеспечивается за счет собственных ресурсов: обеспеченность железной рудой составляет 19% (остальное закупается преимущественно в Казахстане), углем – 43%, электроэнергией – 78%. В то же время, ассортимент продукции компании отличается высоким качеством, наличием большого числа позиций с добавленной стоимостью.

( Читать дальше )

Анализ рынка 23.07.2021 / Металлурги дают рекордные дивиденды, рост второго эшелона РФ

- 23 июля 2021, 08:33

- |

🦾 Акция ММК, Обзор финансовых результатов за 2-й квартал и прогноз на 2-е полугодие 2021 года

- 23 июля 2021, 04:30

- |

Рассмотрим краткий обзор показателей за 2-й квартал 2021 года

Источник: http://mmk.ru/upload/iblock/d92/MMK_Q2_2021_Presentation_RUS.pdf

Все операционные показатели выглядят фантастически на фоне низкой базы 2-го квартала 2020 года, когда по всему миру вводились локдауны в связи с распространение вируса COVID-19. И на фоне 1-го квартала 2021 года, когда велась реконструкция стана 1700 и модернизации стана 2500 г/п

А так же долларовые цены на г/к прокат FOB Черное море на исторических максимумах, где рост составил 100%

( Читать дальше )

ММК. Обзор финансовых показателей за 2-й квартал 2021 года

- 23 июля 2021, 01:18

- |

ММК опубликовала финансовые результаты за 2-й квартал 2021 года.

В обзоре операционных показателей я сделал прогноз финансовых результатов компании, который оказался достаточно точным по всем показателям компании кроме свободного денежного потока.

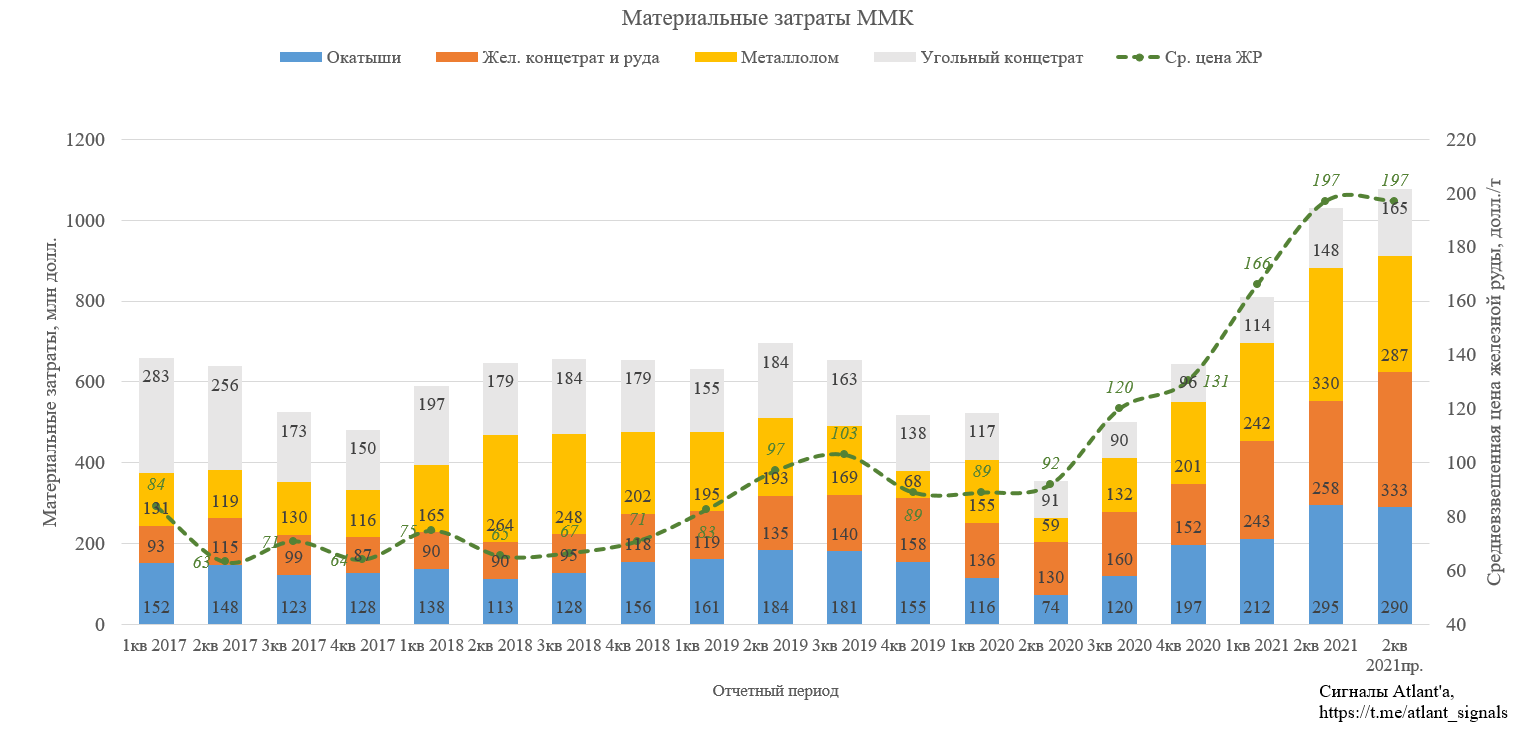

Для начала обратим внимание на изменение величины материальных затрат. Общий прогноз почти совпал, но из-за того, что мы не располагаем данными, что конкретно компания будет использовать в качестве сырья для производства продукции, затраты по каждому материалу отличаются от прогноза.

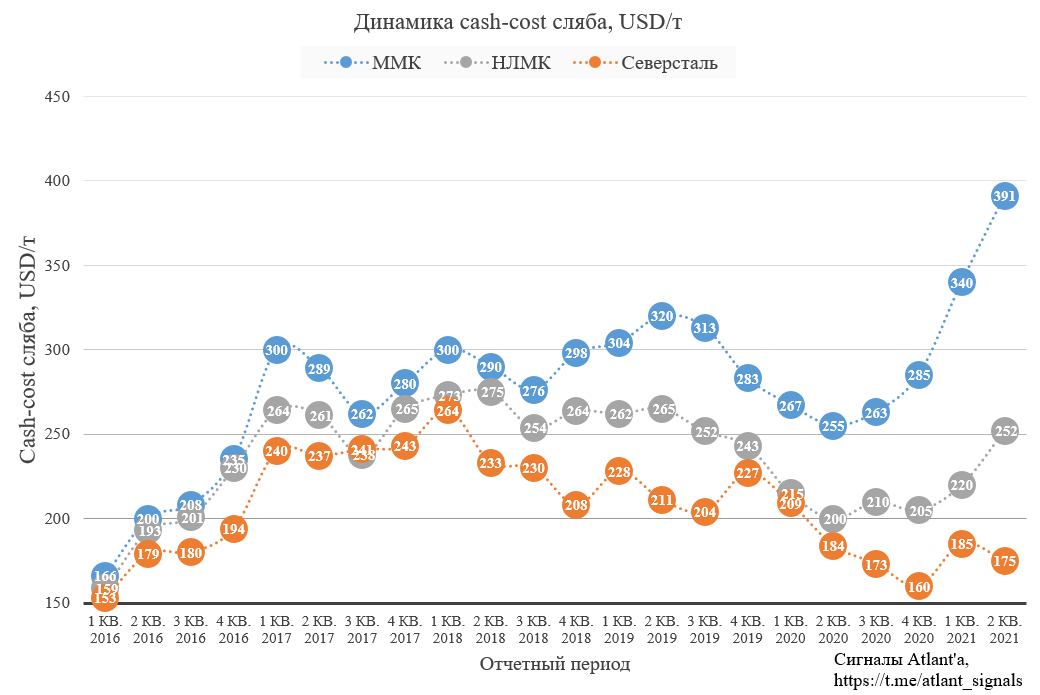

Рост себестоимости изготовления сляба составил 15,0% относительно предыдущего квартала. Разрыв относительно вертикально интегрированной Северстали становится все больше.

( Читать дальше )

ММК понесет наименее значимых ущербов для показателя EBITDA от экспортных пошлин - Промсвязьбанк

- 22 июля 2021, 21:32

- |

Выручка Группы во 2 кв. 2021 г. выросла на 49% кв/кв в связи с исключительно благоприятной ценовой конъюнктурой рынков сбыта и окончанием модернизации стана 2500 г/п, позволившего выйти на рекордные уровни производства. Значимые результаты продемонстрировал стальной сегмент «Турция», который нарастил выручку на 42,2% кв/кв. Выручка от продажи стали по России выросла на 51% кв/кв и на 28,3% кв/кв – от продажи угля.

EBITDA выросла на 97,7% кв/кв. – до 1,4 млрд долл. вслед за выручкой на фоне растущих цен на продаваемые продукты, подкрепленных спросом на автомпром и недвижимость. Показатели по EBITDA стали рекордно высокими для компании с 2007 года. Относительно 1 полугодия прошлого года стальной сегмент «Турция» показал существенный рост EBITDA – до 77 млн долл. в связи с низкой базой прошлого года из-за пандемии. Рентабельность увеличилась с 33,2% до 44,1%, что обусловлено эффектом реализации программ повышения операционной эффективности и оптимизации затрат в рамках обновленных стратегических инициатив. Маржа турецкого сегмента составила – 19,2%.

Издержки компании за квартал выросли на 28,6% на фоне увеличения цен на сырье при повышенных объемах производства. Так, стоимость производства 1 тонны сляба выросла на 15% кв/кв – до 391 долл./т., что является одним из самых высоких показателей в сегменте, однако компания периодически работает над модернизацией, что может позволить нивелировать данный аспект. Например, готовится завершение реконструкции реверсивного стана 1700 х/п.

Чистая прибыль ММК выросла за квартал в 2,2 раза – до 1,03 млрд долл. Рентабельность чистой прибыли в свою очередь увеличилась до 31,7% на фоне благоприятной рыночной конъюнктуры.

Свободный денежный поток (FCF) по сравнению с 1 кв. 2021 г. вырос со 125 до 545 млн долл. (в 4,4 раза) несмотря на рост капитальных затрат в 2,4 раза (до 337 млн долл.) и отток в оборотный капитал в 324 млн долл. Данный аспект важен для инвесторов, так как 100% СДП идет на выплату дивидендов.

Чистый долг ММК по итогам 2 кв. 2021 года составил 6 млн долл., а долговая нагрузка (чистый долг/EBITDA) находится на нулевом уровне (0,00х), что является одним из самых низких показателей не только среди российских компаний, но и мировых.

Мы положительно оцениваем результаты компании и отдельно отмечаем рекомендацию совета директоров по дивидендам за 2 кв., которые могут составить 3,5 руб./акцию, что при текущих котировках соответствует 5,4% доходности или 8,29% накопленной. Доходность по итогам года может достичь 11%. Если учесть экспортные пошлины, которые будут введены в августе 2021 года, то, по нашим оценкам, ММК относительно других металлургов понесет один из наименее значимых ущербов для показателя EBITDA, что свидетельствует о сильных рыночных позициях в рамках 2021 года.Жильников Егор

Мы позитивно смотрим на ММК, сохраняя наш целевой показатель в 78 руб./акцию.

«Промсвязьбанк»

Дивиденды ММК за третий квартал могут составить от 2 рублей на акцию - Финам

- 22 июля 2021, 19:21

- |

Выручка группы за 6 месяцев 2021 г. увеличилась в годовом сравнении на 82,7% и составила $5 440 млн. Свободный денежный поток достиг величины в $670 млн, что почти в 7 раз выше, чем в январе-июне 2020 г. Показатель EBITDA за период вырос более чем в 3 раза – до $2 161 млн, чистая прибыль – без малого в 8 раз, до $1 508 млн.

Этот рост особенно заметен в сравнении с низкой базой сложной первой половины прошлого года. Однако и квартальные результаты, благодаря росту спроса на металлопродукцию, увеличению загрузки производственных мощностей в связи с завершением модернизации прокатного стана 2500 и высокими ценами на сталь показали исключительно сильную динамику в сравнении с I кварталом 2021 г.

( Читать дальше )

ММК планирует максимальный объем производства в 2 млн т в 23 г

- 22 июля 2021, 17:31

- |

Директор по экономике ММК Андрей Еремин.

В следующем году, с учетом графика выхода на проектную мощность литейно-прокатного модуля, мы для себя планируем где-то 1,6 млн т товарного проката произвести и продать

ММК рассчитывает выйти на максимальный объем производства в 2 млн т в 2023 г.

ММК рассчитывает в 2022 г. произвести 1,6 млн т проката на заводе в Турции (fomag.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал