ММК

На ММК запустили стан 1700

- 21 июля 2021, 07:50

- |

У ММК есть отличная традиция: ко Дню металлурга запускать модернизированные агрегаты и завершать масштабные проекты.

Поэтому 16 июля, в канун праздника, генеральный директор ММК Павел Шиляев и губернатор Челябинской области Алексей Текслер произвели символический запуск двухклетевого реверсивного стана 1700 холодной прокатки листопрокатного цеха №5 ММК.

Благодаря возможностям реконструированного стана 1700 холодной прокатки комбинат сможет дополнительно укрепить свои позиции на рынке высококачественного проката для автомобильной промышленности.

Подписывайтесь на наш официальный канал в Telegram https://tlgg.ru/MMK_Official, чтобы первыми быть в курсе главных новостей ММК.

С уважением,

команда ММК

- комментировать

- Комментарии ( 0 )

ММК отчитается 22 июля и проведет телеконференцию - Атон

- 20 июля 2021, 12:03

- |

По нашим прогнозам, выручка составит $3 150 млн (+44% кв/кв), EBITDA — $1 426 млн (+96% кв/кв), а рентабельность EBITDA должна достичь 45% (+12 пп по сравнению с 1К21). Свободный денежный поток прогнозируется на уровне $585 млн с учетом сдерживающего влияния на показатель увеличения оборотного капитала вследствие роста цен на запасы и возобновления горячей прокатки на MMK Metallurji. Таким образом, квартальная доходность должна составить 6.2% при условии, что компания направит на дивиденды 100% FCF.Атон

Телеконференция состоится 22 июля 2021 в 16:30 МСК (14:30 по Лондону), телефоны для подключения: +7 495 646 9190, 8 10 8002 867 5011, ID конференции: 6926579 (на русском языке), 2525738 (на английском языке).

Cводный индекс цен металлоторговли по чермету в Центральном регионе РФ снизился на 3,43 пункта, -0,26%

- 20 июля 2021, 10:05

- |

За май рост индекса составлял 168,7 пункта (+14,82%), за апрель этот показатель поднялся на 204,9 пункта(+22%), а за март — на 71,04 пункта(+8,24%).

В июне цены выросли у 4-х из 10 -ти учитываемых видов металлопроката.

Лидером по росту цен (+5,85%) стал оцинкованный плоский прокат(0,8пс 0,55мм).

Далее следует балка (30Б1), которая прибавила в цене 2,93%.

На 2,58%. выросли цены на круг (12).

Арматура(АIII, A500C,10-12) прибавила в цене 2,04%.

Лидером по снижению цен (-11,14%) стали трубы э/с ( 89 x 3).

На 10,45% упали цены на трубы вгп (40 x 3,5).

Цены на х/к (08пс,1,5 мм) плоский прокат снизились на 2,59%

Швеллер (10) потерял в цене на 1,63%.

Цены на уголок (63х6) снизились на 1,63%.

На 0,63% стал дешевле лист г/к (3 мм).

В июне началось снижение цен в российской металлоторговле (metalbulletin.ru)

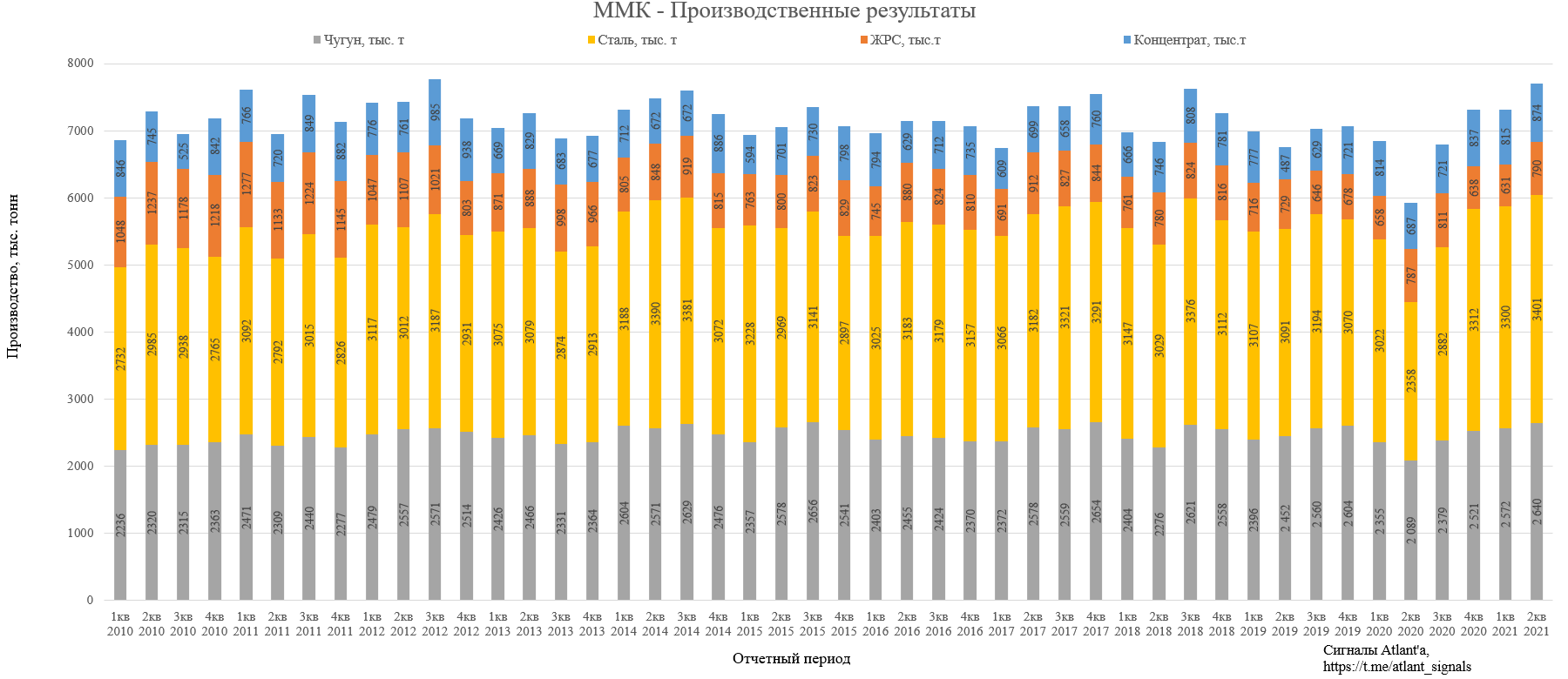

ММК. Обзор операционных показателей за 2-й квартал 2021 года. Прогноз дивидендов и финансовых показателей

- 20 июля 2021, 01:58

- |

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

Относительно прошлого квартала объем производства практически не изменился. Но относительно прошлого года компания показала существенный рост.

Объем выплавки чугуна вырос на 2,6% к уровню прошлого квартала и составил 2 640 тыс. тонн в связи с увеличением производительности доменных печей на фоне продолжающегося высокого спроса на металлопродукцию.

Объем выплавки стали вырос на 3,1% по сравнению с прошлым кварталом и составил 3 401 тыс. тонн, отражая благоприятную конъюнктуру рынков.

Средневзвешенная цена реализации 1-й тонны стальной продукции выросла с 713 долларов США до 944 по сравнению с 1-м кварталом 2021 года, то есть на 32,4%. По сравнению со 2-м кварталом 2020 года цена в долларах выросла на 80,8%.

( Читать дальше )

Рост операционных результатов металлургов в предстоящих кварталах под вопросом - Промсвязьбанк

- 19 июля 2021, 20:21

- |

Так же сильно на рынок в целом и объемы продаж в частности может повлиять введение правительством РФ с августа этого года экспортных пошлин на черные и цветные металлы. Стоит заметить и активное введение ЕС трансграничного углеродного регулирования, что может создать множество бюрократических издержек для российских компаний и потенциально грозит серьезными штрафами в пределах 3-5% от EBITDA при несоблюдении оговоренных мер по соблюдению экологических норм. Многие крупнейшие производители стали уже озабочены данным вопросом и готовят плацдарм в Европе, чтобы вовремя закрепиться на рынке.

Были проанализированы операционные результаты ключевых игроков рынка и выявлена в целом положительная динамика результативности компаний. Некоторые могут достичь своих исторических максимумов при условии сохранения темпов в 3 кв. 2021 г.

Производство стали по итогам 2 кв. 2021 г. выросло на 11% г/г в НЛМК благодаря расширению базы средств производства, завершению большинства капитальных ремонтов доменных и конверторных производств и наращиванию производимых объемов исходя из увеличенного спроса на мировой арене (мировой спрос: +24,5% г/г), по этой же причине отмечается положительная динамика производства ММК (+24,5% г./г.). Объемы в первом полугодии 2020 г. были перераспределены в пользу экспорта ввиду слабого спроса в России во время карантинных ограничений.

Снижение относительно предыдущего квартала показала «Северсталь» (-6% кв./кв.) в связи с сокращением выпуска чугуна и проведением запланированных ремонтных работ в конвертерном цеху. Относительно аналогичного периода 2020 г. все компании продемонстрировали рост производства, наиболее значимым он оказался у ММК – 44,2%, наименее значимый у «Северстали» – 5,8%.

Ощутимый рост консолидированных продаж во 2 кв. показал ММК (+16,3% кв/кв). Относительно 2 кв. 2020 г. продажи выросли у всех компаний, кроме НЛМК. Рост общемировых цен на сталь и растущий спрос на строительство и автомобилестроение способствовали положительным результатам компаний. Значительное сокращение претерпел НЛМК в связи с падением продаж на экспортных рынках на 23% г/г из-за эффекта высокой базы.

Из-за сокращения внутреннего потребления увеличился экспорт продукции у всех ключевых игроков.

Что касается средних цен реализации, то по данным «Северстали», относительно 1 полугодия 2020 г. они выросли на 56%, у НЛМК рост составил в пределах 27%, у ММК цены выросли на 21% относительно предыдущего года.

Благодаря увеличению объемов реализации выручка НЛМК увеличится в пределах 8% кв/кв, а «Северстали» – 5% кв/кв. Ждем позитивных финансовых результатов от ММК за счет снижения издержек из-за обесценения рубля и позитивной ценовой динамики конечной продукции, что приведет к потенциальному росту EBITDA, но с определенным замедлением.

Мы ждем, что благоприятная ценовая конъюнктура для сталелитейщиков останется высокой и в 3 кв., но ее дальнейший рост будет ограничен. В 3 кв. ввод временных экспортных пошлин и риски замедления мировой экономики не позволяют в полной мере рассчитывать на эффект уверенного роста акций компаний.Жильников Егор

«Промсвязьбанк»

Высокая дивидендная доходность будет поддерживать акции Северстали - Финам

- 19 июля 2021, 15:33

- |

Если посмотреть на результаты ММК, то мы увидим, что квартальный объем выплавки стали у них вырос на 3% по сравнению с первым кварталом этого года, а полугодовой объем увеличился почти на 25%. Продажи металлопродукции в первом квартале выросли на 14%, за полугодие на 25,3%. В том числе, продажи листового и горячекатаного проката, из-за которого сложилось столько проблем в строительной индустрии, у ММК выросли более чем в полтора раза – на 59%. Связано это с тем, что компания завершила модернизацию своего прокатного стана 2500, как мы видим, это было сделано вовремя, при очень неблагоприятной конъюнктуре.

Средняя цена реализации продукции у ММК во втором квартале выросла относительно первого квартала на треть, в первом полугодии относительно первого полугодия прошлого года – практически в полтора раза. Это позволяет надеяться на выдающиеся финансовые результаты ММК по итогам квартала, которые мы увидим 22 июля.

У НЛМК тоже все очень неплохо – производство стали увеличилось за полугодие на 11%, за квартал на 5%. Консолидированные продажи за полугодие снизились на 7%, хотя на домашних рынках выросли. По результатам второго квартала продажи выросли на 11% к первому кварталу, в том числе продажи в России выросли на 8% в квартальном и на 26% в годовом сравнении, то есть претензии относительно НЛМК о том, что уходит все на экспорт, несколько безосновательны. Естественно, в связи с ростом цен на продукцию тоже ждем хороших финансовых результатов у НЛМК.

«Северсталь» во втором квартале снизила выплавку стали на 6% относительно первого квартала в связи с плановыми ремонтами, при этом продажи увеличились на 2% в натуральном выражении. В связи с ростом реализации выручка выросла на 33% квартал к кварталу, EBITDA выросла на 42%, чистая прибыль на 58%, и свободный денежный поток, на основе которого компания рассчитывает дивиденды, вырос на 88% в квартальном сравнении во втором квартале.

При этом чистый долг снизился, и при таком низком уровне долга «Северсталь» в соответствии с дивидендной политикой распределяет на дивиденды не менее 100% свободного денежного потока, что она в данном случае и сделала. Совет директоров одновременно с выходом отчета рекомендовал акционерам утвердить дивиденды в размере 100% свободного денежного потока, и дивиденды составят 84 рубля 45 копеек на акцию – это рекордные за всю историю дивиденды «Северстали».

Дивидендная квартальная доходность составляет чуть более 5%, что делает эти бумаги одними из самых доходных на рынке, в наше время такую доходность квартальную получить не так-то просто. Это должно поддерживать акции «Северстали» как минимум до закрытия реестра, которое состоится 2 сентября.Калачев Алексей

ФГ «Финам»

Операционные результаты по рос. компаниям

- 19 июля 2021, 15:00

- |

🏭 НЛМК – ожидаемо сильные операционные результаты за 2 кв. 2021 г. Производство стали +5% кв/кв, продажи +11% кв/кв. Сильные операционные результаты поддерживают ожидания высокой дивидендной доходности в этом году

🌱 Акрон – сильные операционные результаты за 2 кв. 2021 г. Общий объем удобрений +5% г/г до максимального уровня в истории компании. Высокие цены на минеральные удобрения должны поддержать финансовые результаты компании

🏭 ММК – сильные операционные результаты за 2 кв. 2021 г. Производство стали +3% кв/кв, продажи +14% кв/кв. Менеджмент ожидает сильные результаты в 3 кв. 2021 г. Операционные результаты поддерживают ожидания высокой дивидендной доходности в этом году

🧩 Детский мир – сильные операционные результаты за 2 кв. 2021 г.: общий объем продаж + 32% г/г до 42 млрд руб. Сильный рост благодаря низкой базе в прошлом году. Менеджмент ожидает увеличение скорректированной EBITDA за 1П 2021 г. не менее +25% г/г

Новости компаний — обзоры прессы перед открытием рынка

- 19 июля 2021, 08:21

- |

ОПЕК+ согласовала параметры роста производства нефти

Страны ОПЕК+ смогли разрешить противоречия, грозившие разрушить достижения последнего года стабилизации нефтяного рынка, и договорились о темпах роста добычи. С августа и до конца года альянс будет увеличивать ее на 400 тыс. баррелей в сутки ежемесячно и намерен по возможности придерживаться этого темпа и в следующем году. В таком случае сделка ОПЕК+ может завершиться в сентябре 2022 года. ОАЭ, которые противились продлению сделки за пределы первого квартала 2022 года, была сделана уступка: с мая страна, как и РФ, Саудовская Аравия, Кувейт и Ирак, сможет существенно увеличить добычу.

https://www.kommersant.ru/doc/4908306

«Красное & белое» планирует IPO

Прошлогодний успех Ozon и Fix Price при выходе на биржу подтолкнул других ритейлеров последовать этому пути. Как стало известно “Ъ”, Игорь Кесаев, Сергей Кациев и Сергей Студенников после закрытия сделки по продаже «Дикси» «Магниту» займутся подготовкой к IPO своей сети алкомаркетов «Красное & белое». Пока бизнес ритейлера может оцениваться на уровне 245 млрд руб.

https://www.kommersant.ru/doc/4908223

Инвесторы вновь проявили интерес к ИТ-компаниям

После двухмесячного перерыва самым популярным направлением для инвестирования стали акции высокотехнологичных компаний. За минувшую неделю международные инвесторы вложили в фонды, ориентированные на этот сегмент фондового рынка, свыше $1,4 млрд. Растет интерес к подобным вложениям и со стороны российских частных инвесторов.

https://www.kommersant.ru/doc/4907755

( Читать дальше )

Усиленные Инвестиции: обзор за 09 - 16 июля

- 19 июля 2021, 07:03

- |

Русагро вырос на 4.7%. Позитивен рост цен на свинин. Потенциал роста уменьшился на 3%, целевая цена выросла на 1%. На неделе были совершены купли-продажи

Газпром снизился на 1% (с учетом дивидендной отсечки) на фоне укрепления рубля. Позитивно повышение цен на электричество. Потенциал роста увеличился на 6%, целевая цена выросла на 1%

Суд ЕС в Люксембурге оставил в силе принятое в 2019 году решение о правилах пользования газопроводом OPAL, отклонив апелляцию Германии. Газпром по-прежнему может использовать этот газопровод лишь на 50% (dw.com)

Акрон снизился в цене на 0.2% на фоне укрепления рубля. Позитивен рост цен на удобрение NPK, аммиачную селитру (AN), аммиак, карбамид и карбамидо-аммиачную смесь (UAN). Негативно повышение стоимости DAP и калийной соли (potash), а также удорожание электричества и газа в РФ. Потенциал роста изменился незначительно, целевая цена снизилась на 1%

( Читать дальше )

ММК. Выход на пятую волну.

- 17 июля 2021, 17:25

- |

После максимума в конце апреля, бумага на 2 месяца ушла в коррекцию. В рамках глобальной разметки выделяю весь рост с весны 2020 по конец апреля 2021 в качестве волны 3.

➡️ Вижу несколько факторов, говорящих о том, что сейчас мы, вероятно, наблюдаем окончание коррекции в волне 4 и локальный разворот:

1️⃣ Сформировался техничный и визуально аккуратный зигзаг [a][b][c].

2️⃣ Волна [a] по размеру равна волне [c].

3️⃣ Минимум волны [c] расположен точно на медиане восходящих вил, которую ранее цена уже замечала.

4️⃣ После отскока сформировалось пятиволновое движение наверх. Пока что этот рост рассматриваю, как волну (i)of[i]of5.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал