МОСБИРЖА

Обзор российского рынка и нефти. При каких условиях можно покупать акции. Прямой эфир

- 21 сентября 2020, 15:59

- |

Всем привет,

На стриме обсудим последние новости и посмотрим при каких условиях можно покупать нефть, акции и рассмотрим инструменты по вашим запросам, если успею, если нет, то пишите в комментариях под видео, разберу в телеграм.

Для заявки на рассмотрение вашего инструмента пишите в Чат трансляции

- instagram: https://www.instagram.com/aleksey.gorr/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

- комментировать

- Комментарии ( 0 )

Ежеквартальная ребалансировка индекса Мосбиржи

- 21 сентября 2020, 12:39

- |

С сегодняшнего дня вступили изменения в расчет индекса Мосбиржи — рутинная процедура, выполняется каждый квартал.

Но в этот раз изменения сильные: в индекс включены 4 новых компании, а веса некоторых «старых» компаний изменились очень сильно. Исключений из индекса не было.

* Включены в индекс: Mail Ru Group, Qiwi, Петропавловск, Россети;

* Mail Ru Group включена сразу с большим весом: 1,82%. Этот вес больше, чем у Тинькофф, Интер РАО, НЛМК и многих других;

* Вес Газпрома в индексе значительно уменьшен: с 15% до 12,62%;

* Вес многих нефтедобывающих компаний и металлургов (кроме золотодобытчиков) также уменьшен на 10-15%;

* Вес Яндекса в индексе Мосбиржи вырос с 5,05% до 9,38% (на 85% за 3 месяца, в 6,5 раз за 3 года);

* Самый «тяжелый» — по-прежнему Сбербанк, максимально возможные для IMOEX 15%;

* Золотодобытчики всё «тяжелее» — Полюс = 3,55% (было 2,83%), Полиметалл = 2,94% (было 2,58%).

🔥 Таблица для слежения за индексом Мосбиржи и формирования индексного портфеля 🔥

( Читать дальше )

Прогноз акций России и Америки. Торговый план на понедельник. Чего ждать на этой неделе?

- 21 сентября 2020, 11:43

- |

Сегодня в вечернюю сессию допускаются 4 новые акции

- 21 сентября 2020, 10:34

- |

Обратите внимание с 21 сентября (сегодня) квечерним торгам будут допущены глобальные депозитарные расписки Mail.ru Group Limited (MAIL), обыкновенные акции Petropavlovsk PLC (POGR), депозитарные расписки QIWI PLC (QIWI) и обыкновенные акции «Российские сети» (RSTI).

напоминаем:

🚩 если у вас стоят стопзаявки по данным акциям то рекомендуем рассмотреть возможность их постановки только на период активных торгов (10.0— 18.50 мск)

🚩 аккуратней используйте рыночные заявки в вечернюю сессию, учитывайте ликвидность и глубину рынка

🚩 ставьте заявки до отмены чтобы они сохранялись на вечернюю сессию, если ваш брокер это позволяет

новость https://www.moex.com/n30169/?nt=106

Физики против юриков на Мосбирже: разбор позиций и выводы на предстоящую неделю.

- 20 сентября 2020, 11:34

- |

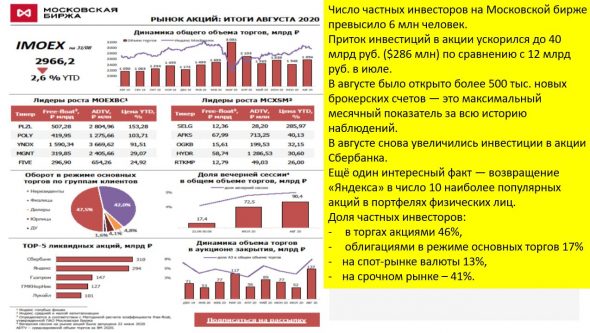

в августе открыто 0,5 млн новых брокерских счетов (месячный рекорд),

всего у физических лиц на Мосбирже открыто 6 млн. брокерских счетов.

В свободном доступе на Мосбирже —

информация о позициях физических (мелкие игроки) и юридических (крупняк) лиц на фьючерсных рынках.

Если лонги юр. лиц намного больше, чем шорты и они продолжают наращивать лонги, то вероятность роста выше 50%.

Если шорты юр. лиц намного больше, чем лонги и они продолжают наращивать шорты, то вероятность падения выше 50%.

18 сентября юр. лица были в шортах по фьючерсам на основные акции (СберБанк, Газпром, Лукойл, ВТБ, ГМК НорНикель) и

в лонгах по индексу Мосбиржи (mix-12/20).

18 09 2020 юр. лица закрывали позиции перед предстоящими выходными.

ВЫВОД: на рынке неопределенность, в понедельник рынок сможет определиться с трендом на предстоящую неделю.

Подготовил для ВАС слайды.

Зеленым фоном выделяю позиции, в которых вероятность роста выше вероятности падения.

( Читать дальше )

Портфель "8 акций" Сделки по Мосбирже, НЛМК, Северсталь. Жду ослабления рубля.

- 19 сентября 2020, 15:10

- |

Обзор российского рынка и нефти. При каких условиях можно покупать акции. Прямой эфир

- 17 сентября 2020, 19:15

- |

Всем привет,

На стриме обсудим последние новости и посмотрим при каких условиях можно покупать нефть, акции и рассмотрим инструменты по вашим запросам, если успею, если нет, то пишите в комментариях под видео, разберу в телеграм.

Для заявки на рассмотрение вашего инструмента пишите в Чат трансляции

- instagram: https://www.instagram.com/aleksey.gorr/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

Газпром - условие покупки

- 16 сентября 2020, 11:06

- |

#GAZP

Баланс шортовый. Искать точки покупки можно только после пробития зоны сопротивления, а именно уровня 188. часть позиций можно крыть на 194. Решать куда ставить стоп пока рано.

- instagram: https://www.instagram.com/aleksey.gorr/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

Итоги конкурса Мосбиржи на вечерней сессии

- 14 сентября 2020, 17:41

- |

их ждёт заслуженная награда.

подробней по итогам тут https://www.moex.com/n30114/?nt=106

рады что вечерняя сессия пользуется спросом: Почти каждый 5й активный инвестор Делает сделки в ходе вечерней сессии.

Усиленные Инвестиции: обзор за 4 - 11 сентября

- 14 сентября 2020, 14:31

- |

- Русагро снизился в цене на 0.4% против индекса МосБиржи -0.4%. Позитивен рост цен на сахар и мясо. Потенциал роста и целевая цена увеличились на 4%. На прошедшей неделе были совершены покупки.

- Фосагро снизился в цене на 1.1%, несмотря на ослабление рубля. Негативно понижение цен на карбамид и удорожание серы. Позитивен рост цен на DAP и аммиачную селитру, а также снижение стоимости калийной соли. Потенциал роста увеличился на 4%, целевая цена выросла на 3%. На прошедшей неделе были совершены продажи. ФосАгро вошла в ТОП-20 ж/д операторов (РОСБАЛТ). ФосАгро станет ключевым партнером крупнейшего хаба минеральных удобрений Ультрамар Терминал (REGNUM).

- Норникель подешевел на 2.7%, несмотря на ослабление рубля. Негативно понижение цен на никель. Позитивен рост цен на палладий, медь и платину, а также снижение цен на мазут и стоимости электричества в Восточной Сибири. Потенциал роста увеличился на 3%, целевая цена не изменилась. На прошедшей неделе были совершены продажи. Норникель отчитался о ликвидации последствий аварии на ТЭЦ-3. Около 8 миллиардов рублей компания потратила на ликвидацию разлива топлива (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал