МСФО

Прибыль Транснефти в 1 квартале 2021 года снизилась на 11% (МСФО)

- 28 мая 2021, 17:37

- |

Результаты в таблице

Пресс релиз тут: https://www.transneft.ru/newsPress/view/id/33981/

Анализ результатов руководством: https://www.transneft.ru/u/section_file/55551/tn_mda_03m2021_rus.pdf

Таблицы с отчетностью тут: https://smart-lab.ru/q/TRNFP/f/q/MSFO/

- комментировать

- Комментарии ( 0 )

ВТБ: неплохая отчётность и надежда на щедрые дивиденды за 2021 год

- 27 мая 2021, 14:16

- |

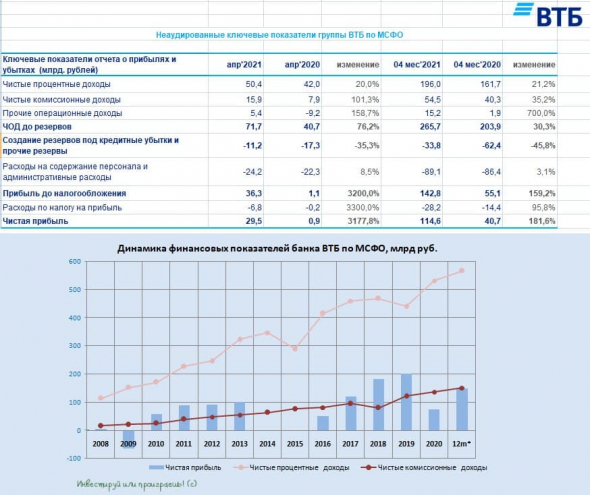

🏛 ВТБ накануне отчитался по МСФО за январь–апрель 2021 года, сообщив о росте чистой прибыли на 181,6% (г/г) до 114,6 млрд рублей:

🔸 Чистые процентные доходы увеличились на 21,2% (г/г) до 196 млрд рублей, благодаря росту кредитного портфеля.

🔸 Чистые комиссионные доходы увеличились на 35,2% (г/г) до 54,5 млрд рублей, на фоне роста доходов по банковским картам и страховому бизнесу.

🔸 Банк зарезервировал 33,8 млрд руб. под возможные кредитные потери, что почти в 2 раза меньше, чем годом ранее. Этот фактор, в совокупности с ростом операционных доходов, оказывает положительное влияние на чистую прибыль.

👨💼 «В апреле Группа ВТБ вновь показала сильные финансовые результаты, продолжающие отличную динамику 1 квартала», — прокомментировал финансовые результаты финансовый директор банка ВТБ Дмитрий Пьянов.

💼 Кредитный портфель вырос на 3,4% до 13,6 трлн рублей, благодаря росту потребительского кредитования. Драйвером роста по-прежнему выступает ипотека.

( Читать дальше )

Фосагро: растёт, как на удобрениях!

- 23 мая 2021, 15:41

- |

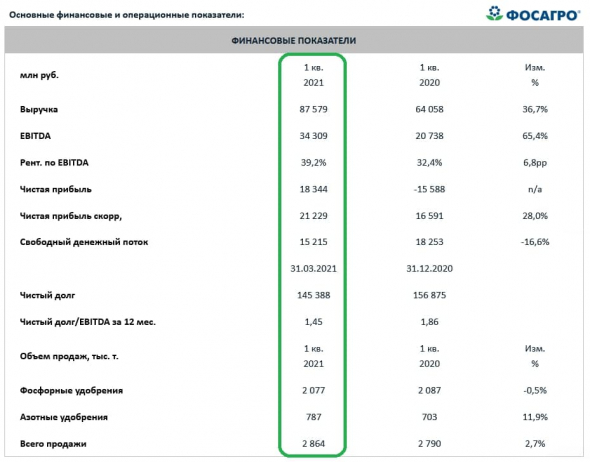

🧮 Фосагро представила финансовую отчётность за 1 кв. 2021 года:

В последние годы писать об этой замечательной компании – одно удовольствие, поэтому на выходных, в хорошем настроении, самое время браться за перо и вместе с вами пробежаться по финансовым результатам, которые оказались ожидаемо сильными.

📈 На фоне роста продаж удобрений по сравнению с прошлым годом, ослабления курса рубля по отношению к доллару, а также заметного улучшения ценовой конъюнктуры на мировом рынке удобрений, выручка Фосагро убедительно подскочила более чем на треть в годовом выражении, составив 87,6 млрд рублей.

📈 Ещё более стремительно прибавил показатель EBITDA – на 65,4% до 34,3 млрд рублей, а рентабельность при этом увеличилась почти до 40%, что является для компании 5-летним максимумом и убедительно указывает на прочное финансовое положение компании и высокую конкурентоспособность. Что касается скорректированной чистой прибыли, 50% от которой согласно дивидендного устава являются нижним порогом выплат, то она составила 21,2 млрд рублей (286 млн долларов США), что на 28,0% выше по сравнению с 1 кварталом 2020 года.

( Читать дальше )

Мосэнерго, ОГК-2 и ТГК-1 отчитались за 1 кв. 2021 года. Подведём итоги.

- 20 мая 2021, 16:01

- |

🧮 Три публичные дочки ГЭХа (Мосэнерго, ОГК-2 и ТГК-1) дружно отчитались по МСФО за 1 кв. 2021 года.

Результаты деятельности этих компаний в 1 кв. 2021 года, а также их производственные показатели, я не так давно подробно анализировал в рамках серии постов, приуроченных к публикации бухгалтерских отчётностей по РСБУ. Не вижу большого смысла повторяться, поэтому для тех, кто хочет восстановить в памяти основные моменты и мои мысли на этот счёт, рекомендую перечитать вот эти майские посты в моём телеграм-канале, совершенно не утратившие актуальность за минувшие две недели:

Мосэнерго

ТГК-1

ОГК-2

📊 Ну а в рамках данного поста, чтобы не перегружать вас в четверг утром массивами цифр и сложных рассуждений, я лишь ограничусь сравнительной таблицей с финансовыми результатами по МСФО по трём представленным компаниям:

( Читать дальше )

Юнипро: первый рост дивидендов за последние четыре года

- 06 мая 2021, 14:50

- |

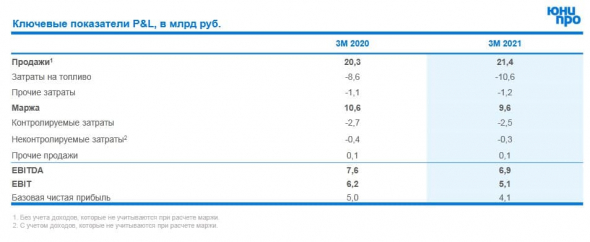

🧮 Юнипро сегодня отчиталась по МСФО за 1 кв. 2021 года, актуализировала планы по запуску третьего энергоблока Берёзовской ГРЭС, а также сообщила о дивидендных новостях.

📈 По сравнению с аналогичным периодом прошлого года, выручка компании в отчётном периоде выросла на 5,3% до 21,5 млрд рублей, на фоне восстановления экономики от последствий COVID-19, влияния холодной зимы, а также роста цен на рынке РСВ.

📉 Однако на фоне окончания действия договоров ДПМ в отношении энергоблоков ПГУ Шатурской и Яйвинской ГРЭС (с января 2021 года) и их замещением менее маржинальными договорами о предоставлении мощности по тарифам КОМ, показатель EBITDA в итоге не досчитался 10,1% (г/г) и довольствовался результатом 6,88 млрд рублей, а чистая прибыль и вовсе сократилась на 15,3% до 4,04 млрд. Правда, в самое ближайшее время снижение эти выпшавших ДПМ-доходов должно быть компенсировано маржинальной выручкой от энергоблока №3 Берёзовской ГРЭС, о котором ещё пойдёт речь ниже.

( Читать дальше )

НОВАТЭК: в высоких мультипликаторах заложен запуск "Арктик СПГ-2"

- 30 апреля 2021, 23:55

- |

🧮 НОВАТЭК представил свои финансовые результаты за 1 кв. 2021 год:

📈 Выручка компании с января по март увеличилась на 32,5% (/г) до 244,5 млрд рублей, в первую очередь благодаря росту цен на углеводороды и увеличению добычи природного газа.

Если в прошлом году мир был напуган пандемией COVID-19 и цены на энергоносители продемонстрировали крутое пике, то в этом году холодная зима во многих странах мира способствовала стремительному росту цен на голубое топливо.

🕳 Добыча газа увеличилась на 5,6% (г/г) до 20,2 млрд кубометров. Основным фактором роста стало увеличение добычи на Северо-Русском блоке в результате начала эксплуатации газоконденсатных залежей, что позволило компенсировать падение добычи на зрелых месторождениях.

Объем реализации газа вырос на 3,6% (г/г) до 21,4 млрд кубометров, благодаря росту продаж на внутреннем рынке. На внешнем рынке реализация СПГ сократилась почти на четверть, поскольку менеджмент принял решение сократить объём продаж на спот-рынке и сфокусировался на долгосрочных контрактах.

( Читать дальше )

Сегодня отчеты МСФО просто ЗАШКАЛИВАЮТ!🙆♂️ Напоминаю про наш конкурс🔥

- 29 апреля 2021, 11:08

- |

Ну а сегодня у нас ШКВАЛ ОТЧЕТОВ, давно такого не было! Поэтому напоминаю про конкурс отчетов! Условия конкурса тут.

Если коротко, то:

👉читаем отчет который сегодня вышел

👉бежим сегодня на один из форумов и комментируем его:

✅Сбер: https://smart-lab.ru/chat/?x=1900

✅Газпром: https://smart-lab.ru/chat/?x=1888

✅Детский мир: https://smart-lab.ru/chat/?x=2286

✅MAIL.ru Group https://smart-lab.ru/chat/?x=1943

✅Бест Эффортс Банк: https://smart-lab.ru/chat/?x=2267

✅VEON https://smart-lab.ru/chat/?x=1930

(все эти компании сегодня опубликовали финансовые отчеты МСФО утром)

👉получаем за каждый отчет приз 750 рублей или 250 рублей, если сможете занять 1 или 2 место

Кто не умеет писать, можете просто почитать на нашем форуме что пишут другие люди по вышедшим отчетам. Это тоже полезно!

Прибыль Сбербанка в 1 квартале выросла в 2,5 раза и составила 304,5 млрд рублей

- 29 апреля 2021, 10:40

- |

👉Прибыль на акцию 14,2 рубля

👉RoE=24,3%, RoA=3,3%

Финансовый директор Александра Бурико отметила:

В 1 квартале 2021 года динамика бизнеса складывалась существенно лучше ожиданий: Сбер нарастил розничный кредитный портфель до 9,7 трлн рублей, транзакционный бизнес вырос относительно высокой базы прошлого года, выручка нефинансового бизнеса увеличилась в 4 раза. Кроме того, стабилизация качества кредитного портфеля позволила существенно сократить расходы на кредитный риск. В результате Сбер заработал 304,5 млрд рублей чистой прибыли за квартал. Улучшение клиентского опыта, расширение линейки цифровых услуг, а также интеграция разнообразных сервисов, ставшие возможными благодаря технологической трансформации, позволили нам преодолеть знаковую отметку в 100 млн активных розничных клиентов. Сильный старт 2021 года дает нам основание поднять прогноз по рентабельности капитала в текущем году до уровня более 20%

Пресс-релиз: https://www.sberbank.com/ru/investor-relations/ir/news/article?newsID=a0183c56-0256-4f91-85a1-fa43c4fd8f14&blockID=8®ionID=77&lang=ru&type=NEWS

Финансовый отчет Сбера: https://www.sberbank.com/common/img/uploaded/files/info/ifrs2021/01/otchet/1qifrs_public_312021ru.pdf

Презентация: https://www.sberbank.com/common/img/uploaded/files/info/ifrs2021/01/present/frs1q_312021_present_public_ru.pdf

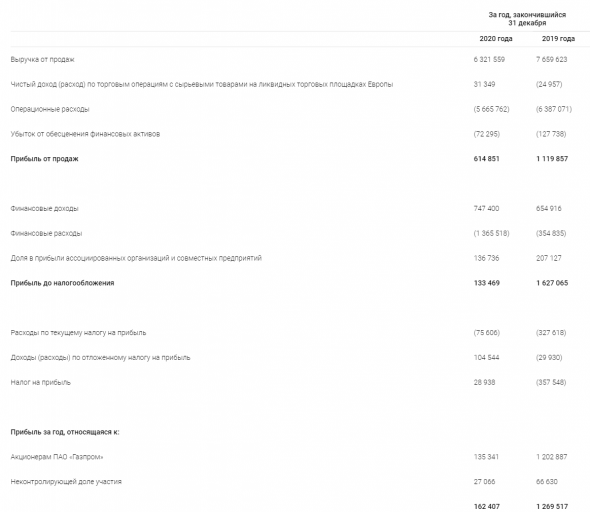

Прибыль Газпрома в 2020 году рухнула в 9 раз и составила 133 млрд рублей

- 29 апреля 2021, 10:20

- |

👉Прибыль сократилась в 9 раз

👉Выручка упала на 20%

👉Выручка от продаж в Европу -27%

👉Снижение средних цен в рублях на 24%

👉Снижение объемов поставок -6%

👉Средние цены в долларах -32%

Ссылка на финансовый отчет: https://www.gazprom.ru/f/posts/05/118974/gazprom-ifrs-2020-12mnth-ru.pdf

НЛМК: полёт нормальный!

- 22 апреля 2021, 23:56

- |

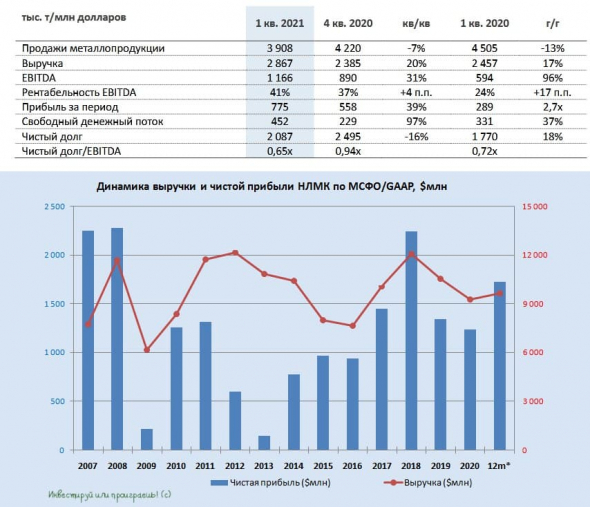

🧮 НЛМК первым из тройки российских сталеваров отчитался о своих производственных показателях за 1 кв. 2021 года, и почему-то последним решил порадовать нас финансовыми результатами по МСФО

Но от этого, надо признать, радость у акционеров компании вряд ли стала меньше: результаты оказались ожидаемо сильными.

✅ Выручка компании выросла на 20% (кв/кв) и 17% (г/г) до $2,87 млрд, благодаря ценовому ралли на рынке стали, уверенным операционным результатам и увеличению доли готовой продукции в структуре продаж.

✅ Показатель EBITDA также уверенно прибавил на 31% (кв/кв) и 96% (г/г), на фоне опережающего роста цен на сталь, по сравнению с сырьём. При этом рентабельность по EBITDA за минувшие три месяца прибавила ещё на 4 п.п., достигнув уже 41% (напомню, у ММК этот показатель 32%, у Северстали 52,4%).

✅ Свободный денежный поток (FCF), на который дружно ориентируются наши сталевары при распределении дивидендов, у НЛМК вырос в два раза по сравнению с прошлым кварталом и на 37% в годовом выражении, составив $452 млн, из-за одновременно растущей прибыли и сезонного снижения инвестиций (в соответствии с графиком реализации проектов).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал