SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Маржин колл

Проблема с Тиньков инвестициями. Что посоветуете?

- 19 марта 2021, 14:10

- |

Приветствую!

Прошу совета по проблеме.

Тиньков инвестиции принудительно продал мои контракты, когда доллар упал ниже 73 в понедельник (15.03) по ошибке. На момент продажи я был в глубоком минусе, но не было маржин колла.

Обратился в банк (обращение №5-6430523188113). Я лоялен к Тинькову. Писал что меня устроит обратная покупка по текущей цене. Ответили вчера в четверг. К чести Тинькова признали техническую ошибку и предложили компенсацию в 2100 руб. Сумма мизерная. Предполагаю, рассчитана из размера комиссии за такую сделку.

Отказался. Сумма потерь для меня значительная. Готов судиться или другие действия подскажете. Может кто что посоветует юриста с опытом или другие форумы за советом? Можно в личку.

Может отправить ссылку на этот пост в службу поддержки клиентов? Может ускорит что-то. Вроде бы Тиньков инвестиции позиционирует себя клиенто-ориентированный.

Спасибо за плюсы (поднятие этого поста) и все советы. Буду сообщать о развитии событий.

Всем всего наилучшего.

- комментировать

- Комментарии ( 15 )

В маржинальной позиции

- 27 февраля 2021, 14:20

- |

«В маржинальной позиции», карикатура Джеймса Монтгомери Флэгга от 15 ноября 1929 года.

Сколько есть у меня времени, чтобы закрыть позиции при маржин-колле?

- 07 февраля 2021, 14:11

- |

Смотрю на эту схему https://www.moex.com/s1578

Правильно ли я понимаю, что, если вечером в 19 часов возник маржин-колл, то у меня есть ГАРАНТИРОВАННОЕ БИРЖЕЙ время до 13-15 для закрытия позиций. Также с 14 до 18? И что значит — погашение рублевой задолженности с 19 до 20. А если не погасил, какие действия брокера? Почему тогда закрыли кучу народа 25 декабря 2018 года, хотя движение нефти длилось не больше часа? Почему им не дали самим закрыться? Уточняю, потому что торгую опционы, а там закрыть могут и по цене 200 000 рублей при цене опциона 200 рублей, так что при торговле опционами нарваться на маржин-колл равносильно самоубийству

Правильно ли я понимаю, что, если вечером в 19 часов возник маржин-колл, то у меня есть ГАРАНТИРОВАННОЕ БИРЖЕЙ время до 13-15 для закрытия позиций. Также с 14 до 18? И что значит — погашение рублевой задолженности с 19 до 20. А если не погасил, какие действия брокера? Почему тогда закрыли кучу народа 25 декабря 2018 года, хотя движение нефти длилось не больше часа? Почему им не дали самим закрыться? Уточняю, потому что торгую опционы, а там закрыть могут и по цене 200 000 рублей при цене опциона 200 рублей, так что при торговле опционами нарваться на маржин-колл равносильно самоубийству

Фондовый рынок вчера превратился в биткоин :)

- 26 января 2021, 12:50

- |

Вчера был обычный день для большинства американских акций, никаких серьезных новостей не было, волатильность на фондовых индексах вполне была нормальной.

🥩 Но на некоторых акциях вчера было просто мясо. Большое количество акций за один только день дали рост от +40% до 150%. Все это — результат ликвидации коротких позиций крупных фондов, которым пришлось закрыть свои шорты с большим убытком. Поговаривают, что совокупный убыток этих фондов составил 2,75 миллиарда долларов, некоторые из них скорее всего обанкротятся.

Так что не только криптовалюта умеет делать иксы за несколько дней :)

Технический анализ для инвесторов: записаться

Я в Instagram: перейти

Я на YouTube: перейти

Телеграм канал: почитать

Первый и последний маржинколл

- 21 января 2021, 22:39

- |

Чем запомнился маржинколл? Ощущением безысходности, тупости и пустоты.

Дело было в 1999-2000-х годах. Я тогда был еще ребенком. Торговал в штатах. Ходил в инет через модем:

Звук соединения помню до сих пор. Скорость 28 кбит. Никакого ютуба. Никакого смартлаба. Интернет был медленный, маленький и уютный. В него попадали только достаточно умные люди. Не то, что сейчас.

Короче… вдохновился ростом дот-комов и влез в него. Удвоил депо за пару недель. Включил режим Бога. На обвале усреднился на одно плечо. Депозит таял на глазах. И одним прекрасным утром брокер закрыл позу. Потерял докуя денег и утратил сон. Удалил нах все, что связано с трейдингом и даже выкинул модем в окно, чтобы больше не лазить в интернет и не читать всякое заманчивое говно про инвестиции и трейдинг. Конечно, потом купил новый. Но это была уже совсем другая история.

С тех пор рынок для меня — это развлечение и головоломка, а не способ обогащения. И вот что я вам скажу, друзья:

( Читать дальше )

Дело было в 1999-2000-х годах. Я тогда был еще ребенком. Торговал в штатах. Ходил в инет через модем:

Звук соединения помню до сих пор. Скорость 28 кбит. Никакого ютуба. Никакого смартлаба. Интернет был медленный, маленький и уютный. В него попадали только достаточно умные люди. Не то, что сейчас.

Короче… вдохновился ростом дот-комов и влез в него. Удвоил депо за пару недель. Включил режим Бога. На обвале усреднился на одно плечо. Депозит таял на глазах. И одним прекрасным утром брокер закрыл позу. Потерял докуя денег и утратил сон. Удалил нах все, что связано с трейдингом и даже выкинул модем в окно, чтобы больше не лазить в интернет и не читать всякое заманчивое говно про инвестиции и трейдинг. Конечно, потом купил новый. Но это была уже совсем другая история.

С тех пор рынок для меня — это развлечение и головоломка, а не способ обогащения. И вот что я вам скажу, друзья:

( Читать дальше )

СССУКа. Часть 5. Маржин-Колл - Трагедия или Подарок Судьбы? От почти 20-летнего Трейдера.

- 21 января 2021, 14:36

- |

Продолжаю на время отложенное бесплатное просвещение. Да-да, халява! Без телеграмов и прочих премудростев интерды продажной.

На этот раз моя маленькая зарисовочка. Бесплатная.

Дорогие Друзья! Многих Начинающих Спекулейторов, а также Уважаемых Маститых «Ывэсторофф», крайне пугает слово «маржин-колл». Им пугают даже столь уважаемые обозреватели околорынка, как некто долбанутый по голове старичок Гусаковский и иже с ним. А ссуть-то крайне проста. Вот и давайте на брудершафт. Написюкаем, то есть.

Я крайне часто слышу в Уважаемом Смарт-лабе — «будешь шортить или торговать с плечами — придёт Коля Моржов!» (тёзка мой). Он же дядя Коля. Он же — Margin Call. Кто это такой? Как его сожрать и не подавиться?

Для конкретизации общей картинки — напомню, что делает торговый трейдер. Ежедневно и с явным удовольствием.

Мой Любимый Проницательный Читатель радостно вскинет руку вверх. Как на уроке в школе. И снова угадает. Умничка!

( Читать дальше )

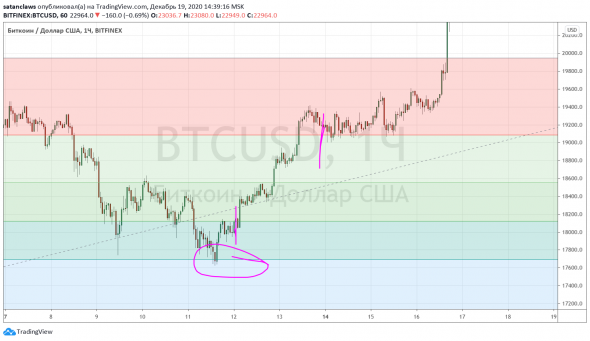

По битку — развязка уже близко

- 03 января 2021, 13:57

- |

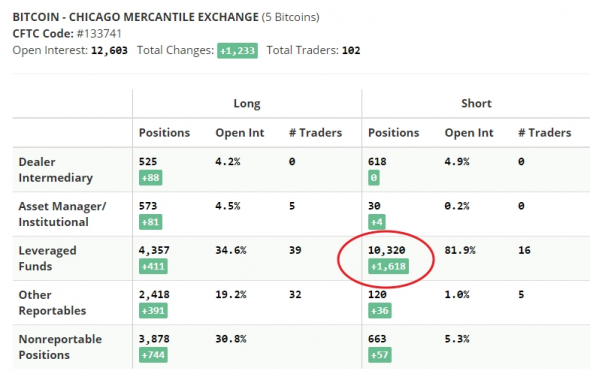

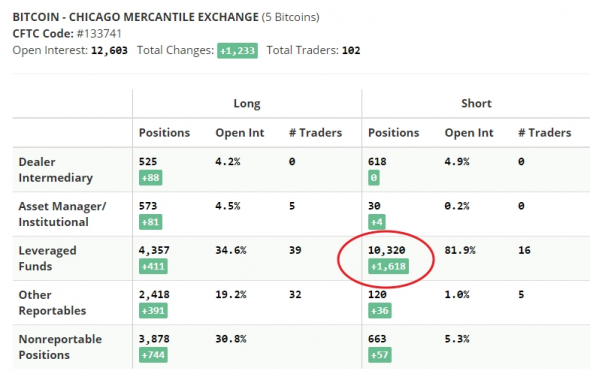

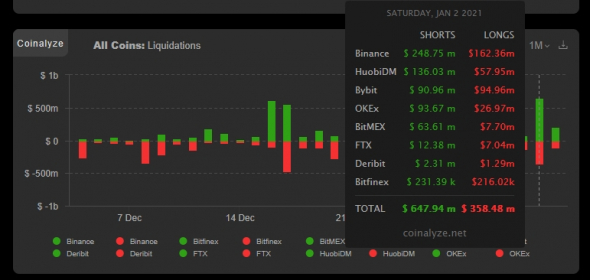

В ночь на 4 декабря в 2:00 МСК стартуют торги по биткоин-фьючерсам на СМЕ. Крупных участников из группы Leveraged Funds с шортами на 10 тыс. контрактов ждут стоп-торги, рост ГО и шквал маржин-коллов:

(Участники торгов биткоин-фьючерсами из группы Leveraged Funds набрали шортов на 10 тыс. контрактов.)

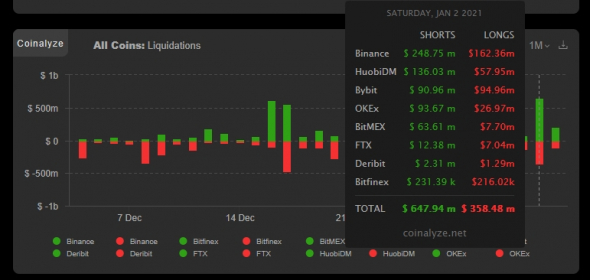

На деривативных криптобиржах, где выходных нет оные маржин-коллы уже идут полным ходом:

( Читать дальше )

(Участники торгов биткоин-фьючерсами из группы Leveraged Funds набрали шортов на 10 тыс. контрактов.)

На деривативных криптобиржах, где выходных нет оные маржин-коллы уже идут полным ходом:

( Читать дальше )

✏️Маржинальное кредитование брокера или Как не встретиться с Коляном. Часть II.

- 30 декабря 2020, 19:07

- |

✏️Маржинальное кредитование брокера. Часть II.

У большинства брокеров услуга маржинального кредитования и условия ее предоставления изначально присутствуют в стандартном договоре на брокерское обслуживание. Клиенты российских брокеров — физические лица — делятся на две категории: клиенты со стандартным уровнем риска (КСУР) и клиенты с повышенным уровнем риска (КПУР). Изначально все являются КСУР и таблицы со ставками рисками рассчитаны именно на них. Если ваш счет старше 180 дней, хотя бы в 5 из этих дней вы совершали сделки и оценка остатка денег и ценных бумаг на вашем брокерском счете превышает 600 000 Р, то вам может быть присвоен статус КПУР — клиента с повышенным уровнем риска. На практике это означает, что Вам дадут больше денег под залог активов. В нашем примере с Apple из первой части, это будет ставка риска примерно 0,23 вместо 0.42, т.е Вы получите не 58$, а 77$. Соответственно, при падении цены, Маржин-колл наступит раньше.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых — непростая задача при использовании непомерно высокого плеча. Прочитав всё это Вы можете подумать, что маржинальное кредитование это опасный и вредный инструмент для инвестора, особенно начинающего. НО это верно лишь отчасти. Давайте рассмотрим ПОЛЕЗНЫЕ моменты.

( Читать дальше )

У большинства брокеров услуга маржинального кредитования и условия ее предоставления изначально присутствуют в стандартном договоре на брокерское обслуживание. Клиенты российских брокеров — физические лица — делятся на две категории: клиенты со стандартным уровнем риска (КСУР) и клиенты с повышенным уровнем риска (КПУР). Изначально все являются КСУР и таблицы со ставками рисками рассчитаны именно на них. Если ваш счет старше 180 дней, хотя бы в 5 из этих дней вы совершали сделки и оценка остатка денег и ценных бумаг на вашем брокерском счете превышает 600 000 Р, то вам может быть присвоен статус КПУР — клиента с повышенным уровнем риска. На практике это означает, что Вам дадут больше денег под залог активов. В нашем примере с Apple из первой части, это будет ставка риска примерно 0,23 вместо 0.42, т.е Вы получите не 58$, а 77$. Соответственно, при падении цены, Маржин-колл наступит раньше.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых — непростая задача при использовании непомерно высокого плеча. Прочитав всё это Вы можете подумать, что маржинальное кредитование это опасный и вредный инструмент для инвестора, особенно начинающего. НО это верно лишь отчасти. Давайте рассмотрим ПОЛЕЗНЫЕ моменты.

( Читать дальше )

А что ТЫ знаешь о БОЛИ? Margin Call

- 03 декабря 2020, 09:57

- |

Навеяно вчерашней беседой в уютном чатике: www.teleg.run/stockgamblers

Дорогой друг, если ты сунулся на «базар», то скорее всего тебя ждет он. НИКОЛАЙ!

Немного пару слов о том, как он проходит. Чтобы ты был готов.

Сидишь ты такой… видишь тренд. Trend is your friend! На курсах за 100500 рублей тебя учили именно этому.

Ну и ты покупаешь РИ за 141090. А потом за каким-то бесом ты продаешь по 141020. Свеча, видимо, не такая была. На курсах за 100500 тебя, наверное, учили про нетакие свечи.

А ты же сидишь всеми плечами. И 70 пунктов превратились в 500. И это уже чуть-чуть больно. Чуть-чуть. По-настоящему больно будет потом. Подожди немного.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал