Маркет-Мейкинг

Стратегия «АПРИ против индекса» до сих пор наращивает плюс. И немного про маркет-мейкера

- 09 апреля 2025, 07:07

- |

Когда в Иволге предметно занялись маркет-мейкингом, мы руководствовались гипотезой, что создание ликвидности (прямая задача маркет-мейкера, оно же – привлечение ликвидности), должно положительно сказываться на котировках.

Гипотеза себя, в основном, оправдывает. Как это работает в облигациях – здесь: https://t.me/probonds/13786. Иволга на данный момент маркетирует 34 выпуска облигаций номинальной суммой 9,7 млрд р.

Есть у нас и 2 акции – ПАО АПРИ и ПАО МФК Займер. Где тоже появляются определенные успехи (хотя от маркет-мейкера, очевидно, зависит мало, много – от эмитента).

Под акции АПРИ у нас существует торговая стратегия, «лонг АПРИ против шорта Индекса». Которая уже девятый месяц накапливает плюс. С момента своего IPO в июле прошлого года акции АПРИ выросли почти на 40%, фьючерс на индекс МосБиржи упал более чем на 20%.

Состав портфеля давно не менялся, 55% активов – акции АПРИ, 45% — стоимость короткой позиции во фьючерсе на Индекс МосБиржи, ~38% активов – в РЕПО с ЦК (на денежном рынке).

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Зачем и какой нужен маркет-мейкинг? Эмитентам и инвесторам

- 20 марта 2025, 07:19

- |

Начнем с того, что в сложившейся практике маркет-мейкинг (ММ) – обычно навязанная услуга. В тех стандартах, которые сложились на рынке, он или не нужен, если речь о голубых фишках. Или от него нет толку, если речь о неликвиде (ВДО или небольшие IPO-акции).

Поскольку давно выученная маркет-мейкером задача – избегать сделок. Мало ли что! Поэтому в не самых расторгованных стаканах котировок, где ММ нужен и есть, мы можем видеть большую заявку на продажу, большую заявку на покупку, но обе – в безопасном отдалении от реальной цены сделок. Возможно, добавляет эстетики. Не пользы.

Но, вообще-то и по идее, ММ должен обеспечивать ликвидность. И значит – привлекать в бумагу новые деньги, делать облигацию или акцию более востребованными и – да-да – более дорогими.

Мы в Иволге, будучи маркет-мейкером, решили именно поторговать. Падение облигации или акции для нас – риск. В прошлом году рынок падал, риск мы собрали, и он оказался терпимым. И компенсировался при дальнейшем отскоке.

( Читать дальше )

Какие ВДО имеют маркет-мейкеров? Зачем нужен маркет-мейкинг? И кто нынче маркет-мейкеры?

- 05 мая 2024, 07:57

- |

У каких из высокодоходных облигаций есть маркет-мейкер, об этом в таблице. Список не длинный. Всего по итогам апреля маркетируемых выпусков набралось 54 штуки, на 18,2 млрд руб.

Цифры увеличиваются, но медленно. Иволга, как часто бывает в ВДО, на первой позиции (33% от числа выпусков, 41% от суммы). Всего же ММ ВДО занимаются 8 инвесткомпаний.

( Читать дальше )

Маркет-мейкинг придаст ВДО ликвидности и комфорта. Или как решить проблему: не получается купить / продать облигацию?

- 22 марта 2024, 07:15

- |

График лучшего спроса и лучшего предложения в облигациях МФК Лайм-Займ 02. До и после подключения маркет-мейкера

О важном неочевидном. Для фонового рынка вообще, но для ВДО в особенности.

Недавно мы опубликовали рэнкинг маркет-мейкеров в сегменте высокодоходных облигаций. А до этого добавили услугу маркет-мейкинга в обязательный пакет для эмитента при организации облигационного выпуска.

Маркет-мейкер – тот, кто обеспечивает ликвидность бумаги. Т.е. стоит своими котировками на покупку и продажу. В идеале, выступая ближайшим продавцом для инвесторов, желающих купить, и ближайшим покупателем для желающих продать.

Зачем нам (и главное – вам) маркет-мейкинг (ММ)? 3-5% от него в нашей выручке не ответят на вопрос.

Ответ на вопрос – в двух графиках. На обоих облигации одного и того же выпуска МФК Лайм-Займ. До и после подключения ММ (до и после вертикальной черты). Первый (выше) – график лучших котировок спроса и предложения, второй (ниже) – сделок. Видим, насколько графики «уплотнились» после появления маркет-мейкера. Купить и продать стало проще.

( Читать дальше )

Маркет-мейкер пошел в рост

- 16 ноября 2023, 11:01

- |

Эмитенты третьего эшелона всё чаще прибегают к услугам маркет-мейкеров — участников торгов, в чьи обязанности входит поддержание ликвидности и стабильности цен в «стакане». Маркет-мейкеры задействованы уже в каждом пятом выпуске высокодоходных облигаций. По мнению участников рынка, эта услуга будет востребована всё больше.

Тройственный союз

«Наличие маркет-мейкера в облигациях воспринимается инвесторами как ответственное отношение эмитента к своим выпускам. Для них это показатель того, что компания дорожит своей репутацией на фондовом рынке», — рассказали Boomin в пресс-службе Московской биржи, подчеркнув, что заинтересованы в развитии маркет-мейкинга. По федеральному закону 325-ФЗ «Об организованных торгах», биржа выступает одной из сторон в договорах о маркет-мейкинге наряду с эмитентом и участником торгов.

По данным Московской биржи, спрос на услуги маркет-мейкеров — инвестиционных компаний, обеспечивающих спрос и предложения на ценные бумаги на вторичном рынке, то есть ликвидность, а также ценовую стабильность и объем торгов, — в третьем эшелоне (кредитные рейтинги в диапазоне от NR до ВВВ+) от года растет.

( Читать дальше )

ПОЧЕМУ ПОКУПКУ VIRTU НЕЛЬЗЯ ОТКЛАДЫВАТЬ

- 16 декабря 2020, 15:54

- |

Разговор с командой был очень простым (по поводу тактики). Я говорил: «При каждом удобном случае пасуйте мяч Джорджу» — Мэтт Басби, шотландский футболист и тренер (1909–1994).

VIRTU FINANCIAL, INC. (тикер на spb: VIRT) — маркет-мейкер на рынке капитала. Предоставляет клиентам, в более чем пятидесяти странах, электронную платформу для торговли различными классами финансовых активов, а именно- торговля глобальными акциями, иностранной валютой, облигациями, фьючерсами и опционами.

( Читать дальше )

Арбитраж на крипте или сколько стоит баг в коде

- 08 сентября 2020, 00:07

- |

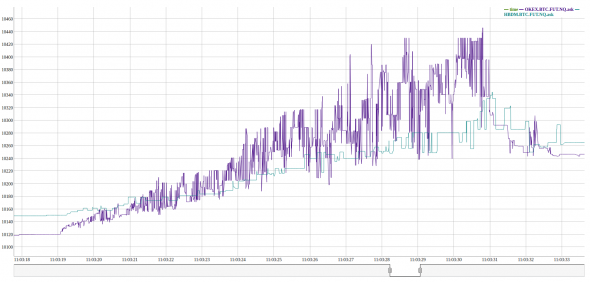

Вашему вниманию предлагается интересная ситуация, сложившаяся сегодня на фьючерсе BTCUSD1225 на бирже OKEx:

Фиолетовая линия — best ask на бирже OKEx.

Голубая линия — best ask такого же фьючерса, но на бирже Huobi.

И на минутном таймфрейме:

( Читать дальше )

Даёшь ликвидность в недельные опционы СБЕРА!

- 14 мая 2020, 12:11

- |

Вчера 13 мая 2020 года Московская Биржа дала возможность торговать недельные опционы на фьючерсы Сбербанка и Газпрома. Но пригласить маркет-мейкеров забыла. Придется, как всегда, участникам рынка самым заниматься котированием за свой счет?

Технически это не сложно. Кроме большой нагрузки на инфраструктуру, затрат ГО и гигантского размера ежемесячного брокерского отчета никаких проблем нет. В общем, добро пожаловать. "Налетай-навались!" и "кто попросит меньше?".

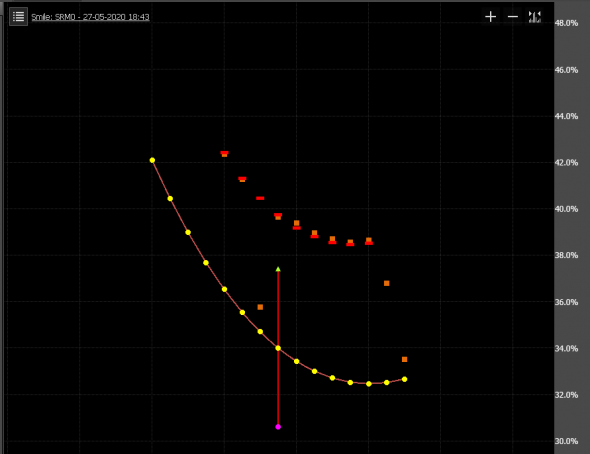

ПС Специально для уважаемого 3Qu прошу обратить внимание на форму улыбки:

в мире Блека-Шолза она должна быть строго горизонтальной прямой линией.

В Сберофьюче новый маркетос, не?))

- 11 апреля 2017, 19:32

- |

Есть подозрения на нового институционала естественно не без мейкерских страт)), ну или на обновление старого функционала, расширение лимитов там.

З.Ы. (upd)

Из биржевой инфы видно, что Реник стал котировать с какими-то изменениями, но в марте.

Еще одно тестирование алгоритма Маркет Мэйкера

- 10 июля 2015, 09:42

- |

Продолжая тему тестирования алгоритма Маркет Мэйкера, поделюсь своими результатами и мыслями по его работе:

1. Основной режим работы алгоритма — это маркетмэйкинг (он же арбитраж ликвидности, он же торговля спредом). И конечно же, прибыльность этой стратегии сильно зависит от рыночных условий, скорости получения данных и работы системы исполнения. Средняя прибыль на сделку даже и при идеальном исполнении не будет превышать значение спреда (2-5 пунктов по Si в среднем). А в период сильной волатильности, когда стакан бросает из стороны в сторону на 10-30 пунктов, несмотря на большое количество положительных сделок ( около 70%), алгоритм становится убыточным. В основном из-за комиссий, конечно.

2. Да, математические формулы сильно ограничили многих желание понять, как устроен алгоритм. Но на самом деле, если вдумчиво посмотреть картинки (карты политик), получается все ясно и просто. А будет еще проще, если посмотреть картинки графиков из других статей, лежащих в основе алгоритма (например Guilbaud, Fabien, and Huyen Pham, 2013, Optimal high-frequency trading with limit and market orders). Забудем на минутку про дисбаланс бид/акс объемов и построим карту политик для открытой позиции при разных значениях спреда:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал