Межрыночный анализ

Нужно ли публиковать еженедельный обзор межрыночного анализа?

- 31 июля 2020, 13:35

- |

Всем привет!

Благодарен участникам данного сообщества за оценку предыдущих постов, один топик возглавляет топ «Польза», другой оказался в списке самых обсуждаемых.

Поступают вопросы в личку, на что обращаю внимание для определения инвест идей, как провожу анализ, чем руководствуюсь и т.п.

Скажу так, что первоначально для меня важно определить основную тенденцию по категории RISK OFF / RISK ON, и в этом мне помогает межрыночный анализ.

Созрела мысль, на постоянной основе вести здесь еженедельную рубрику по межрыночному анализу, с пояснениями и выводами.

Если вам это интересно, поддержите, поставив + и подписавшись на мой телеграм канал

Всем удачи!

- комментировать

- Комментарии ( 2 )

Финансовые рынки под покровом межрыночного анализа.

- 28 января 2020, 19:33

- |

Технический анализ, воспринимается сегодня как некой инструмент, с помощью которого можно создать вечный двигатель — некий алгоритм, который устойчиво и год от года штампует деньги. Однако, рынки изменчивы и неповторимы, что создает сложности для устаревших алгоритмов. Рынок как книга, которая каждый раз открывает перед нами все новые и новые страницы.

Однако, есть общее у всех рынков — это некий алгоритм прочтения, грамматика, позволяющая понять и сделать полезные выводы. К грамматической основе финансового рынка как раз и относится технический анализ. При его помощи можно изучить рынки капитала, которые воздействуют друг на друга, понять то, какие изменения должны произойти на них, чтобы принимать решение в зависящих от них финансовых активах.

( Читать дальше )

US INDEX (DXy) - объёмный анализ балансов, уровней поддержек и сопротивлений 30.08.2018

- 30 августа 2018, 18:55

- |

Всем Трейдерам и пользователям Смартлаба привет!

Представляем Вашему вниманию, один из самых важных индексов, мирового барометра по измерению ликвидности грина и его отношению к тем или иным финансовым инструментам.

У каждой Тенгри на рабочем пространстве, именно DX занимает базовое место в исследованиях межрыночных механизмов и именно ему отдается пристальное внимание, перед совершением тех или иных второстепенных анализов и спекулятивных манипуляций на разных рынках.

( Читать дальше )

US INDEX (DXy) - объёмный анализ балансов, уровней поддержек и сопротивлений 08.08.2018

- 08 августа 2018, 18:18

- |

Всем Трейдерам и пользователям Смартлаба привет!

Представляем Вашему вниманию, один из самых важных индексов, мирового барометра по измерению ликвидности грина и его отношению к тем или иным финансовым инструментам. У каждой Тенгри на рабочем пространстве, именно DX занимает базовое место в исследованиях межрыночных механизмов и именно ему отдается пристальное внимание, перед совершением тех или иных второстепенных анализов и спекулятивных манипуляций на разных рынках.

Уверены, что для многих спецов волновой теории, теханализа, фундаментальной и объёмной аналитики, всегда важны балансы и уровни с количественным значением проторгованных контрактов и времени крупных трейдов на тех или иных ценовых уровнях с биржи СМЕ.

Приятного просмотра.

( Читать дальше )

Парный трейдинг и межрыночный анализ

- 28 февраля 2018, 19:55

- |

Всем добрый вечер. В трейдинге, я можно сказать новичек, но вот недавно открыла для себя довольно интересный инструмент анализа – называется межрыночным. Также соответственно увлеклась парным трейдингом - благо и на смартлабе были такие замечательные статьи, как https://smart-lab.ru/blog/445926.php. С помощью которых даже удалось заработать.

Иногда впрочем, открываю и направленные позиции, также используя межрыночные взаимосвязи. Например, в последние дни довольно сильно смотрелся российский рынок и в частности индекс РТС. Особенно если брать его в связке с другими развивающимися рынками и в частности индеком MSCI Em.

Если просто нанести один график на другой – тут невооруженным глазом видно дивергенции между активами. Наш рынок смог обновить максимум, а msci нет. Поэтому у меня сложилось впечатление, что такой пробой вполне мог быть ложным и я еще накануне открыла шорт по индексу РТС – сейчас сижу/держу. Жду первых целей в районе 1275.

( Читать дальше )

Доходность ETF'ов - кто правильно считает - Tradingview или Stockcharts?

- 15 августа 2017, 18:14

- |

На графиках почему-то доходность 103% и 86%. Я построил эти графики в терминале Tradingview, установил процентную шкалу и у меня получилось 63% и 38% примерно за тот же период: https://ru.tradingview.com/chart/8nM29Koy/

Правильно ли я понимаю, что SPY и TLT платят дивиденды и за счет этого доходность ETF получается выше, чем его реальное приращение?

В таком случае надо узнать, есть ли у Tradingview функция подсчета суммарного return по акции за период, как это сделано у stockschrts.

p.s. Главный вывод у Сергея Григоряна заключается в том, что если у SPY и TLT доходности примерно равны за 10 лет, то у развивающихся рынков доходность фонды за 10 лет почти нулевая, а доходность облигаций +80%. Тем самым очень велико расхождение между двумя этими классами активов. Сергей пишет следующее:

Этот разрыв, мне кажется, представляет собой хорошую долгосрочную возможность в части аллокации активов. А именно, перевес акций ЕМ и Европы за счет недовеса акций США. Облигации дороги и там, и там, поэтому их роль в портфелях сугубо балансирующая, не имеющая целью принести сверхдоходность

Межрыночный анализ. Посмотрим что происходит.

- 15 июня 2017, 18:45

- |

Чтобы загрузить свои межрыночные шаблоны, я захожу в Tradingview, и захожу в свои сохраненные шаблоны.

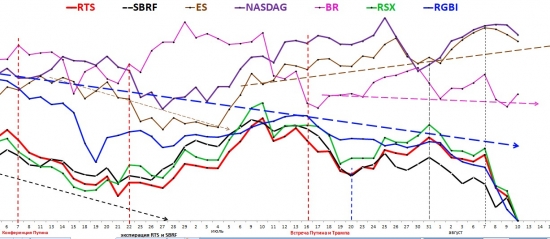

Первый мой шаблон, это относительный аппетит к российскому риску.

Отношение RSX/EEM показывает как российский индекс чувствует себя относительно развивающихся рынков:

Отношение RSX/EEM резко выросло после выборов в США. Сейчас оно вернулось на нормальный уровень 2015 года.

Аппетит к риску выраженный через JNK/TLT начал расходится с рублем до сегодняшнего дня. Эта дивергенция кстати могла дать опережающий сигнал на продажу рубля против доллара.

Обычно рубль растет когда растет аппетит к риску, и соответственно растет индекс мусорных облигаций против трежерей (JNK/TLT). Но этот индекс под давлением и он же кстати вошел в дивергенцию с SPX. Это может ничего не значить, но может и значить, так как считается что рынок облигаций с опережением все таки идет к рынку акций.

( Читать дальше )

Межрыночный анализ

- 12 июня 2017, 12:39

- |

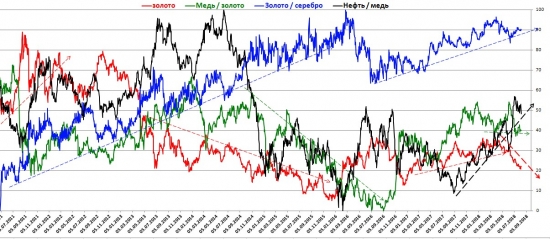

Межрыночный анализ — это область технического анализа, изучающая корреляцию между четырьмя основными классами активов — акциями, облигациями, товарами и валютами. Джон Мерфи в своей ставшей классической книге «Межрыночный анализ» (Intermarket Analysis, John Murphy) отмечает, что технические аналитики могут использовать эти взаимосвязи между разными рынками для определения стадий бизнес-циклов и улучшения качества своих прогнозов. Существует четкая взаимосвязь между акциями и облигациями, облигациями и товарами, а также товарами и долларом США. Знание этих взаимосвязей может помочь техническому аналитику определить стадию цикла инвестирования, выбрать наилучший сектор и избежать наиболее слабых секторов, что поможет ему получить регулярно увеличивать свой торговый счет.

Межрыночный анализ — это область технического анализа, изучающая корреляцию между четырьмя основными классами активов — акциями, облигациями, товарами и валютами. Джон Мерфи в своей ставшей классической книге «Межрыночный анализ» (Intermarket Analysis, John Murphy) отмечает, что технические аналитики могут использовать эти взаимосвязи между разными рынками для определения стадий бизнес-циклов и улучшения качества своих прогнозов. Существует четкая взаимосвязь между акциями и облигациями, облигациями и товарами, а также товарами и долларом США. Знание этих взаимосвязей может помочь техническому аналитику определить стадию цикла инвестирования, выбрать наилучший сектор и избежать наиболее слабых секторов, что поможет ему получить регулярно увеличивать свой торговый счет.

Инфляционные взаимосвязи

Взаимосвязи между рынками зависят от инфляционных и дефляционных сил. В условиях «нормального» инфляционного окружения, акции и облигации имеют положительную корреляцию. Это означает, что оба эти класса активов ходят в одном направлении. Мир находился в инфляционном окружении в период с 1970-х до конца 1990-х годов. Вот основные межрыночные взаимосвязи в условиях инфляционного окружения...

Читать дальше: https://utmagazine.ru/posts/20238-mezhrynochnyy-analiz?utm_source=smartlab_ut&utm_medium=open_link&utm_campaign=201708_soc_works&utm_content=open_link_smartlab_12062017

Рекомендуем:

( Читать дальше )

Стратегия ребалансировки портфеля, которая позволяет в долгосроке обгонять рынок

- 17 марта 2017, 14:34

- |

- В конце каждого месяца сравнивается доходность SPY — фонда, повторяющего динамику S&P500 и TLT — фонда, повторяющего динамику американских казначейских облигаций

- Доходности их берутся за последние три месяца

- Если доходность SPY>доходности TLT, держим его. Если меньше, продаем, покупаем TLT и держим TLT до тех пор пока SPY снова не обгонит

Индикатор конечно не такой умный, как контр-трейдеры, он дает сигнал лишь после того, как фондовый рынок уже начинает показывать слабость. И доход приносит он только на длинных временных таймфреймах… Но вот последние 7 месяцев по крайней мере он держал бы вас в акциях, а не в шортах по ним:))

Идею дал — дальше сами тестируйте

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал