Мировая экономика

Макро-сентимент в графиках | ChartPack #123 (08.05.2024)

- 08 мая 2024, 17:11

- |

Разное

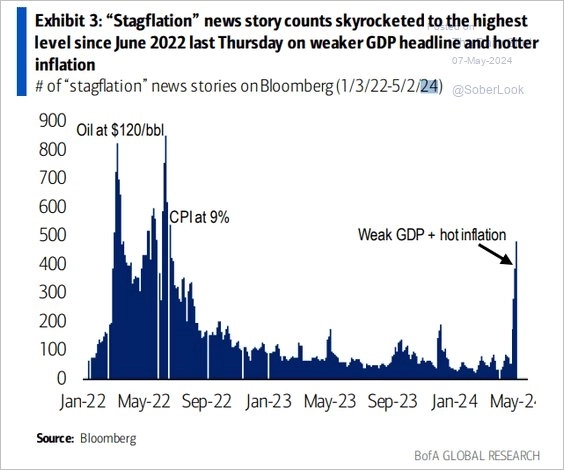

Опасения инвесторов по поводу стагфляции вернулись. Количество новостей о «стагфляции» резко возросло до самого высокого уровня с июня 2022 года из-за более слабого прогноза ВВП и более высокой инфляции:

В таблице лидеров доходности по итогам года сохраняются те же лидеры и отстающие (биткоин и длинные облигации), но золото поднялось на второе место. За длинными облигациями следуют другие чувствительные к ставкам активы, такие как TIPS и REITs:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Экспресс-обзор за апрель 2024 (часть1)

- 08 мая 2024, 11:23

- |

Данные за апрель от Росстата будут только 5 июня. В наш экспресс-обзор собраны показатели, которые по итогам апреля уже сейчас известны.

Что они говорят:

- Устойчивый рост российской экономики в марте уверенно продолжался.

- В частности, быстро растёт рынок легковых автомобилей. Рынок грузовиков падает второй месяц, но остаётся вблизи исторических максимумов.

- В мировой экономике тоже в целом всё в порядке, прежде всего за счёт стран БРИКС.

(все экспресс-обзоры здесь)

ДАЙДЖЕСТ

Мировая экономика

- Деловая активность в мировой промышленности апреле растёт. Уже третий месяц индекс в позитивной зоне (выше 50 пунктов), но недалеко (50,3) от граничного значения.

- Рост деловой активности в мировой экономике в целом (промышленность + услуги) продолжается 15-й месяц подряд, с февраля 2023 года.

- Продажи грузовиков китайскими производителями (экспорт + внутренний рынок) в апреле выросли на 4,7%. Рост с начала года +5%.

- Цены на нефть сорта Брент составили 88 долларов за баррель (+8%).

( Читать дальше )

Макро-сентимент в графиках | ChartPack #122 (06.05.2024)

- 06 мая 2024, 16:33

- |

Макро

Индекс деловой активности сферы услуг от ISM в США резко упал до 49,4 в апреле (консенсус 52, 51,4 ранее), отразив первое сокращение активности в секторе услуг с декабря 2022 года. Компонент новых заказов рос медленнее (52,2 против 54,4 в марте), а объем производства значительно сократился (50,9 против 57,4), что заставило компании сокращать рабочие места более быстрыми темпами (45,9 против 48,5), что ознаменовало третий период снижения занятости. В то же время цены резко выросли (59,2 против 53,4) на фоне повышения стоимости химикатов, металлов, топлива и продуктов питания, что свидетельствует о широком инфляционном давлении:

Рынок труда

Рынок труда продолжает пополняться новыми рабочими местами. Последние данные свидетельствуют о значительном замедлении темпов роста по сравнению с высокими темпами, наблюдавшимися в первом квартале. В апреле американские работодатели создали 175 тыс. рабочих мест (консенсус 240 тыс., 300 тыс. ранее). Это был 40-й месяц роста подряд:

( Читать дальше )

Макрообзор № 18 (2024)

- 05 мая 2024, 21:16

- |

Это обзор макроэкономических новостей за 18 неделю 2024 года.

Выделю три новости:

1. 📉 Падение ВВП в Германии ускорилось и длится уже четвёртый квартал.

2. 📈 Рынок легковых автомобилей в России вырос в апреле на 80%, а по итогам года может стать лучшим за 10 лет.

3. 🚛 Россия в 1 квартале продолжает оставаться первой в рейтинге европейских рынков грузовиков.

Ниже оглавление и краткий дайджест обзора. Затем подробности по каждому сюжету с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- Экономика Еврозоны продолжает стагнировать, рост в 1 квартале составил около +0,4%. Реальная денежная масса сжимается, но уже не так быстро, как раньше.

- Экономика Германии: в 1 квартале падение ВВП Германии ускорилось до - 0,9%. Это четвёртый квартал падения подряд. Падение реальной денежной массы продолжается с марта 2022 года.

- Британия: падение денежной массы замедляется. Реальная денежная масса в марте сжалась до -3,5%, к марту прошлого года. Падение РДМ продолжается с февраля 2022 года.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #121 (03.05.2024)

- 03 мая 2024, 14:05

- |

Макро

Краткое содержание майского заседания:

ФРС сохраняет ставку без изменений, объявлено о замедлении темпов сворачивания баланса, а возможность повышения ставки отклонена.

- ФРС сохраняет ставку без изменений в диапазоне 5,25~5,50%, ссылаясь на «отсутствие дальнейшего прогресса» в отношении инфляции и необходимость дождаться большей уверенности в том, что инфляция устойчиво движется к цели в 2%, чтобы снизить ставки.

- Пока нет опасений по поводу повышения ставок. На вопрос о перспективах повышения ставок Пауэлл ответил, что «маловероятно, что следующим шагом политики будет повышение ставки», и ФРС больше сосредоточена на том, как долго должна продолжаться ограничительная политика.

- Главным событием заседания стало то, что ФРС наконец-то объявила о замедлении сокращения баланса с июня.

- Министерство финансов неожиданно пересмотрело в сторону повышения оценки заимствований во 2/3 квартале и остатка наличности в TGA, оно также объявило о запуске программы выкупа с мая.

- Ожидается, что операции обратного выкупа обеспечат поддержку первичных дилеров ликвидностью на сумму $22,5 млрд в квартал (с возможностью увеличения до $30 млрд), что ослабит опасения рынка относительно перспектив рынка облигаций в 3 квартале в свете увеличения предложения облигаций.

( Читать дальше )

Социально-экономический кризис 2020

- 02 мая 2024, 11:15

- |

Экономический спад 2019 года

В течение 2019 года МВФ сообщил, что мировая экономика переживает «синхронное замедление», которое вступило в свои самые медленные темпы со времён Глобального финансового кризиса. На потребительском рынке появились «трещины», поскольку мировые рынки начали страдать от «резкого ухудшения» производственной активности. Считалось, что глобальный рост достиг своего пика в 2017 году, когда общий объём промышленного производства в мире начал неуклонно снижаться в начале 2018 года. МВФ обвинил «повышенную торговую и геополитическую напряжённость» в качестве основной причины замедления, сославшись на Brexit и Торговую войну между Китаем и Соединёнными Штатами в качестве основной причины замедления в 2019 году, в то время как другие экономисты обвиняли проблемы с ликвидностью.

Пониженные темпы также вызваны и резким ухудшением активности в обрабатывающей промышленности и мировой торговле в условиях, когда повышение тарифов и продолжительная неопределенность относительно торговой политики негативно сказываются на инвестициях и спросе на инвестиционные товары.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #120 (01.05.2024)

- 01 мая 2024, 14:57

- |

Макро

Индекс деловой активности в производственном секторе ФРС Далласа в апреле снизился до -14,5 с -14,4, что стало 24-м месячным снижением подряд:

Барометр деловой активности ФРС Чикаго упал до 37,9 в апреле (консенсус 45, 41,4 ранее), что стало пятым подряд месяцем сокращения и самым сильным падением с ноября 2022 года:

( Читать дальше )

Макрообзор № 17 (2024)

- 30 апреля 2024, 13:04

- |

Это обзор макроэкономических новостей за 17 неделю 2024 года.

Главное: как мы и ожидали, пересмотр прогнозов Российского ВВП вверх продолжился. Свои прогнозы повысили правительство (до +2,8%) и ЦБ (до +3%).

Напомню, что наш прогноз предполагает рост ВВП на 4,5%.

===

Ниже оглавление и краткий дайджест обзора. Затем подробности по каждому сюжету с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- Китай: рост реальной денежной массы замедляется как в номинальном, так и в реальном выражении.

- В США падение номинальной денежной массы почти прекратилось (-0,3%). Реальная денежная масса продолжает сжиматься (-4%).

- В США ВВП в 1 квартале 2024 года вырос на 2,9%, как и в 4 квартале прошлого года. Прогноз МВФ (+2,7% в 2024 году).

- Аргентина: ставка ЦБ снижается уже второй раз за месяц. Первое понижение было 11 апреля (70%). Сейчас ставка 60% годовых при инфляции 288%. Оценка: это грубая ошибка ЦБ Аргентины.

Экономика России

- Банк России сохранил ключевую ставку на уровне 16%. Пока ошибки 2015 и 2022 годов, то есть быстрого снижения ставки, ЦБ не допускает.

( Читать дальше )

Мировой кризис близко

- 30 апреля 2024, 12:37

- |

Зачем государство впихивает ипотеку под 6%

Каждому у кого есть паспорт РФ,

А еще есть сельская ипотека под 3%

Но около половины людей,

Берут её под 16%

Кто вы, люди

Вы хоть понимаете,

Что вы делаете 😂

Это говорит нам, о том,

Что никакой инфляции не будет, ее победят,

Но сделают это через кризис.

Как и в прошлое время,

Я говорю про 2000 и 2008

Нас всех погрузят в мировой кризис,

ТК растущую инфляцию,

Не побороть повышением ключевой ставки,

Мягкой посадки не будет, как никогда не было, в прошлом, очнитесь,

Они вынуждены будут, продавать активы с балансов, и резать экономику,

А еще

Государство, не стало бы раздавать кредиты,

Зная что в будущем будет гиперинфляция

А ипотечники, так и останутся, с обязательствами,

Выплачивать ежемесячно 40-50 тыс ипотеку,

за свою однушку,

Купленную за 10 млн.

А мы, выйдем в кеш, перед кризисом,

И на дне купим акции,

А на прибыль, будем скупать,

Залоговые квартиры

Макро-сентимент в графиках | ChartPack #119 (29.04.2024)

- 29 апреля 2024, 14:34

- |

Разное

Барометр IPO от Goldman Sachs, который измеряет, насколько благоприятна рыночная среда для IPO, находится на самом высоком уровне с февраля 2022 года:

Макро

Основной и базовый PCE (индексы расходов на личное потребление) в марте выросли на +0,3% м/м, в соответствии с ожиданиями. В годовом исчислении оба показателя оказались выше ожиданий — +2,7% (консенсус 2,6%) и +2,8% (консенсус +2,6%) соответственно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал