Мировая экономика

ФРС ДКП

- 04 августа 2016, 23:53

- |

Инфляция- это рост стоимости товаров. Раньше я думал, что для того что бы подержать экономику государство должно что то покупать и тем самым стимулировать спрос, но это путь к инфляции, фрс пошло по другому пути.

Но как показал опыт ФРС, государство должно лишь для начало проснспасировать производства товаров, что и сделало фрс, а теперь либо крах экономики, либо они запустят стимулы для потребителей, где наверно ставки по потребкредитам понизят, и экономика вырастет, при этом инфляция будет низкая, за счет регулирования весов спроса и предложения товаров. собственно так и начнется рост мирового ввп при низкой инфляции близкой к дефляции.

- комментировать

- Комментарии ( 4 )

Что ждёт мировую экономику

- 31 июля 2016, 19:11

- |

На днях американский фондовый индекс S&P 500 преодолел исторический максимум, и как ожидается, продолжит движение к новым вершинам. Прогноз по индексу сбывается довольно точно (теперь первая цель 2300, вторая 2400-2500). Также остаётся актуальным прогноз о мощном мировом кризисе, вместе с огромными падениями фондовых индексов и развалами банковских систем по всему миру. Пока же, мы будем наблюдать рассказы о преодоление кризиса, начале нового роста мировой экономики и т.д. На подходе к указанным целям, эти настроения будут только усиливаться.+

Данный анализ подтверждается не только волновой теорией, но и макроэкономикой. И если раньше, я совсем не уделял внимание данной «науке», то теперь покажу, что происходит и там. Данные взяты сhttp://www.shadowstats.com/.

( Читать дальше )

Состояние экономики США // ЧТо дальше?

- 04 июня 2016, 09:09

- |

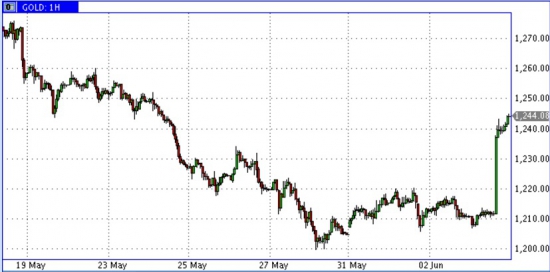

Кривая золота понижалась когда спекулянты и инвесторы выкупали бумаги компаний в преддверии сезона деловой активности. Когда те или иные компании могли улучшить свои позиции на рынке (вытеснить других), и принести прибыль инвесторам хоть в лонг, хоть в шорт позиции. Причем общий совокупный интерес в преддверии сезона обязательно тянет SP500 вверх: больше заказов, больше строек, больше туризма и новых проектов — сезон урожая уходит в доисторические времена, а современные праздники «начала мая» или «средины осени» подчеркивают значимость сезона деловой активности для человечества. Летний сезон один из самых решающих факторов. Нужны очень сильные разочарования что бы перед летом в Северном полушарии инвесторы совокупно понижали SP500 (другие индексы и биржи как мы знаем лишь слабая тень американских фондов и так или иначе следуют за торгами в Нью-Йорках, или незначительно колебают их). И обычно такие разочарования известны заранее, после подведения итогов предыдущих сезонов, понижения отрабатываются уже зимой, что мы и видели в начале 2016. Зимой всегда дно, но как кривая SP500 будет двигаться по ходу сезона 2016?! Вот в чем вопрос.

( Читать дальше )

Немножко ясности

- 20 мая 2016, 12:20

- |

Сценарий стресс-теста, проведенного S&P, предполагает резкое падение объемов инвестиций в китайскую экономику, в результате чего средние темпы прироста ВВП Китая в 2017–2020 годах сократятся до 3,4% в год, что почти вдвое меньше роста китайского ВВП в 2015 году (6,9%). Вслед за замедлением экономики Китая согласно сценарию стресс-теста S&P средняя цена нефти марки Brent в 2017–2020 годах упадет до $30 за баррель, причем в 2017-м стоимость барреля будет колебаться в районе $20. Со снижением цен столкнутся и другие сырьевые рынки, говорится в сообщении рейтингового агентства. Замедление роста вдвое отзовется также 25-процентной девальвацией юаня по отношению к основным мировым валютам. При таком сценарии сильнее всего пострадают суверенные рейтинги стран-экспортеров, в первую очередь России, Австралии и Бразилии: они сократятся не менее чем на одну позицию (в настоящее время им присвоены «мусорный» BB+ c негативным прогнозом, наивысший AAA и «мусорный» BB с негативным прогнозом соответственно). Как объясняет S&P, результаты стресс-теста подтвердили, что сектора и эмитенты, наиболее зависимые от Китая и сырья, будут и наиболее чувствительны к стрессовому сценарию. Особенно это касается эмитентов с низким рейтингом.

( Читать дальше )

ОЖИДАЕМЫЕ СОБЫТИЯ - - - 8 АПРЕЛЯ 2016

- 08 апреля 2016, 09:59

- |

Поделиться:

В РОССИИ

ВОСА Русагро (допэмиссия)

ВОСА Вымпелкома

Последний день для получения дивидендов по акциям GTL (0,042 руб. на акцию)

Заседание Совета директоров МТС (в том числе рекомендации по дивидендам)

Закрытие реестра Банка Санкт-Петербург для участия в ГОСА 26 мая 2016 г

Заседание Совета директоров МОЭСК (ГОСА)

Форум финансовой стабильности с участием первого заместителя председателя Банка России Ксении Юдаевой

Заседание расширенной коллегии Минэнерго России с участием министра энергетики Александра Новака

В МИРЕ

00:30 мск — США — Встреча действующего председателя ФРС Джанет Йеллен с бывшими, включая Б.Бернанке, А.Гринспена, П.Волкера

02:50 мск — Япония — Платежный баланс — февраль Прогноз: 2006 Предыдущее значение: 520,8

( Читать дальше )

Драги и Курода подарили американцам $500 млрд

- 25 марта 2016, 09:46

- |

www.finanz.ru/novosti/obligatsii/dragi-i-kuroda-podarili-amerikancam-$500-mlrd-1001118759

Рэп клип про мировую экономику

- 03 марта 2016, 18:34

- |

Пролистывая смарт — наткнулся на пост Дар Ветра об опционах

В них я нихрена не понимаю

Но вот один его комментарий заинтересовал

Речь шла о каком-то " Zeitgeist"

Порывшись в сети первым делом открыл лурк, где сказано — что это серия из 2 фильмов о всемирном заговоре

Но чтобы не утруждать себя их просмотром было предложено краткое изложение в виде Рэп клипа

PS: К просмотру рекомендую — вот это настоящее трейдерское СИРТАКИ !

Moody's: инструментов борьбы с кризисом не осталось

- 19 февраля 2016, 00:42

- |

http://www.vestifinance.ru/articles/67662

если кратко: в мире жопа. ее усугубляет Китай, своей девальвацией юаня, цель по которой 30%.

Максим Орешкин ждет обвал в США и кризис в Китае

- 01 февраля 2016, 09:24

- |

Замминистра финансов РФ Максим Орешкин дал интервью Коммерсант-Деньги. Вот короткие выжимки.

( Читать дальше )

Все только начинается или «бомбоубежищ нет»

- 16 января 2016, 23:56

- |

Статья Блумберг: http://www.bloomberg.com/news/articles/2016-01-15/is-it-over-yet-two-weeks-in-2016-feels-like-year-of-the-bear

Краткое резюме статьи:

— рынок вошел в красную зону и это не просто коррекция, а уже тренд

— падаем на фундаментальных факторах, на слабости мировой экономики, а не на новостях

— однако не все так плохо, есть и хорошая отчетность у американских компаний

— ждем еще отчетность, плюс данные по экономике

— многое покажут следующие неделя-две, остановится всеобщее падение на рынках или нет

— то что мы сейчас видим на всех рынках, это не самый худший вариант, и если пойдет ухудшение дальше, может быть на столько все плохо, что защитных активов не будет вообще (бомбоубежищ нет)

— первые ласточки уже видны: фонды потеряли более 21 триллиона долларов на нефти, Китае, американских акциях

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал