Мировой кризис

Экономика России все глубже интегрируется в мировую, покорены новые вершины…

- 07 февраля 2018, 16:01

- |

Доля российских предприятий, не готовых отказаться от закупок за рубежом технологий и сырья, за время санкционной войны не только не снизилась, но даже выросла, сообщает в февральском «Мониторинге» РАНХиГС.

Хуже всего обстоят дела с оборудованием, показала серия опросов, которую академия проводила в течение последних трех лет. Если в 2015-м году 30% предприятий выражали готовность сократить или полностью свернуть закупки за рубежом машин, станков и технологических решений, то к 2017-му таких осталось лишь 7%.

…. если в 2015-м году 62% российских предприятий признали невозможность прекратить закупки за рубежом из-за того, что в России в принципе не производится нужная им продукция, то в 2017-м их доля выросла до 69%.

Процесс интеграции сформировал уверенный долгосрочный тренд, что хорошо видно на графике:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Чем закончится безумие фондового рынка США

- 16 января 2018, 18:16

- |

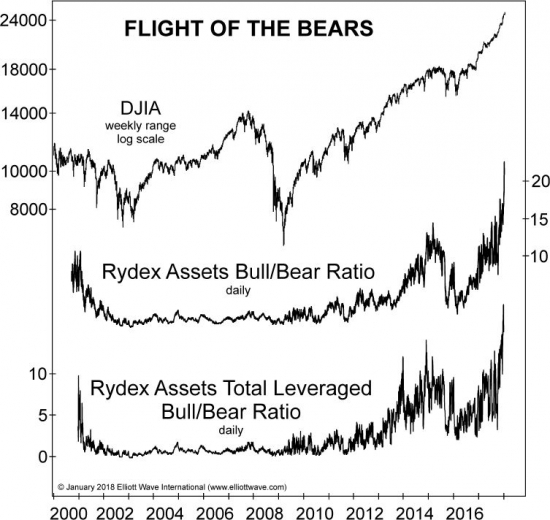

Чем выше растём, чем больше эйфория — тем больнее падать. Мы возвращаемся к нашему обзору: S&P 500.Начало мирового кризиса может быть ближе чем ожидалось . И хоть мы продолжаем рассматривать сценарий коррекций и ещё одного максимума, такое поведение толпы оставляет всё меньше шансов на «более мягкий вариант». Подождем, посмотрим, зрелище будет интересное.

Более подробно:ELLIOTWAVE.ORG

S&P 500 в 2018 году. Обвал неизбежен.

- 09 января 2018, 18:12

- |

Прошедший 2017-ый год был очень благоприятным для индекса. Восходящее движение шло без серьёзных коррекций перевыполнив наш прогноз. Этот год начинается на рекордно оптимистичных настроениях: достигнут сентимент 95% быков , что является рекордом за последние 11.5 лет. Конечно же данные настроения придётся отрабатывать, поэтому в ближайший год видим два основных сценария. Они предполагают снижение, только расходятся в дальнейшем движении после него.

Данную коррекцию мы ожидали всю вторую половину года с уровней где теперь iii (кружок), однако индекс не проходил уровней подтверждения этого сценария, как и волновая структура не сигнализировала об этом, что заставляло нас пересматривать прогноз к более высоким уровням роста.

2. Начало обвала

( Читать дальше )

Весь мировой долг на одном рисунке

- 29 октября 2017, 16:23

- |

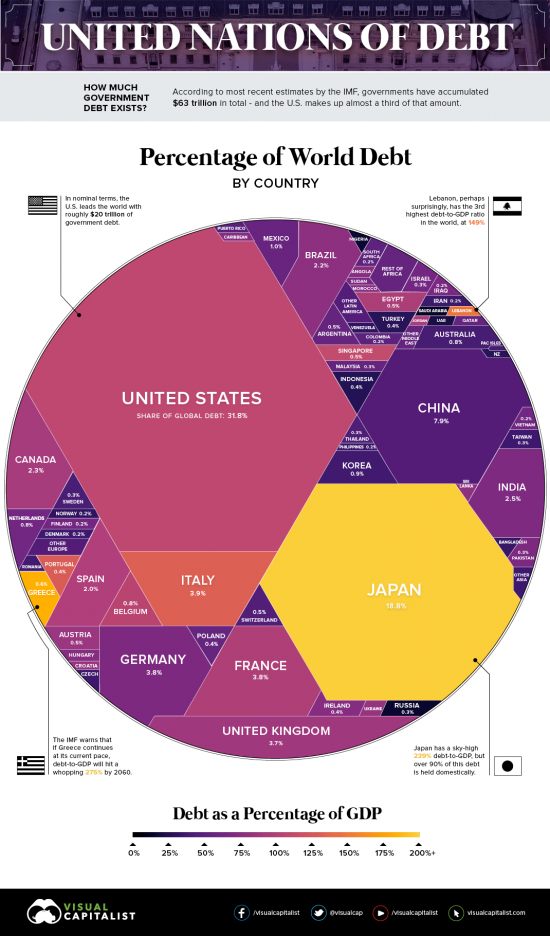

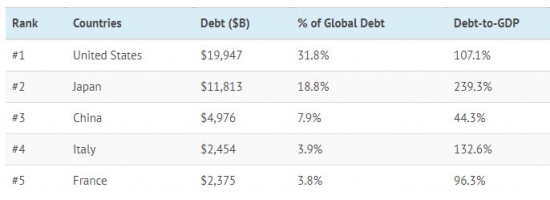

С ZeroHedge. «Если вы соберете воедино долги всех государств на планете их суммарная величина составит невообразимые $63 трлн…»:

Темные цвета выделяют страны с низким соотношением долг/ВВП, а светлые желто-красные с большим. Особенно на фоне остальных стран выделяется Япония с долей своего долга в 18,8% от мирового и соотношением долг/ВВП свыше 200%. Ниже ТОП-5 стран по размеру своего долга (суммарно их долги составляют 2/3 от общемировой величины):

( Читать дальше )

Что-то странное происходит с волатильностью индекса Dow Jones

- 23 октября 2017, 23:54

- |

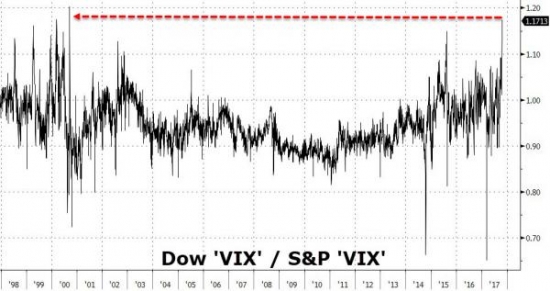

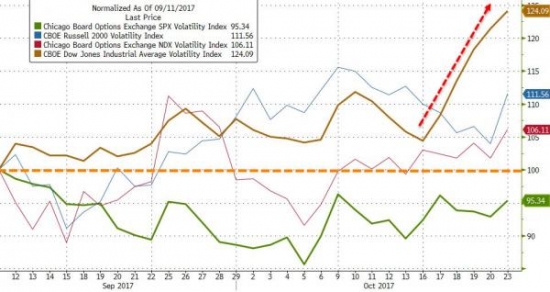

Интересное наблюдение от ZeroHedge. Соотношение индексов волатильности VIX для Dow и SP500 достигло исторического максимума за 17 лет (подобное наблюдалось в конце 2000 года).

Индекс волатильности Dow начал активно расти с середины октября (пунктирная красная стрелка на диаграмме).

( Читать дальше )

S&P 500. Последняя коррекция перед обвалом

- 11 октября 2017, 18:35

- |

Среднесрочный график выглядит таким образом, ожидаем коррекцию в район четверки предыдущей размерности (черными уровнями) . После состоится завершающее движение перед обвалом к 666 , о котором также не раз говорилось.

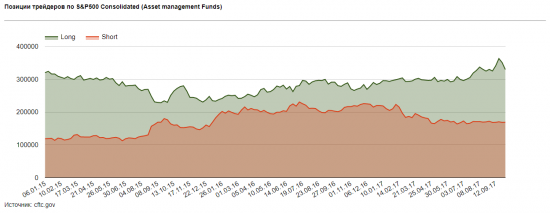

Перекупленности индекса соответствуют настроения инвесторов.

( Читать дальше )

Быть или не быть мировому кризизу?

- 10 августа 2017, 12:35

- |

Попробуем разобраться в этом вопросе.

Сначала начнём с разбора мировой экономики на июнь 2017:

В своем последнем докладе об экономических перспективах Организация экономического сотрудничества и развития сотрудничества (ОЭСР) прогнозирует ускоренный рост мировой экономики на период 2017-2018 годов, заявляя, что «необходимы более активные усилия для обеспечения более широкого распространения выгод от роста и глобализации».

( Читать дальше )

Два итальянских банка грохнулись в пятницу

- 25 июня 2017, 13:31

- |

ЕЦБ остановил деятельность Veneto Banca and Banca Popolare di Vicenza. Два банка в северо-восточной Италии давно превратились в зомби-организации в рамках продолжающегося банковского кризиса в этой стране. Их активы составляют в сумме €60 млрд и большая их часть токсичная, таким образом никто не хотел связываться со спасением этих организаций. Ранее, банки уже проходили через процедуру бейлаута, однако этого оказалось недостаточно. Это первая ликвидация банков в Италии проходящая по механизму принятой ЕЦБ Single Resolution Mechanism Regulation.

Комиссия ЕЦБ по банковскому надзору проводила мониторинг этих организаций начиная с 2014 года, после выявления у них недостаточности капитала. Оба банка отчаянно боролись с высоким уровнем низкокачественных кредитов и дающими сбой бизнес-моделями. В 2016 году созданный правительством Италии “bad bank” (созданный для аккумуляции плохих активов со всей банковской системы Италии) инвестировал €3.5 млрд в эти организации, однако их положение продолжило ухудшаться. Разработанные банками бизнес планы, направленные на исправление ситуации с хронической недостаточностью капитала, не были одобрены ЕЦБ.

( Читать дальше )

Еще один предвестник надвигающихся больших потрясений

- 22 июня 2017, 23:13

- |

Одна из важнейших задач современных финансовых регуляторов — поддержка уверенности потребителей, так как это поддерживает потребительские расходы, которые являются основным локомотивом роста в развитых экономиках. Однако, начиная с 2014 года корреляция между этими двумя показателями оказалась нарушенной.

Как отмечает ОЭСР:

В ряде стран, восстановление индекса потребительского доверия оказалось более значительным, чем индикаторов, оценивающих реальную активность бизнеса. Это порождает вопросы о достоверности этого показателя для оценки будущей экономической активности. В то время как индикатор уверенности бизнеса сохраняет свою прогностическую ценность при оценке будущей динамики глобального промышленного производства, индекс потребительского доверия показывает значительную раскорреляцию с ростом глобальных розничных расходов. Необходимо с осторожностью трактовать изменения этого индикатора при оценке будущей реальной динамики розничных расходов и доходов. Этот разрыв сохранился и в 2017 году, особенно в странах с развитой экономикой, в которых значительный рост потребительской уверенности не соответствовал умеренной динамике розничных продаж.

( Читать дальше )

Спекулятивные покупки евро на максимуме за 6 лет на фоне надвигающегося экономического шторма

- 21 июня 2017, 22:58

- |

На прошедшей неделе инвесторы вложили $871 млн. в ETF Vanguard FTSE Europe (крупнейший ПИФ европейского фондового рынка) доведя двухнедельный входящий поток инвестиций в него до максимума за всю историю фонда.

Оптимизм инвесторов значительно возрос на фоне победы партии Макрона на парламентских выборах во Франции и успешной сделки Греции с кредиторами. К 13 июня суммарная позиция хедж фондов по евро вышла в плюс впервые за три последних года. Общая спекулятивная позиция по фьючерсам на евро находится в зоне покупок на уровнях 6 летней давности (и это все сопровождается растущими ставками ФРС!).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал