Мультипликаторы

INTEL

- 14 августа 2020, 15:56

- |

Intel

американская корпорация, производитель микропроцессоров оборудования для персональных компьютеров, компьютерных систем и средств связи.

Показатели

P/E- 8.87х отрасль-38,35x

P/S-2,6x отрасль-4,4x

P/B-2,5x отрасль-4,05x

Операционная маржа-32,9% отрасль-21,73%x

Доход на акцию-18,15 отрасль-12,3

Балансовая стоимость на акцию- 19,28

Компания стабильно платит дивиденды последние 20 лет в среднем каждые три года повышая их.

У компании хорошие показатели мультипликаторов по сравнению с отраслью.

Из рисков можно отметить высокий уровень долга, отношение долга к собственному капиталу INTC увеличилось с 23,3% до 46,1% за последние 5 лет.

Высокий уровень конкурентности, тот же AMD не отступает и пытается превзойти, а где-то уже превзошел INTEL.

Также что бросается в глаза это зарплата и бонусы ген. Директора, в общем он заработал за 2019 год 66.94 млн долларов хотя в прошлом году его доход составил 16.70 млн долларов за 2018 год. Сомневаюсь, что за этот год он принес такую пользу компании что бы получать такой доход, с тем учетом что чистая прибыль за 2018 и 2019 год практически не изменилась даже чуть снизилась, я считаю это не логично и не рациональной тратой денег, причем это не только у него так, а у 90% вышестоящего руководства доходы увеличились в геометрической прогрессии. В компаниях аналогичного размера средний доход ген. Директоров 11.31 млн долларов в год.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Как купить акции дешево?Стоимостный подход в инвестициях.

- 03 июля 2020, 12:55

- |

Как понять, какие компании стоит покупать, а какие нет? Что делать, если купленные вами акции выросли: продавать или подождать еще? Как посчитать дорого или дешево торгуется та или иная компания? На все эти вопросы помогает ответить стоимостный подход в инвестициях. Именно о нем мы сегодня поговорим.

Кому удобнее, есть видео-формат:

( Читать дальше )

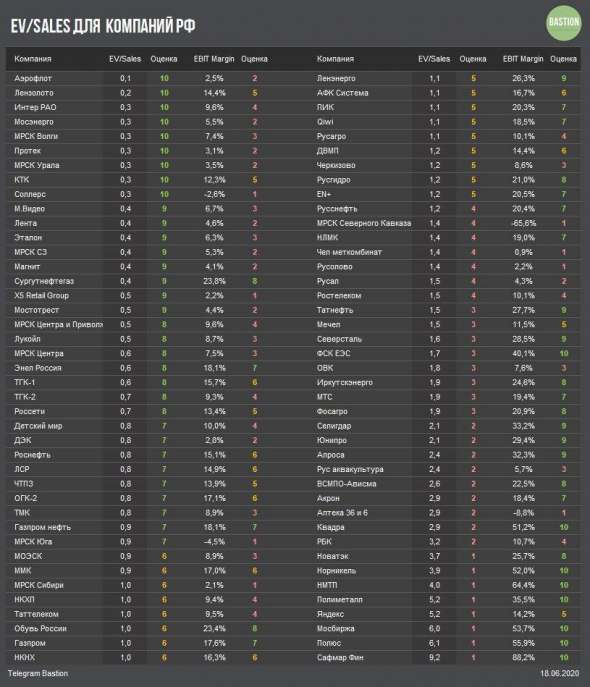

МУЛЬТИПЛИКАТОР СТОИМОСТЬ КОМПАНИИ/ПРОДАЖИ (EV/SALES)

- 18 июня 2020, 17:13

- |

Мультипликатор Enterprise Value/Sales (EV/Sales) оценивает сколько годовых выручек стоит компания. Это расширенная версия индикатора Price/Sales, только в числителе к капитализации добавляется чистый долг и стоимость привилегированных акций. Подход позволяет сравнить компании с разным уровнем долга.

EV/Sales = (Капитализация + Долг + Стоимость префов — Кэш)/ Выручка за год

Что он значит?

Считается, что компании с более низким значением показателя оценены дешево, с высоким — дорого. Однако разницу в уровне мультипликатора часто можно объяснить следующими факторами.

▪️Разница в эффективности На одинаковый объем продаж компании могут генерировать разную прибыль. Выручка более эффективного бизнеса всегда будет оцениваться дороже, чем неэффективного.

Низкий EV/Sales, например, имеют Аэрофлот, Мосэнерго, Протэк. Но при этом их операционная маржа (EBIT/Продажи) имеет низкий рейтинг мене 3/10 (см. таблицу).

( Читать дальше )

Сравнение сельскохозяйственных компаний в секторе ВДО

- 17 июня 2020, 14:21

- |

Размещение облигаций АО им. Т.Г. Шевченко 001P-02 (300 млн.р., 5 лет, доходность 13,6%) постепенно движется к финалу. В высокодоходном сегменте облигаций не так много сельхозпроизводителей, и сравнение провести несложно. И по масштабам, и по качеству финансовых коэффицентов. В частности, по кредитной нагрузке, АО им Т.Г. Шевченко, исходя из наших расчетов – лучший кейс в выборке.

Всего же в выборке 4 сходных по бизнесу эмитента – «Шевченко», «Агрофирма Рубеж», «ОбъединениеАгроЭлита» и «Урожай». И «Шевченко» в этой выборке смотрится достойно

Бэктест мультипликаторов PE, PS, PB и других

- 18 мая 2020, 15:22

- |

Когда-то давно я устроился на работу в небольшой брокерской компании. Помню, первый вопрос на рабочем месте от начальника отдела, старого многоопытного спокойного еврея, поверг меня в шок: «Покажите как вы определяете лучшие акции?» А я-то думал, мне все расскажут и покажут! Сильно смутившись, я начал что-то лепетать про P/E, P/S и количество абонентов. «Ну это фигня какая-то! Идите думайте» — тихим голосом неожиданно изрек вежливый начальник, во мгновенье растоптав во мне всякое самоуважение. Я думал — меня уволят в ту же неделю, но оказалось, это нормальный способ руководства у шефа. Дело было в крайне презрительном отношении начальника к P/S, ведь этот коэффициент не учитывает долги компании. Тогда, в начале нулевых стандарты задавал Стивен Дашевский, прекрасный аналитик из Атона. Этот экспат, рулевой и светоч аналитиков, любил и продвигал три мультипликатора P/E, EV/EBITDA и EV/S. Эта тройка мультов и до сих пор на пьедестале в крупных домах, например в Сбербанк-КИБ. Проделав это исследование, я могу уверенно сказать, что мой подход в прошлом был не так уж и плох. А указанная тройка вовсе не объект для поклонения, другие параметры работают не хуже.

( Читать дальше )

EV/EBITDA на сколько лучше, чем P/E?

- 05 мая 2020, 10:33

- |

Всем добрый день, сегодня на очереди очень важный мультипликатор использующийся для оценки окупаемости компании.

EV/EBITDA (Enterprise value/Earnings before Interest, Taxes, Depreciation and Amortization) Чем-то он напоминает P/E, так как, используется инвесторами и финансистами для оценки окупаемости инвестиций.

Данный коэффициент относится к группе доходных мультипликаторов и показывает за какой период времени неизрасходованная на амортизацию и уплату процентов и налогов прибыль компании окупит стоимость приобретения компании.

Инвесторы часто прибегают к сравнению EV/EBITDA с мультипликатором P/E, но в отличие от него EV/EBITDA позволяет сопоставлять предприятия с различной долговой и налоговой нагрузкой, то есть, абстрагироваться от структуры капитала и особенностей налогообложения. Также EV/EBITDA хорошо применим для оценки капиталоемких предприятий, которые имеют крупную амортизацию.

Делаем вывод, что EV/EBITDA хорошо подходит для сравнения компаний:

( Читать дальше )

Мультипликатор EPS - оправданы ли риски?

- 30 апреля 2020, 11:03

- |

Для инвестора очень важно оценить – насколько будут оправданы его риски, на какую прибыль ему следует рассчитывать.

Для решения подобных задач в мировой практике фундаментального анализа используется ряд несложных математических индикаторов, с помощью которых любой инвестор может оценить, как и свои риски, так и потенциальную прибыль. К таким относят коэффициент прибыли на акцию – ЕРS (Earning Per Share – прибыль на акцию).

Суть коэффициента ЕРS простыми словами состоит в том, что каждый акционер, владеющий акциями компании, имеет свою долю в ее уставном капитале. Уставной капитал равен количеству выпущенных акций этого бизнеса. Т.е. у каждого акционера есть своя доля в прибыли компании. Прибыль, полученная компанией, распределяется соразмерно доле каждого акционера. Соответственно данный коэффициент определяет – насколько велика отдача каждого вложенного рубля или доллара в акции компании, по отношению к получаемой прибыли. Чем выше этот показатель EPS, тем выше отдача вложенных денег от инвестирования в акции этого бизнеса.

( Читать дальше )

Коэффициент P/CF - фундаментальный показатель

- 28 апреля 2020, 10:57

- |

Коэффициент P/CF (Price/Cash Flow) — это фундаментальный показатель, который используется большинством профессионалов-аналитиков. В рамках статьи мы рассмотрим, что из себя представляет данный мультипликатор, как он рассчитывается, и что означает в определенных случаях.

Простыми словами P/CF — это отношение стоимости компании к денежным потокам от её деятельности.

P/CF = Рыночная стоимость компании/ Денежный поток

Преимуществом этого мультипликатора является то, что денежный поток – это реальные, а не «бумажные» деньги, которые в первую очередь интересуют инвесторов.

В качестве денежного потока может использоваться либо операционный, либо свободный денежный поток компании.

Элементарная математика говорит нам, что значение отношения P/CF тем больше, чем больше значение числителя (здесь P – рыночная стоимость компании) и чем меньше значение знаменателя (CF от английского Cash Flow – денежный поток). Следовательно, более высокое значение коэффициента P/CF говорит о том, что денежный поток, приходящийся на каждую акцию компании достаточно мал. Ну а низкое значение коэффициента P/CF, соответственно говорит о том, что на каждую акцию компании приходится большая величина денежного потока.

( Читать дальше )

Мультипликатор EV/S сравниваем компании.

- 27 апреля 2020, 12:14

- |

Мультипликатор EV/S (Enterprise Value / Sales) схож по параметрам с мультипликатором P/S, единственным отличием является, что вместо капитализации компании надо взять реальную стоимость компании (то есть капитализация + долги — денежные средства).

EV/S (Enterprise Value / Sales) отражает сколько своих годовых выручек стоит компания.

Формула расчета:

EV/S = Enterprise Value / Sales = Рыночная капитализация + Долг / Денежный поток

Принято считать, что с помощью мультипликатора EV/S можно получить более точное представление о компании, чем используя аналог P/S, так как во второй формуле стоимость компании не учитывает имеющиеся у компании долги и наличие денежных средств на балансе, а использует исключительно рыночную капитализацию. В связи с этим можно полагать, что EV — реальная стоимость компании.

Что касается величины, то классически более низкий мультипликатор EV/S предпочтителен, так как по нему можно судить о недооцененности компании. Привлекательным для инвестиционной деятельности принято считать диапазон значений от 1 до 3, хотя в реальности в зависимости от отрасли бизнеса, «нормальное» значение показателя может сильно меняться.

( Читать дальше )

Оценка компании по мультипликатору P/S

- 24 апреля 2020, 12:04

- |

Всем привет. Сегодня на очереди коэффициент или мультипликатор P/S (price/sales или цена/выручка) — соотношение рыночной капитализации (стоимости) компании (P) к её годовой выручке (S): проще говоря, это цена компании в её годовых выручках. Другими словами — P/S оценивает компанию по объему продаж и дает представление о том, сколько инвестор платит за 1 рубль (доллар) ее выручки.

Преимуществом данного мультипликатора, в первую очередь, является простота сбора данных для расчета, поскольку информацию о выручке компании всегда легко найти и спрогнозировать. К тому же, выручка компании не зависит от учетной политики и напрямую отражает конъюнктуру ее рынка сбыта. Поэтому P/S получил очень широкое распространение среди аналитиков и инвесторов.

Что показывает коэффициент P/S:

Во-первых, из всех финансовых мультипликаторов P/S — самый отраслевой. Рентабельность выручки компании может определяться не только по её показателям, но и по статистике фирм-конкурентов. Если они добиваются определенной рентабельности выручки (Е/S), то и отдельно взятой компании это может быть вполне по силам. Так что в данном случае P/S крайне важно учитывать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал