НЛМК

Дивиденд НЛМК за 2019 год может составить 25-26 рублей на акцию - Фридом Финанс

- 23 апреля 2019, 20:16

- |

Установленный коэффициент дивидендных выплат у НЛМК рассчитывается как промежуточный показатель между 50% чистой прибыли и 50% свободного денежного потока (FCF) при условии, что чистый долг/EBITDA ниже 1х. Соотношение между чистым долгом и EBITDA осталось умеренным на уровне 0,26х. Чистая прибыль сократилась на 24% год к году, до $382 млн, однако свободный денежный поток увеличился на 13% год к году, достигнув $678 млн.

Совет директоров НЛМК рекомендовал акционерам утвердить дивиденды за первый квартал 2019 года в размере 7,34 руб. на акцию. Текущая дивидендная доходность акций НЛМК составит 4,3%. По результатам того же периода 2018-го дивиденд был меньше на 28% и составлял 5,73 руб. на акцию. Тем не менее акции НЛМК после выхода отчетности потеряли 1,7%. Это означает, что инвесторы, вероятно, ожидали большего дивиденда и вообще мало надеются на улучшение ситуации с дивидендами по итогам всего 2019 года.

По итогам 2019 года ожидается совокупный дивиденд от НЛМК в размере 25-26 рублей на акцию, что будет соответствовать годовой дивидендной доходности в районе 15%.Соснова Анастасия

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

НЛМК - производствможет восстановиться с 4 кв 19г после спада во 2-3 кв

- 23 апреля 2019, 20:08

- |

Компания ожидает снижения производства стали на 6-8 процентов во 2 квартале к 1 из-за начала работ по реконструкции доменной печи №6 и проведения ремонтов в конвертерном цехе №2 на комбинате.

В целом, по итогам года на Липецкой площадке будет произведено 12 миллионов тонн стали, а в следующем — 12,5 миллиона тонн.

https://fomag.ru/news-streem/nlmk_zhdet_vosstanovleniya_proizvodstva_s_4_kv_19g_posle_spada_vo_2_3_kv/

Потенциал роста акций НЛМК составляет 16% - Велес Капитал

- 23 апреля 2019, 18:59

- |

Финансовые результаты НЛМК оказались ниже ожиданий рынка. В отчетном периоде компания отразила снижение выручки на 5% к/к до $2 869 млн (прогноз: $2 877 млн) в результате снижения цен на сталь и объема реализации металлопродукции на 5% к/к. EBITDA НЛМК снизилась на 18% к/к до $695 млн (прогноз: $714 млн) из-за сужения спреда между ценами на сталь и ресурсы, а также из-за укрепления рубля к доллару. Чистая прибыль составила $382 млн (прогноз: $433 млн), что на 25% к/к ниже уровня предыдущего квартала.

Чистый долг компании практически не изменился за 3 месяца и составил $915 млн, соотношение «Чистый долг/EBITDA» также почти не изменилось и составило 0,26 на конец периода.

Свободный денежный поток НЛМК вырос на 35% к/к до $678 млн благодаря изменению чистого оборотного капитала (эффект +$262 млн) и снижению капзатрат (эффект +$72 млн). СД НЛМК рекомендовал неожиданно щедрые дивиденды за I квартал в размере 7,34 руб. на акцию (квартальная доходность 4,2%) исходя из 100% свободного денежного потока, по нашим расчетам.

( Читать дальше )

НЛМК отчет МСФО 1 кв 2019. Первые признаки кризиса в отрасли?

- 23 апреля 2019, 14:24

- |

Следом после Северстали отчитался НЛМК.

При росте продаж (в сравнении 1к 2018) на 11%, выручка выросла на 3%! Чистая прибыль -24%.

( Читать дальше )

Северсталь - одна из самых дешевых компаний сектора и рынка - Фридом Финанс

- 23 апреля 2019, 13:57

- |

Результаты «Северстали» оказались хуже нашего прогноза. Сокращение объемов продаж по сравнению с четвертым кварталом обусловлено отрицательной динамикой цен. Также обращает на себя внимание снижение показателя EBITDA и его рентабельности. Однако рентабельность EBITDA остается на уровне первого квартала 2018 года (32%). Прибыль на акцию опустилась до $0,52. Дивиденд сокращен до уровня прошлого года — 35,43 на акцию. Между тем увеличился денежный поток, а долговая нагрузка осталась на низком уровне 0,3х EBITDA.

Реакция инвесторов на отчетность «Северстали» слабонегативная, падение на открытии было преодолено. Это объясняется тем, что, несмотря на незначительное ухудшение основных финансовых показателей, прогнозы на второй квартал позитивны, так как ожидается рост цен на уголь и металлы. Также на выручку окажет позитивное влияние укрепление рубля. Мы рассчитываем на продажи в объеме $2165 млн и EBITDA на уровне $730 млн.

( Читать дальше )

НЛМК - Прибыль мсфо 1 кв 2019г: $382 млн (-24,2% г/г)

- 23 апреля 2019, 13:43

- |

НЛМК — мсфо

5 993 227 240 акций http://fs.moex.com/files/12122

Free-float 16%

Капитализация на 23.04.2019г: 1,048.58 трлн руб

Общий долг на 31.12.2016г: $3,929 млрд

Общий долг на 31.12.2017г: $4,350 млрд

Общий долг на 31.12.2018г: $4,110 млрд

Общий долг на 31.03.2019г: $3,552 млрд

Выручка 2016г: $7,636 млрд

Выручка 1 кв 2017г: $2,156 млрд

Выручка 2017г: $10,065 млрд

Выручка 1 кв 2018г: $2,794 млрд

( Читать дальше )

НЛМК - чистая прибыль по МСФО в I квартале снизилась на 24%, до $382 млн

- 23 апреля 2019, 13:17

- |

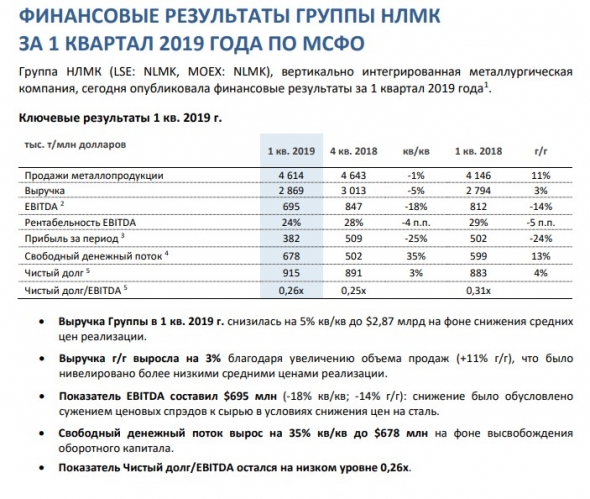

Группа НЛМК опубликовала финансовые результаты за 1 квартал 2019 года1.

Ключевые результаты 1 кв. 2019 г.

- Выручка Группы в 1 кв. 2019 г. снизилась на 5% кв/кв до $2,87 млрд на фоне снижения средних цен реализации.

- Выручка г/г выросла на 3% благодаря увеличению объема продаж (+11% г/г), что было нивелировано более низкими средними ценами реализации.

- Показатель EBITDA составил $695 млн (-18% кв/кв; -14% г/г): снижение было обусловлено сужением ценовых спрэдов к сырью в условиях снижения цен на сталь.

- Свободный денежный поток вырос на 35% кв/кв до $678 млн на фоне высвобождения оборотного капитала.

- Показатель Чистый долг/EBITDA остался на низком уровне 0,26х.

Прогноз на 2 кв. 2019 г.

Производство стали снизится на 6-8% из-за начала работ по реконструкции ДП-6 и проведения ремонтов в конвертерном цехе №2 на НЛМК. Соответственно, ожидается снижение продаж кв/кв, при увеличении доли готового проката в портфеле продаж.

( Читать дальше )

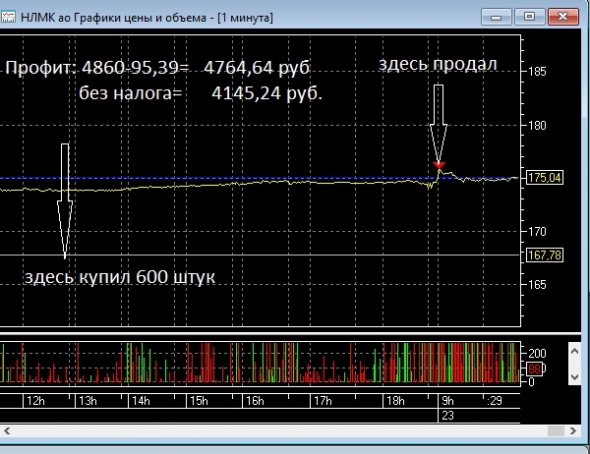

Терпение вознаграждается!

- 23 апреля 2019, 11:22

- |

Смотрим скрин:

Если измерять в сахарном песке, то получится 110 кг. сахарного песка. Неплохая добавка к пенсии.

Выжимаем из себя идеи и торгуем акцульками, так как пока сидим в долларе. Денег у меня на покупку доллара уже нет. Если у кого есть деньги, скупайте доллар. Идите верной дорогой.

Теперь о жизни. Если вы хотите узнать о себе что думают о вас ваши близкие, сделайте им небольшую подлянку. Самая простая подлянка- напиться среди рабочей недели. Я же сделал мудрее.

Вот у меня так получилось. Накануне я перевез тещу и двух кошек на дачу. Как мне сказали, кошки должны посидеть в хате пару дней, так как переезд для них -это стресс.

А так как я люблю свободу, то я и одной из кошек дал свободу. Так, она, зараза, убежала через дырку в заборе. И ее не было около полутора суток.

( Читать дальше )

НЛМК - СД рекомендовал акционерам утвердить дивиденды за 1 квартал в размере 7,34 рубля

- 23 апреля 2019, 10:09

- |

Рекомендовать внеочередному общему собранию акционеров ПАО «НЛМК», принять решение: выплатить (объявить) дивиденды по результатам первого квартала 2019 года по обыкновенным акциям денежными средствами в размере 7,34 рубля на одну обыкновенную акцию, в том числе за счёт прибыли прошлых лет.

Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 19 июня 2019 года.

Созвать внеочередное общее собрание акционеров ПАО «НЛМК», в форме заочного голосования, с датой окончания приема бюллетеней для голосования (датой проведения внеочередного общего собрания акционеров в форме заочного голосования) – 7 июня 2019 года.

Установить дату, на которую определяются (фиксируются) лица, имеющие право на участие во внеочередном общем собрании акционеров ПАО «НЛМК»: 13 мая 2019 года.

http://www.e-disclosure.ru/portal/event.aspx?EventId=00cggYE19EO99M-A2l-CA-C1A-B-B

Отчетность НЛМК не окажет влияния на акции компании - Велес Капитал

- 22 апреля 2019, 20:18

- |

Мы ожидаем, что выручка компании сократится на 3% к/к до 2 920 млн долл. в результате снижения средней цены реализации металлопродукции на 5% к/к на фоне падения объема продаж на 1% к/к до 4,6 млн тонн.

Согласно нашим расчетам, EBITDA сократится сильнее – на 14% к/к до 732 млн долл. из-за укрепления рубля к доллару. Прогноз по чистой прибыли составляет 441 млн долл., что на 13% ниже уровня IV квартала 2018 г.

Мы считаем, что отчетность НЛМК не окажет влияния на котировки акций компании, так как основные данные — цены и операционные показатели, уже известны рынку.Сидоров Александр

ИК «Велес Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал