НОВАТЭК

Эмитенты и конференция Смартлаба

- 07 ноября 2022, 13:52

- |

На конференцию Смартлаба 29 октября в Москве приехали 13 российских эмитентов, чтобы пообщаться со своими акционерами, текущими и потенциальными.

Ещё в середине сентября мы highly likely рассчитывали на 20+ компаний и всерьёз задумывались, что будем делать, если в расписании на всех не хватит времени. Но жизнь внесла свои коррективы, и до конфы добрались только крепкие духом. Некоторые эмитенты перешли в stels-режим, и на мероприятии были, но предпочли “на других посмотреть”, а не “себя показать”.

Но и таковых, кто несмотря на почти абсолютную энтропию, не отказался от диалога с розничными инвесторами, оказалось немало, и это очень здорово! Да, “физики” сейчас делают ¾ торгов акциями на Мосбирже, и игнорировать нас стало невозможно. Но всё-таки оффлайн-встречи, где эмитенту могут задать любой несогласованный заранее вопрос — это особый уровень взаимного доверия и уважения.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Все упало и пропало? Или все-таки нет? Что делать дальше с инвестициями?

- 06 ноября 2022, 00:04

- |

Ради интереса решил написать очередной пост спустя три месяца после предыдущего, в котором пытался донести основную мысль, что торговля на новостях в текущих реалиях дело неблагодарное. В принципе, как и пытаться слушать экспертов, которые точно знаю, что:

- «СБЕРБАНК — ЭТО ЩА САМАЯ ТОПОВАЯ ИДЕЯ НА БЛИЖАЙШЕЕ ВРЕМЯ (ДОХОДНОСТЬ ПЛЮС 20, ИНФА СОТКА)», а также что

- «НОВАТЭК ГОРАЗДО ЛУЧШЕ ГАЗПРОМА, ОТВЕЧАЮ!».

Сейчас исходить только из своих целей и возможностей на фондовом рынке и думать исключительно своей головой. Поделюсь своими дилетантскими мыслями, целями и планами, которые, возможно, кому-то будут полезными и близкими.

- Моя цель сейчас на фондовом рынке — СОХРАНИТЬ деньги, а не преумножить.

Преумножать будем, когда закончится специальная военная операция или хотя бы наступит фаза так называемого «замороженного конфликта», когда боевые действия будут ограничены только мелкими стычками на границах. Я думаю, что именно «замороженный конфликт» это, к сожалению, та реальность в которой мы будем жить ближайшие года, а может и десятилетие.

( Читать дальше )

Золотая дивидендная осень 2022

- 04 ноября 2022, 15:35

- |

💰 Не знаю как у вас, а лично у меня эта золотая осень вызывает исключительно приятные дивидендные эмоции — те самые, которых так не хватало весной и летом, на фоне всем известных событий....

Давайте вспомним громкие дивидендные рекомендации последнего времени:

➕ Газпром (51,03 руб. и ДД=26,2%):

➕ Татнефть (32,71 руб. и ДД=8,9% по обычкам, ДД=9,2% по префам):

( Читать дальше )

Итоги недели на бирже

- 04 ноября 2022, 12:58

- |

Бычий запал инвесторов выдохся после трех недель поступательного роста. Индекс Мосбиржи взял таймаут и за неделю потерял 0,4%. В отсутствии негативных корпоративных новостей и относительного «затишья» на фронте, с минимальных значений октября индекс прибавил более 21%. Просто мечта на таком рынке.

Чего не скажешь про зарубежные рынки. Американский индекс S&P500 возобновил снижение после повышения ставки ФРС на 75 базисных пунктов до 3,75-4%. Регулятор продолжает бороться с рекордной инфляцией. Честно говоря, пока это у него не очень получается. Повышение ставки является триггером снижения котировок золота, что в свою очередь бьет по доходам золотодобытчиков.

Polymetal и Полюс теряют за неделю 3,2%, Селигдар 2,9%. Мало того что Полик потерял в выручке 16% за 9 месяцев 2022 года, так еще и пресловутые инфраструктуры риски придавливают котировки. Полюс еще не отчитывался за период, но могу предположить, что результаты немногим лучше.

Нефтегазовый сектор завершил неделю разнонаправленно. Мастодонты Роснефть, Газпром и Лукойл теряют 3%, 2% и 1,3% соответственно. Газпромнефть, Татнефть преф и Новатэк гораздо лучше. Плюс 6,2%, 3,1% и 3,3%. Причем по-последнему сентимент меняется в лучшую сторону, а заявления руководства о предстоящем запуске Арктик СПГ-2 лишь добавляют позитива.

Яндекс залетает в лидеры роста (+4,9%) на фоне публикации отчета по МСФО за 9 месяцев 2022 года. Во втором квартале компании удалось вывести рентабельность по скорректированной EBITDA по сегменту «E-commerce и доставка» в плюс, однако в третьем квартале мы снова показали убыток 2,4 ярда. При всей моей любви к компании, поступательного роста не жду. Разберу отчет в отдельной статье.

Металлурги показывают техническую коррекцию после сильного роста за последний месяц. Инвесторы разогнались на новостях о снятии Еврокомиссией ряда ограничений на экспорт. Только эти самые инвесторы забыли, что экспорт коснется только слябов НЛМК. Динамика за неделю соответствующая. ММК теряет 3,5%, Северсталь 5%, НЛМК 1,8%.

На неделе разобрал для вас Ленту и

( Читать дальше )

Европа может недосчитаться 30 млрд куб. м газа уже летом 2023г - МЭА

- 03 ноября 2022, 16:46

- |

Европа может столкнуться с нехваткой до 30 млрд куб. м природного газа уже следующим летом — в ключевой период пополнения газовых хранилищ, сообщается в новом анализе Международного энергетического агентства.

Согласно исследованию МЭА, в случае полного прекращения поставок российского трубопроводного газа в ЕС и восстановления китайского импорта СПГ до уровня 2021 года Европа может столкнуться с серьезным разрывом между спросом и предложением — до 30 млрд куб. м. Этот дефицит может составить почти половину газа, необходимого для заполнения хранилищ на 95% к началу следующего отопительного сезона.

«Правительства должны принять незамедлительные меры для повышения энергоэффективности и ускорения внедрения возобновляемых источников энергии (...), а также сделать другие шаги для структурного снижения спроса на газ. Это необходимо для энергетической безопасности Европы, благополучия ее граждан и отраслей, а также для перехода на экологически чистую энергию», — приводятся в сообщении слова главы МЭА Фатиха Бироля.

Инвестиционные планы на ноябрь 2022

- 03 ноября 2022, 16:39

- |

Пока много неопределённости, планирую держать структуру портфеля 25/75 в пользу облигаций.

Надеюсь, однажды произойдёт какое-то позитивное событие, и боевые действия хотя бы заморозят (для начала).

А пока неопределённости много, ставку делаю на облигации.

И буду искать идеи для диверсификации. Всё-таки 3 акции — это немного.

Что держу из акций:

Сбер-п. Идея остаётся актуальной. Это — ставка на внутренний рынок РФ. Мы не знаем, как банк завершит 2022 год. Я надеюсь, что год для банка не будет убыточным. В этом случае банк уже в 2023 году выплатит (какие-то?) дивиденды, а за 2023 год может заработать 1 трлн чистой прибыли. Тогда в 2023-2024 году акции будут стоить 250-300 руб.

Новатэк. Идея остаётся актуальной. Это — ставка на экспортёров. Бенефициар ослабления рубля. Благодаря дефицитному и востребованному товару имеет определённую защиту от санкций и эмбарго. Растущая компания, платит хорошие дивиденды. Ожидаю увидеть цены 2000+ после запуска Артик СПГ-2.

( Читать дальше )

Несмотря на санкции, международная торговля с Россией растет

- 02 ноября 2022, 18:54

- |

The New York Times: Международная торговля с Россией в этом году резко возросла, несмотря на то, что страны ввели санкции.

Как и ожидалось, выросла торговля с Индией, Турцией и Китаем. Издание не раскрыло данные о каких товарах идет речь, но не трудно догадаться, что Бельгия продолжает покупать алмазы и выступает против наложения санкций со стороны ЕС на алмазодобывающие компании России. Нидерланды всегда были одними из главных импортеров рыбы и морепродуктов из России. Бразилия сильно зависит от российских удобрений, а Япония все это время продолжала импортировать СПГ из России.

Подписывайтесь на мой телеграмм канал, там еще больше интересной информации: t.me/spletnymarket

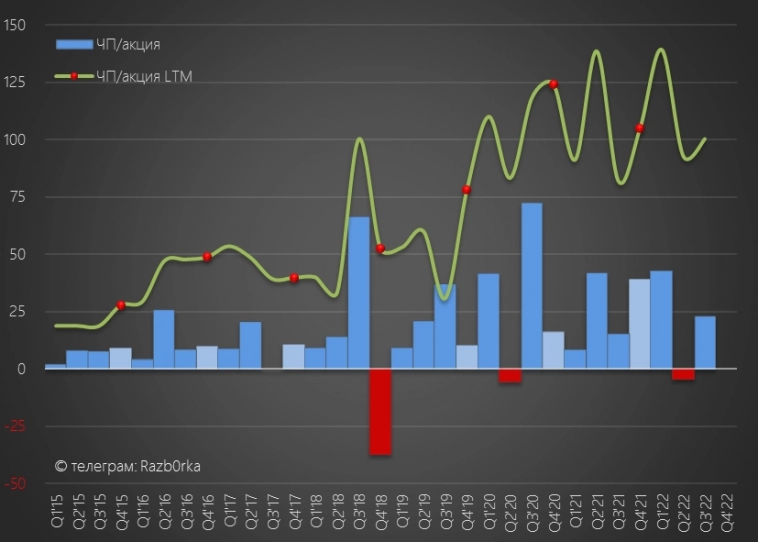

RAZB0RKA данных НОВАТЭК по СЧА РСБУ 3кв'22.

- 02 ноября 2022, 12:17

- |

НОВАТЭК опубликовал данные СЧА РСБУ 3кв'22

Судя по данным СЧА прибыль РСБУ:

3кв'22 70 млрд руб

9м'22 186 млрд руб

В пересчете на акцию 23 руб и 61 руб соответственно

Дивиденды за 6м'22 составили 137 млрд руб или 45 руб/акция

( Читать дальше )

НОВАТЭК - миниконспект модератора с конференции Смартлаба

- 01 ноября 2022, 18:27

- |

Перед встречей я немного подготовился, выпив пару рюмок чая с Виктором Петровым и записав 33 вопроса к представителю компании — главе IR Службы НОВАТЭКА Александру Назарову. Кстати, он очень интересный мужик (бывший аналитик), но в акции не инвестирует))

Основные тезисы:

👉 Арктика хороша для СПГ т.к. тут просто холоднее. Именно поэтому мы постоянно превышаем объем сжижения (в этом году произведут 21 млн тонн СПГ при плановой мощности оборудования в 17,4 млн тонн).

👉 С оборудованием для Арктик СПГ-2 все в норме, нашли чем заменить. Для 1 и 2 очереди большую часть закупили заранее.

👉 60% Арктик СПГ-2 владеет НОВАТЭК, долю пока продавать не планируют (в Ямал СПГ 50,1%)

👉 Потребление газа в мире в этом году упало, но потребление СПГ выросло

( Читать дальше )

Ласточка первая. Великобритания прекращает весь импорт российского сжиженного природного газа. А Новатэк растет.

- 28 октября 2022, 20:57

- |

«С 1 января 2023 года Великобритания прекращает весь импорт российского сжиженного природного газа и поддерживает страны по всему миру в деле снижения их собственной зависимости (от российского газа.— «Ъ»)»,— сказано в Twitter ведомства.

В июне министр по делам бизнеса, энергетики и промышленной стратегии Соединенного Королевства Квази Квартенг сообщал, что «хотя Великобритания получает очень мало газа из России», страна уменьшила поставки СПГ из РФ на 75%, нефти — на 50%.

В 2021 году Великобритания получала из России 3,12 млрд куб. м газа. Это 4% от общих объемов потребления в Соединенном Королевстве за 2021 год. По данным Национального бюро статистики Великобритании, в 2021 году Россия — крупнейший поставщик переработанной нефти — 24%, сырой нефти — 5,9%.

В конце августа 2022 года Великобритания сообщила, что в июне не импортировала российское топливо впервые с 1997 года.

www.kommersant.ru/doc/5644215

Я не нашел эту информацию на сайте Форин Офис.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал