НОВОСТИ

Картина дня: слишком много позитива

- 12 сентября 2019, 10:27

- |

Сегодня Индекс МосБиржи торгуется с незначительным отрицательным отклонением от вчерашнего закрытия. Диапазон: 2805-2815 пунктов. Европейские индексы и американские фьючерсы находятся в умеренной «зеленой зоне». Азия прибавляет 0,5-1,5%.

Индекс S&P500 со вчерашнего дня вновь находится выше отметки 3000 пунктов. Не стоит забывать о том, что 30 сентября заканчивается финансовый год в США. Американские банкиры очень хотят, чтобы к этой дате индексы были как можно выше для сильного закрытия годовых балансов и получения весомых бонусов. Ранее 16 августа состоялась экстренная встреча Трампа с американскими банкирами, а 13 и 27 августа соответственно Goldman Sachs и JPMorgan впервые за долгое время выпустили бычьи рекомендации по рынкам США. В итоге, рынки растут, а фраза «смягчение санкций» за последние дни звучит уж очень часто, но об этом чуть позже.

Российский рубль несколько укрепляется к другим валютам. Доллар: 65,3 руб. Евро: 72 руб. На вчерашнем аукционе по размещению ОФЗ Минфину РФ удалось продать бумаг на 14,55 млрд руб. из планируемых 20 млрд руб. Таким образом, спрос оказался довольно слабым впервые за несколько месяцев.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Трампы приходят и уходят, а ГМК Норникель остаётся.

- 06 сентября 2019, 06:43

- |

А никель, палладий, платина нужны всем. И на обозримом временном горизонте также будут востребованы в отличии от Трампов, Клинтонов и даже (ой!) Путиных.

Был конечно период, когда казалось, что уже ничего не нужно кроме кэша (это было в 2008-ом году, если кто забыл) но здравая мысль, что конец света вроде как не наступил (если конечно не считать конец света финансового, как тогда казалось) позволила не выпрыгивать на ходу с ГМК (да в принципе и поздно уже было прыгать то).

Одним словом, чем меньше в моей жизни новостей от ньюсмейкера Дональда и больше акций ГМК в портфеле, тем здоровее я себя ощущаю.

Этакий ЗОЖ от фонды.

Всем удачи и хорошего настроения!

До пиков июля или повторение времен Lehman Brothers?

- 03 сентября 2019, 11:44

- |

Стратеги Уолл-стрит разошлись в оценках перспектив американского рынка акций. Рядовое явление, если бы не их диапазон: кто-то ждет возврата к историческим максимумам к концу года, кто-то советует в буквальном смысле уносить ноги. Такая полярность вполне объяснима «твит»-активностью Трампа: в один вечер он оперативно реагирует на ответное расширение Пекином пошлин, повышая шансы рецессии, на следующий день дает понять, что его тактика, принесшая миллионы в бизнесе, работает и на уровне государства. Китай якобы вышел на связь, он хочет сделки и у него, по сути, нет выбора. Это вопрос доверия к словам президента, который решает для себя сам. Кто-то считает, что на финишной ленточке в Вашингтоне и в Пекине договорятся о возобновлении переговоров на высоком уровне и 1 сентября Трамп не поднимет пошлины на товары объемом $300 млрд. Кто-то считает, что Китай морально готов «терпеть» и не выбрасывать белый флаг, дожидаясь президентских выборов 2020 года. Поэтому текущие разговоры не смогут смягчить ситуацию, заставив рынок продолжить коррекцию. Это вопрос денег. Когда высоки ставки, лучше дождаться определенности.

Пока же ее нет и это подвергает существенным рискам экономику. Повторная оценка ВВП США за II квартал указала на замедление темпов роста с 3,1% до 2,0% из-за сокращения экспорта (в «торговой войне» счет в пользу Китая) и инвестиций. Ситуацию выправили потребительские расходы и последние данные по личным расходам и розничным продажам показали, что уверенность потребителей оказалась не затронутой «торговыми войнами». Но Трамп играет с огнем, в попытке принудить Китай заключить «сделку»: следующий раунд пошлин они вряд ли оценят, поэтому по наиболее чувствительным позициям они вступят в силу после рождественских распродаж, а позже если Китай продолжит упорствовать можно и понизить налоги на доходы с зарплат, чтобы поддержать шансы на переизбрание, о чем уже говорится сейчас. Но в данном случае Трамп и его помощники могут недооценивать реакцию бизнеса.

Сезон квартальных отчетов завершился не так уж и плохо по сравнению с ожиданиями. По оценкам Refinitiv, S&Pрецессии прибылей удалось избежать, по оценкам Fact Set – нет, во II кв. они снизились на 0,4% после снижения на 0,3% в первом отрезке года. Однако на оставшуюся половину года менеджмент многих компаний, тех кто так или иначе связан с Китаем, стал смотреть более консервативно. Далеко не всех прельщает перспектива переноса производства в тот же Тайланд или Вьетнам – согласно WSJ, такие планы вынашивают только 13% компаний.Китай и США сильно взаимосвязаны: 30% компаний скорректировали свои планы по капвложениям, 80% — ощутили давление на рентабельность. Поэтому торговая палата США призвала власти двух стран вернуться к конструктивным переговорам. Лоббисты понимают, что риски растут – «разрядки» не предвидится, если посмотреть на спекуляции на тему возможности объявления новых обвинений Huawei за кражу технологий, после того как «черный список» пополнился еще 40 «дочками» телекоммуникационной компании.

В этом контексте важно корректно оценивать то, как на это смотрит Китай. И здесь все выглядит далеко не так, как хотелось бы Трампу. Китай не играет в fake news и продолжает выступать последовательно за переход к диалогу «равный с равным» (в США видят «справедливость» в выполнении их условий, поскольку Китай уже и так «заработал за многие десятилетия»). Китай не хочет новой эскалации и готов решать проблемы «спокойно», поэтому не стал отвечать на последний выпад. Но позиция Китая не изменилась, Трамп «недооценивает решимость народа Китая», Китай не боится вызовов, Китай попросту постарается минимизировать ущерб. К примеру, расширив фискальное и монетарное стимулирование экономике (в этом вопросе гибкости больше, чем у США) и ослабив юань до 11-летнего минимума, против чего к слову не возражают и в МВФ. О том, насколько это действенно, покажут в субботу свежие данные по PMI. Пока же можно констатировать, что заявленные Трампом «переговоры на всех уровнях» не привели к согласованию визита китайской делегации в США. Ранее по словам представителей китайского МИД, президент США преувеличил значимость обсуждения на «техническом уровне», что было преподнесено с большой помпой и привело к улучшению риск-аппетитов на фондовом рынке.

Впереди длительные выходные и время до 1 сентября, когда Трамп обещал повысить пошлины у переговорщиков еще есть. Немаловажным здесь и вопрос сохранения лица, если сблизить позиции так и не удастся. Индекс S&P подошел к сопротивлению в 2940 пунктов, откуда игрокам на понижение будет крайне комфортно начать новую волну понижения. Да и стартующий вскоре сентябрь, как и август – исторически не самые лучшие месяцы по динамике рынка. Даже если в подобный сценарий не хочется верить, то уйти в кэш перед столь значимыми выходными будет оправданно. Береженого бог бережет.

( Читать дальше )

Обзор российского рынка: С верой в Трампа и в Дориан

- 03 сентября 2019, 11:27

- |

Российский рынок акций к концу лета сумел отбросить страхи приближения спада в мировой экономике и сделал заявку на возврат к рекордам. «Быки» решили довериться президенту США Трампу, который в кулуарах саммита G7 дал понять буквально, что после последней серии «обмена ударами» в Китае «созрели» для того, чтобы сесть за стол переговоров. Это вошло в резонанс с комментариями вице-премьера Китая Лю Хэ, который высказался за «спокойное» урегулирование разногласий. И в этом отношении российские игроки не проявили самодеятельность – риск-аппетиты улучшились во всем мире.

Психологический комфорт в покупках в дальнейшем создали сообщения о формировании в Мексиканском заливе урагана Дориан, который может доставить нескольким штатам не меньших проблем, чем известная Катрина, а также резкое сокращение запасов сырой нефти в США. Впоследствии ускорение придала новая порция позитивных корпоративных событий. Нерезиденты сократили активность на фронте продаж, а основной спрос, судя по публикациям в СМИ, предъявили физлица. Технически индекс Мосбиржи преодолел сопротивление в 2680 пунктов. После этого, оптимистам, казалось бы, можно было бы расслабиться, если бы не одно «но».

( Читать дальше )

Всем доброго дня. Подскажите, кто торгует на Нью Йорке какие читаете новости? Посоветуйте новостные сайты, порталы, обзоры.

- 03 сентября 2019, 09:00

- |

Важное за последние 2 недели

- 02 сентября 2019, 23:01

- |

О возможном возвращении России в G8 в 2020 году заявили президент Франции Эммануэль Макрон и президент США Дональд Трамп.

// Трамп твитил об этом и ранее. Но голоса из Европы звучат всё увереннее.

Отсутствие реакции рынка на новые санкции сигнализирует о возможном (надеюсь) спаде геополитических страхов и относительной силе российского рынка.

Изменение активности российских физлиц на фондовом рынке с начала года по конец июля 2019:

Чисто зарегистрированных клиентов +42%

Чисто уникальных клиентов +40%

Чисто активных клиентов +34%

Введение Китаем ответных пошлин на импорт еще $75 млрд из США — с 1 сентября и 15 декабря. Помимо этого, будут возвращены 25%-е пошлины на импорт американских автомобилей.

Трамп продолжает вербально давить на ФРС по снижению ставок.

Разговоры про возможное QE в Европе. (было известно и ранее)

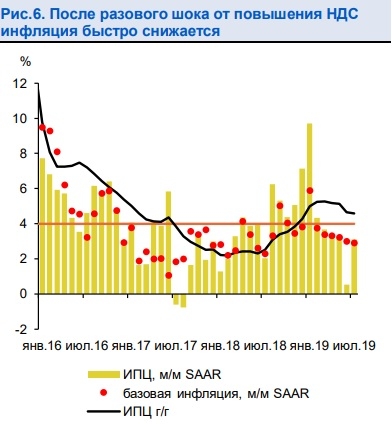

Всё идёт к тому что по итогам года инфляция в РФ уйдёт в район 3,8%.

( Читать дальше )

Обзор рынка: Остаться нельзя расстаться

- 31 августа 2019, 12:01

- |

Американский рынок акций продолжает лихорадить, что зачастую является предвестником смены тенденции. Количество дней с дневными колебаниями свыше 1% повторяет то, что было в декабре, который стал наихудшим с Великой Депрессии. Аналогии с ней сейчас напрашиваются сами собой: тогда и сейчас мир столкнулся с протекционизмом, который в итоге задушил рост экономик. При этом наибольший урон наносят не сами пошлины, а та неопределенность, которая окружает процесс их принятия и возможность ответных шагов.

Очередной обмен любезностями между США и Китаем, состоявшийся в пятницу, еще больше приблизил ситуацию к точке невозврата. Си Цзиньпинь уже Трампу не «друг» а враг, и неизвестно, кто больше: он или Джером Пауэлл, который на симпозиуме в Джексон Хоул не стал идти по стопам Бена Бернанке и не дал четких сигналов готовности к смягчению политики после сентябрьского заседания. Рынок вновь приблизился к нижней границе коридора последних трех недель. Теперь в свете последних событий давление продавцов может оказаться сильнее, только если не случится чуда. Трамп не передумает вводить пошлины и откажется от своих слов о том, что он рекомендует американским компаниям «уйти из Китая». «Нам не нужен Китай …нам будет намного лучше без него».

( Читать дальше )

Обзор рынка Forex: Си и не друг, и не враг, а – так

- 30 августа 2019, 13:34

- |

Разворот американского доллара на исходе предыдущей недели оказался фальстартом. Во всяком случае если отбросить динамику против йены и франка, валют-убежищ. Инвесторы вновь обманываться рады, воспринимая за чистую монету «твиты» президента США о том, что переговоры с Китаем возобновлены на «различных уровнях». Ведь ранее громкие слова о «звонках из Пекина» на саммите G7 могли быть чистой воды блефом. В Китае позицию никто не менял, а желание выдержать паузу и не отвечать на новый виток эскалации с подъемом пошлин служит минимизации ущерба. Скорее это жест доброй воли, а не проявление слабости.

В Пекине не отказываются от диалога, а Трамп уже вновь уважительно стал отзываться о Си, хотя ранее его наряду с главой ФРС Пауэллом записал во враги. Пятничные эмоциональные эскапады – «слабый Федрезерв, сильный доллар» и «я знаю, что делать» напомнили об интервенциях. На этом фоне продажи доллара после скрытного месседжа Пауэлла на симпозиуме в Джексон Хоул о готовности понизить ставку в сентябре приняли лавинообразный характер. Но спустя четыре торговых дня – доллар вновь почти на прежних отметках против евро и фунта стерлингов. В отличие от франка и йены они не обладают «защитным характером», особенно в нынешние времена, когда только по счастливой случайности Европа, похоже, прошла очередной кризис идентичности на фоне перипетий в Италии, а лидер Великобритании стал обрубать концы в неупорядоченном Brexit, повышая ставки в торге с Брюсселем и заодно ставя на кон стабильность экономик Старого Света и всего мира.

( Читать дальше )

Впервые в Тинькофф Инвестициях: Рэй Далио о том, как преодолеть рецессию

- 28 августа 2019, 16:43

- |

Привет!

Мы подготовили полный перевод интервью основателя крупнейшего в мире хедж-фонда Bridgewater Associates Рэя Далио. В интервью Далио приходит к следующим выводам:

- По мнению Рэя Далио, центробанки исчерпывают свой арсенал стимулирующих мер, которыми можно влиять на экономику. Далио не ожидает рецессии в ближайшей перспективе, но видит замедление роста экономик.

- Следующий кризис возникнет на фоне политических конфликтов.

- Драйверы роста рынка акций, такие как байбэки и сокращение корпоративных налогов, исчерпали себя. В будущем, вероятнее всего, правительство США будет вынуждено сократить госрасходы, увеличить налоги или прибегнуть к печати денег, чтобы сбалансировать бюджет. Это негативно отразится на корпоративных прибылях и рынке акций.

- Наличные — плохой способ снижения риска портфеля, так как инвестор теряет на инфляции.

- По мнению Рэя Далио, золото и китайские бумаги сейчас могут быть хорошими диверсификаторами портфеля.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал