НОРИЛЬСКИЙ НИКЕЛЬ

Фарватер рынка: Два шага вперед, шаг назад - Атон

- 08 августа 2019, 21:51

- |

Индекс РТС торгуется со средним Р/E 2020П 5.3х против 5-летнего среднего 6.0-6.5x. Наша цель по индексу РТС – 1500+ к середине 2020.

На глобальных рынках много рисков: торговые разногласия между США и Китаем, Brexit, слабые макро данные. Нужно пристально следить за их развитием. Однако возможные коррекции российского рынка мы рассматриваем, как хорошую возможность для покупки.

Мы добавили в наш список лучших акций новые имена: Норильский никель, Московская биржа, Аэрофлот, ТМК, Эталон и Юнипро.Атон

Позитивный взгляд на российский рынок сохраняется. Дивидендный сезон окончен и в ближайшие два-три месяца очевидных факторов роста российских акций мы не предвидим. Внимание инвесторов сосредоточено на торговой войне между США и Китаем, а также на слабых макропоказателях ряда развитых стран. Сильная волатильность на мировых рынках неизбежно затронет и российский, но в меньшей степени, так как на нем, по нашему мнению, и так немного «горячих» спекулятивных инвестиций от международных фондов. Кроме того, поддержку рынку оказывают хорошие фундаментальные показатели, низкая оценка компаний и сохраняющийся отличный уровень дивидендных выплат. Снижение котировок мы по-прежнему считаем хорошей возможностью для покупки. К концу 2019 инвесторы начнут оценивать прогнозные мультипликаторы будущего года, и российские акции могут получить новый импульс к росту. Исходя из прогнозов на 2020 год, P/E индекса РТС составляет 5.3x против исторического среднего за пять лет 6.0-6.5x, а дисконт к EM достиг 55% против исторических 50%. К началу нового сезона дивидендных выплат к середине будущего года индекс РТС может легко превысить 1 500 пунктов, учитывая, что сейчас средняя див. доходность индекса опять на историческом максимуме в 7%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Норильский никель, посмотрел отчет, сразу купил акции и поставил отложенные заявки на дополнительную покупку в случае падения цены.

- 31 июля 2019, 12:53

- |

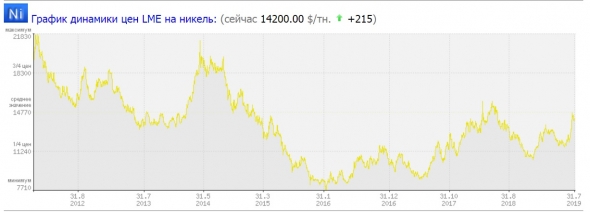

2) динамика на основные товары производимые Норникелем так же везде прослеживается положительный тренд, особенно в Никеле, ну и драгоценные металлы тоже очень радуют.

( Читать дальше )

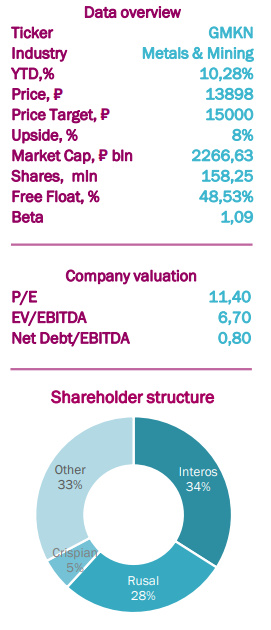

Норильский никель – время покупать - Кит Финанс Брокер

- 20 июня 2019, 21:58

- |

После проигрыша суда, заблокировавшего сделку с Владимиром Потаниным, структура Crispian Investments Романа Абрамовича продает 1,25% Норильского никеля через ускоренный сбор заявок на Московской бирже. Объем предложения составляет $440 млн, $205 за бумагу. Роман

Абрамович, ещё в 2018 г. был заинтересован в продаже пакета по цене $220–230, но на тот момент акции компании оценивались дешевле.

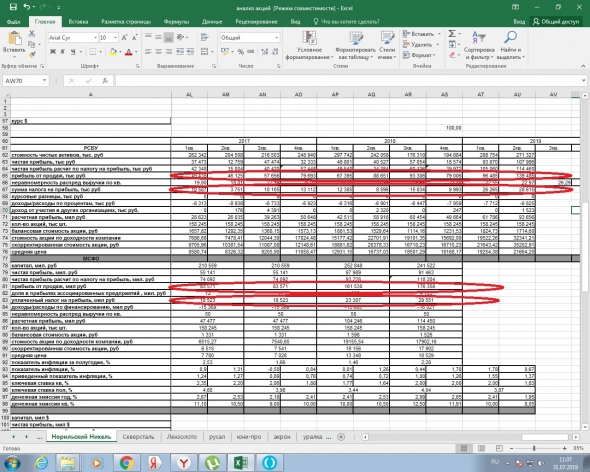

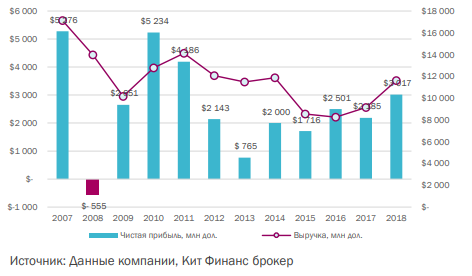

Финансовые результаты:

Норильский никель на прошлой неделе опубликовал финансовые результаты за 2018 г. по МСФО. Выручка компании выросла на 28% по равнению с 2017 г. – до $11,6 млрд, показатель EBITDA увеличился 56% — до $6,2 млрд. Чистая прибыль Норильского никеля в долларах по итогам 2018 г. выросла на 44% по сравнению с прошлым годом – до $3 млрд. Объем капитальных вложений Норильского никеля в 2018 г. снизился на 22% — до $1,6 млрд за счёт роста операционного денежного потока и завершения строительства Быстринского ГОКа. Долговая нагрузка по итогам 2018 г. снизилась — до 1,1x. Net debt/EBITDA для целей расчета дивидендов — 0,8x.

Результаты Норильского никеля обусловлены ростом цен на палладий, доля выручки которого в компании составляет 27% и девальвацией российской валюты. Компания прогнозирует дефицит на рынке палладия на уровне 0,8 млн унций в 2019 г., а также ожидает, что потребление никеля среди производителей батарей вырастет на 20%, что по мнению менеджмента позволит ожидать роста цен на палладий и никель. С начала года цены данные металлы выросли уже более чем на 20%.

( Читать дальше )

Норильский никель на пороге технологической революции

- 27 мая 2019, 17:55

- |

После принятия Китаем стратегии лидерства в производстве электротранспорта, на российском рынке открывается возможность финансово поучаствовать в данном процессе.

В каждой электромашине примерно на 60 кг больше меди, чем в автомобиле с ДВС (минус мотор, но плюс батарея, электромотор и все провода).

Кроме того в каждой современной батареи используется никель (кроме никеля еще используется литий, кобальт, алюминий и марганец).

Причем от кобальта сейчас максимально пытаются уйти — так как он самый дорогой, при этой идет максимизация использования никеля.

Две наиболее перспективные технологии это NCA (Никель Кобальт Алюминий) и NMC (Никель Марганец Кобальт).

В машинах Tesla используется NCA (технология Panasonic 80% Никеля, 15% Кобальта, 5 % Алюминия изначально и еще меньше кобальта в модели 3)

В современных вариантах NMC отношение 80%-10%-10%

В итоге кобальт падает в цене. (95 тыс март 2018 — > 33 тыс. сейчас )

Количество никеля в каждой батареи — около 50 кг.

В прошлом году продажи электромашин — 2 млн штук, рост 72%

medium.com/@braydeng/2018-was-a-huge-year-for-electric-vehicles-in-charts-b6aad055bdff

Если рост сохранится — в этом году дополнительно + 1,4 млн машин * 50 кг никеля. = 70 тыс тонн

Глобальное производство никеля — 2,3 млн в год.

К 2022 году нужно будет плюс 700 тыс тонн никеля, только для автотранспорта (мы не берем в расчет батареи в электроэнергетике и домах)

Это очень серьезное изменение баланса рынка.

Меди в мире производится около 23 млн тонн, но в рамках технологической революции, она нужна не только в машинах, но и сетях распределения, зарядках, генерации и тд. Прирост по машинам можно смело умножать на 3. (+180 кг на каждый электромобиль).

На российском рынке, только одна публичная компания производитель меди.

И эта компания также производить никель.

И на мой взгляд довольно быстро все поймут что происходит.

Норильский Никель: финальный дивиденд по итогам 2018 г.

- 29 апреля 2019, 12:43

- |

Совет директоров Норильского никеля предложил выплатить по результатам 2018 г. дивиденд в размере 792,52 руб. на обыкновенную акцию

Размер дивиденда соответствует дивидендной политике компании. Решение совета директоров должно быть утверждено собранием акционеров, которое пройдет 10 июня. Дивиденды получат акционеры, включенные в реестр по состоянию на 21июня. Скорректированный для расчета дивидендов показатель долговой нагрузки Нориникеля (Чистый долг/12М EBITDA) равен лишь 0,8 и в соответствии с правилами компании позволяет выплачивать дивиденды исходя из 60% годовой EBITDA за вычетом дивидендов, уже выплаченных в октябре по итогам 1 п/г 2018 г. (11,65 долл./акция на общую сумму 1,8 млрд долл.). Следовательно, на дивиденды компания должна направить около 1,939 млрд долл, или 125,4 млрд руб. Такую сумму и рекомендовал выплатить совет директоров. Дивиденд на акцию составляет 792,52 руб, что при текущей цене обеспечивает доходность около 5%.

Торгуйте БЕСПЛАТНО с тарифным планом «15 лучших»

С уважением, команда УРАЛСИБ Брокер.

т.: 8 (800) 100-59-00

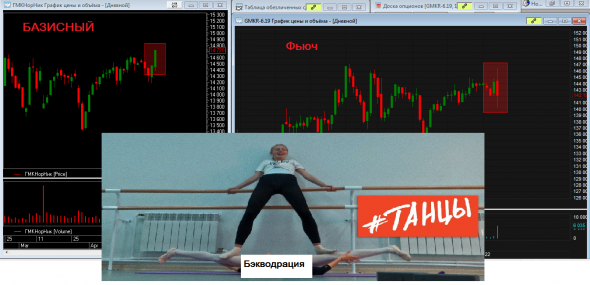

Норильский никель СЯГОДНЯ!!! FUN

- 26 апреля 2019, 20:03

- |

Бэквордация – ситуация, при которой цена фьючерсного контракта на открытом рынке ниже стоимости базового актива.

Снижение запасов никеля на Лондонской бирже поддерживает акции Норникеля - Альфа-Банк

- 26 апреля 2019, 18:22

- |

Компания подтвердила свой производственный прогноз на 2019 г. – 220-225 тыс. тонн никеля, 430-450 тыс. тонн меди (40-46 тыс. тонн с Быстринского ГОКа), 646-670 тыс. унций платины и 2 770-2 800 тыс. унций палладия. У компании есть все шансы продемонстрировать EBITDA по итогам 2019 г. на уровне более $6 млрд при текущем производственном прогнозе и текущих ценах, что обеспечит дивидендную доходность в двузначном выражении по итогам 2019 г.

Мы считаем, что цены на медь могут вырасти до $7 000/тонну в ближайшие месяцы на фоне укрепления спроса и отсутствия новых проектов.

«Норильский никель» может получить дальнейшую поддержку от роста производства нержавеющей стали в Китае. Снижение запасов никеля на Лондонской бирже также поддерживает цены на никель.

Дефицит на рынке палладия, как ожидается, сохранится в этом году, и мы считаем, что он продолжит поддерживать цены на хорошем уровне $1 500/унцию, а их возможное ралли до $1 600-1 800/унцию не станет сюрпризом для рынка. Многие китайские города начали внедрять экологический стандарт “Китай 6a”, тогда как более жесткий европейский экологический стандарт Евро-6 может поддержать спрос на палладий на европейском рынке. Мы считаем, что вероятность замены палладия на платину невелика.Альфа-Банк

Норникель - объем производства никеля в 1 квартале составил 56 тыс. тонн, +3,4% г/г

- 25 апреля 2019, 14:09

- |

Никель

Объем производства никеля в первом квартале 2019 года составил 56 тыс. тонн, что на 3,4% больше первого квартала 2018 года. Объем производства никеля из собственного сырья составил 55 тыс. тонн, (+2,8%). Увеличение производства никеля связано с ростом переработки файнштейна Заполярного филиала на Кольской ГМК, а также увеличением переработки сырья третьих лиц на Norilsk Nickel Harjavalta.

Медь

Объем производства меди в первом квартале 2019 года вырос по сравнению с аналогичным периодом прошлого года на 13% до 127 тыс. тонн. При этом практически весь объем металла был произведен из собственного сырья. Рост связан с постепенным выходом Быстринского ГОКа на проектные показатели, увеличением добычи руды с большим содержанием меди, а также переработкой медного концентрата, купленного у ГК «

( Читать дальше )

Экологический налог и Норильский никель

- 18 апреля 2019, 09:36

- |

Сама ссылка на новость:

yandex.ru/turbo?text=https%3A%2F%2Fura.news%2Fnews%2F1052381374&d=1&utm_source=yxnews&utm_medium=desktop

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал