НОвости

Новости Bloomberg как рассадник лжи

- 07 февраля 2022, 08:47

- |

Продажный Bloomberg окончательно лишился совести и сдал себя с потрохами.

Мы все нередко встречаемся с ложью и чем старше становимся, тем чаще эта ложь связана с деньгами. В детском саду ребёнок может лгать, чтобы избежать наказания, в школе страшатся гнева старших из-за неуспеваемости или когда нашкодят, а во взрослой жизни всё больше стараются из-за денег.

Bloomberg уже не дитя, а взрослое издание, которое, как мы видим, продаёт свою беспристрастность, всё больше походя на придорожную путану, которую может купить любой. Но пользуется ей только США, превращая Bloomberg в третьесортную газетёнку.

Я уже не буду сильно углубляться в историю, где новости Bloomberg всё больше становились похожи на привокзальный трёп. Из последних новостей, как мы с вами замечали, сильно учащались новости про невежественную Россию, которая постоянно перемещает армию по своей территории, но агентство трусливо утаивало перемещение американских войск на территории других стран. Точнее не трусливо, а оплаченные действия согласно скрытым тарифам.

( Читать дальше )

- комментировать

- Комментарии ( 21 )

Че там за неделю случилось

- 06 февраля 2022, 17:20

- |

📌РК (редакция канала) замониторила новости этой недели

📌Как и предполагала РК 👉деэскалация конфликта продлиться еще пару недель. США все так же обещают санкции, но 04.02 началась ОИ и Си может обидеться. В общем февраль-тишина

📌Пока на Украине детей и бабушек учат 👉обороняться, президент РФ встретился с президентом 👉Венгрии, а так же с президентом👉 Аргентины

📌СМИ упрекнули в том, что они не уделяют внимание Африке-России-Вагнеру. И естественно за пару дней в сети появилось 👉куча статей 👉и здесь, 👉ТВ-программ

📌Французы и 👉золото в Африке

📌Африка как всегда немного побухтела, в Гвинее-Бисау планировали 👉переворот, но 👉не получилось. А еще выслали посла Франции из 👉Мали

📌Европа отнесла АЭС к 👉 зеленой энергетике, и Министр обороны Франции подорвалась в Нигер, решать вопросы 👉по урану

📌Поскидывали немного статы с #инфографика

📌Немного по #covid, движению 👉Freedomconvoy, ну и как ожидала РК 👉переход омикрона в 👉ОРВИ

более подробно 👉новости/фото/стата

Безработица в США выросла. Что это значит для США и для инвестора?

- 04 февраля 2022, 19:17

- |

Безработица в США выросла с 3,9% в декабре 2021 до 4% январе 2022. Но если быть точнее, то безработица не выросла, так как вырос уровень участия рабочей силы на целых 0,3% с 61,9% в декабре 2021 до 62,2% в январе 2022 года. Проще говоря, безработица выросла из-за того, что увеличилось число людей в рынке труда.

🔥 Осторожно! Так как данные по рынку труда за февраль могут взорвать ваш мозги мозг ФРС США! Следите за руками:

Основной всплеск заболеваний омикроном в США пришёлся на январь. Поэтому в январе более 3,6 миллиона американцев отсутствовали на работе из-за болезни, больше, чем в любой другой период пандемии. Таким образом, когда в феврале они начнут возвращаться, то это будет беспрецедентный и неповторимый всплеск вакансий, так как не работало из-за болезни 2% всей рабочей силы.

Февральский отчёт по занятости будет сильным, а значит,

( Читать дальше )

Инфляция, нефть — индикатор роста и слива.

- 02 февраля 2022, 16:46

- |

Инфляция в еврозоне летит в космос, а ОПЕК+ договорилась об увеличении добычи нефти на 400 тыс. баррелей в сутки в марте

Инфляция в еврозоне 5,1% в январе, когда аналитики ожидали 4,4%. Самое интересное, что цены на энергоресурсы выросли более чем на 28%, а восстанавливающийся цепочки поставок показывают снижение по остальным пунктам. Правда, спрос всё ещё остаётся высоким, что может изменить тенденцию.

Например, базовая инфляция за вычетом продуктов и энергоресурсов показала снижение до 2,3% в январе по сравнению с 2,6% в прошлом месяце.

Таким образом, инфляция в еврозоне резко подскочила, что ставит ЕЦБ в крайне неловкое положение, так как глава ЕЦБ Лагард, хотела тянуть с ужесточением монетарной политики до тех пор, пока инфляция не начнёт снижаться, предполагая временный характер роста цен.

Теперь, кажется, ЕЦБ будет готов в марте увеличить ставку, где-то в районе до 0,1%, так как проблема с ценами на энергоресурсы не исчезнет.

( Читать дальше )

Огромный позитив для рынков в расходах.

- 28 января 2022, 17:16

- |

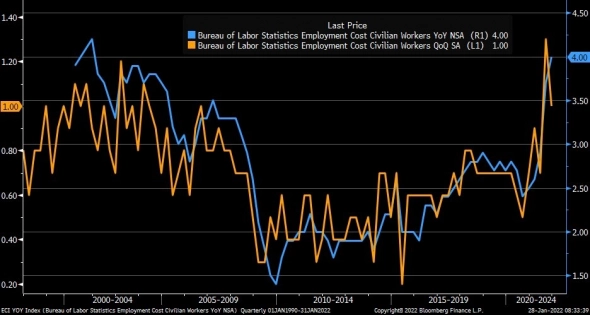

Расходы на оплату труда выросли ниже ожиданий 1% в четвёртом квартале, против прогнозов в 1,2% и показателя третьего квартала в 1,3%

☝🏻 Почему это важные цифры?

👉🏻 На декабрьском заседании глава американского Центробанка назвал рост затрат на занятость главной причиной разворота политики ФРС США.

Рост затрат предприятия компенсируют через повышение цен на конечную продукцию, в итоге страдает конечный потребитель, а инфляция продолжает раскручиваться по спирали. Ранее рост затрат подскочил до рекордного уровня и сегодня предполагалось, что рост продолжится. Учитывая данные ниже прогнозов, то у нас появился повод думать о том, что инфляция в США находится возле пика, но 1% — всё ещё высоко.

Также вышли данные по доходам и расходам в декабре и здесь тоже позитив, так как доходы выросли всего на 0,3% при прогнозе в 0,5% и прошлом показателе в 0,5%. Снижение доходов, также поможет истощить излишние сбережения американцев, так как они всё ещё находятся на высоком уровне.

( Читать дальше )

СЕРВИСЫ ДЛЯ ТРЕЙДИНГА НА ФЬЮЧЕРСАХ. Подскажите , есть какие-то сервисы,сайты,каналы , которые позволяли бы отслеживать оперативно новости, движения по фьючам или же большие объемы и активность? :))

- 25 января 2022, 23:12

- |

Новости российского и зарубежного рынков

- 25 января 2022, 12:58

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Геополитика

Геополитический конфликт продолжается. На прошлой неделе МИД РФ вновь обратился к США с просьбой предоставить гарантии безопасности, а также предоставить особый статус Донбассу. Однако, ответа со стороны США все еще не прозвучало.

Также Россия предлагает вновь вернуться к переговорам по нормандскому формату и ограничениям войсковой численности. Мы не отрицаем возможность возвращения к договору о наступательных движениях. В целом, все предложения со стороны России кажутся достаточно выполнимыми.

Стоит отметить, что на прошлой неделе состоялась встреча Лаврова и Блинкена. Переговоры продолжались более полутора часов. На повестке дня были выдвинуты вопросы стратегической стабильности, ограничения работы дипломатов и другие. После встречи оба представителя стран сообщили, что были прояснены текущие позиции США и России. Блинкен также озвучил, что удовлетворен встречей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал