Налоги

Перевод бумаг между брокерами

- 30 декабря 2017, 00:51

- |

- комментировать

- ★1

- Комментарии ( 0 )

Как сделать, чтобы брокер не удержал налог?

- 28 декабря 2017, 22:17

- |

Дело в том, что есть два брокерских счета, в Открытии и ПСБ. На счете Открытия убыток, на счету ПСБ прибыль. Убыток сальдируется с прибылью на счетах разных брокеров. smart-lab.ru/blog/182176.phpно

Задача состоит в том, чтобы продержаться январь такими образом, или в таких инструментах, чтобы брокер ПСБ не смог удержать налог, а я сам потом всё разрулил в налоговой на законных основаниях.

Кстати ПСБ мне гораздо больше понравился, единственно у Открытия вывод средств на порядок быстрее происходит, всего около 2 часов, в ПСБ сейчас до трех суток.

Любые операции с криптовалютами в США будут облагаться налогом с 1 января 2018 г.

- 27 декабря 2017, 13:27

- |

26.12.2017

В США, где ранее налог нужно было платить только при обмене криптовалют на наличные деньги, ввели налог на обмен одной криптовалюты на другую. Раньше монеты разных криптовалют можно было обменивать без уплаты налога, прикрываясь правилом о равноценным обмене похожих активов.

Новый налог на криптовалюты

Любые операции с криптовалютами в США будут облагаться налогом начиная с 1 января 2018 г. — это предусмотрено законом о налоговой реформе, подписанным на днях президентом США Дональдом Трампом (Donald Trump). Обложению налогом будет подвержен даже обмен одной криптовалюты на другую, непосредственно во время его совершения.

В настоящий момент монеты одной криптовалюты можно обменять на монеты другой, используя Раздел 1031 Налогового кодекса США. Согласно этому разделу, так называемый «равноценный обмен» (like-kind exchange), то есть обмен активами схожего типа, налогом не облагается. Официально криптовалюты нигде не прописаны как активы схожего типа, они находится в серой зоне. Однако Раздел 1031 повсеместно используется как лазейка, позволяющая не платить налог при обмене одних монет на другие.

( Читать дальше )

Гражданская позиция. Налоги

- 26 декабря 2017, 21:10

- |

Начальнику межрайонной ИФНС России №19

по Московской области

Дрозденко Лидии Дмитриевне.

От Алферова Виктора Евгеньевича

ИНН: 507901658761

ЗАЯВЛЕНИЕ

Здравствуйте.

1)На основании Статьи 35. Пункт 3. Конституции РФ, прошу возместить мне все уплаченные мною (как индивидуальным предпринимателем) налоговые платежи и страховые платежи.

( Читать дальше )

Понимание Кризиса плана доходов Государства или Большая Реклама?

- 21 декабря 2017, 11:49

- |

Сегодня вечером (+12 к Гринвичу) обнаружил статью на Яндексе, потом на РБК и сопоставил с теми данными объективного анализа, которые имел чуть ранее... Об этом позже, к эпилогу, т.к. истину нельзя подать в топике, она у Каждого читателя Своя и формируется в Своей, Собственной голове!

… " Комитет Государственной Думы по бюджету и налогам одобрил поправки о списании задолженности индивидуальных предпринимателей по страховым взносам, а также по соответствующим пеням и штрафам." *** Сразу пошли коммены: «Россиянам хотят простить долги» ... https://news.rambler.ru/money/38719452-rossiyanam-soglasilis-spisat-dolgi/... Бюджетный комитет поддержал законопроект о списании долгов ИП по страхвзносам... https://iz.ru/685065/2017-12-19/v-gosdume-podderzhali-spisanie-strakhovykh-dolgov-s-ip-i-samozaniatykh ...

( Читать дальше )

Индивидуальный инвестиционный счет: как получить льготы от государства

- 20 декабря 2017, 20:48

- |

Государство хочет повысить привлекательность инвестиций в фондовый рынок для частных инвесторов. Также ему необходимы длинные деньги. Для этих целей оно подготовило специальную программу налоговых вычетов — индивидуальный инвестиционный счет (ИИС). В этой статье рассмотрим ее подробности.

Зачем мне ИИС

Цель введения индивидуальных инвестиционных счетов — повысить привлекательность вложений в фондовый рынок для частных инвесторов.

ИИС позволяет покупать и продавать финансовые инструменты самостоятельно либо при помощи управляющей компании (УК). В обоих случаях можно также получать вычеты по подоходному налогу. В зависимости от выбранного типа вычета это повышает доходность инвестиций либо приносит дополнительную фиксированную прибыль.

( Читать дальше )

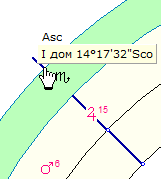

Что сильнее: гороскоп ФРС или гороскоп Трампа?

- 17 декабря 2017, 21:22

- |

И он чудным образом совпал с тотальной подготовкой кучи важных гороскопов на 2018 год. Поставлена задача эффективно распределить не только интеллектуальные и финансовые силы на протяжении всего года, а еще выяснить, какие натальные карты вынести из обзора изучения, а какие углубить и расширить.

Мы все понимаем, что бабушке Йеллен осталось немного (дай Бог ей здоровья) на посту главы ФРС, и что сейчас ее роль, как старой кошки (хотел сказать, Львицы) — не ударить лицом (мордой) в грязь. А достойно улыбаться до формального конца ее подставного правления. Да и сам гороскоп ФРС уже не торт (как раньше).

Хотя помню, были времена, когда он гремел оглушительно мощно, особенно запомнился терракт на башни Близнецов, где карта ФРС показала себя на все 100 %. Просто классика жанра. Никогда бы не подумал, что какое то ведомство, пусть даже фискального (налогового) характера, так ярко отобразит это глобально экстремальное событие. Помню, как наше ТВ мямлило полсуток, обсасывая свежее видео врезания самолета в башню, не в силах добавить ничего либо внятного. Шок — не только по нашему.

( Читать дальше )

США: Чем богаче, тем проще воруется

- 09 декабря 2017, 10:15

- |

Часть 1. Первая часть «учебника»: Trust Freezing, оффшоры, компенсационные опционы, shell companies и equity swaps

Разговоры об уплате / неуплате налогов меня больше всего раздражают двойным стандартом. Стандарт этот проявляется как на социальном контрасте, так и на геополитическом. Когда социалистическое правительство Франции принимает удушающий имущих граждан закон о драконовской 75-процентной налоговой ставке на доходы свыше 1 миллиона евро — это еще куда не шло. Но когда целое государство читает мораль остальному миру о том, как нужно правильно платить налоги, а потом вдруг обнаруживается, что в этом государстве существуют тысячи разбросанных по всему законодательству лазеек (никогда не поверю, что они там образовались случайно), которые позволяют зажиточным гражданам этого государства утаивать от казны денег больше, чем ВВП каждой из 158 стран мира — это вызывает особое раздражение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал