Налоги

Дивиденды в 1042-S у всех правильные?

- 31 марта 2021, 17:20

- |

И кроме того, значатся два разных налоговых агента (PJSC Best Efforts Bank и Lek Securities UK Ltd) и две разных ставки налога (10% и 30%).

Причем ставка 10% в налоговом отчете самой Альфы отсутствует как класс.

Проблема в том, что в форме 1042-S только итоговые суммы, поэтому непонятно, откуда что взялось.

Ни у кого такого не было случаем?

Завтра буду пинать Альфу, но, чует мое сердце, этот квест будет очень веселым.

- комментировать

- Комментарии ( 3 )

Альфа внезапно прислала форму 1042-S

- 31 марта 2021, 13:09

- |

Что в ней интересного:

- Альфа все-таки не ворует 20% налога с американских дивов, а честно перечисляет их в американскую налоговую.

- Не все дивы облагаются налогом 30%. У части дивов взят налог 10% (у каких именно, пока не ясно).

- Общая сумма дививов за год в декларации на $191,58 больше, чем по моим записям.

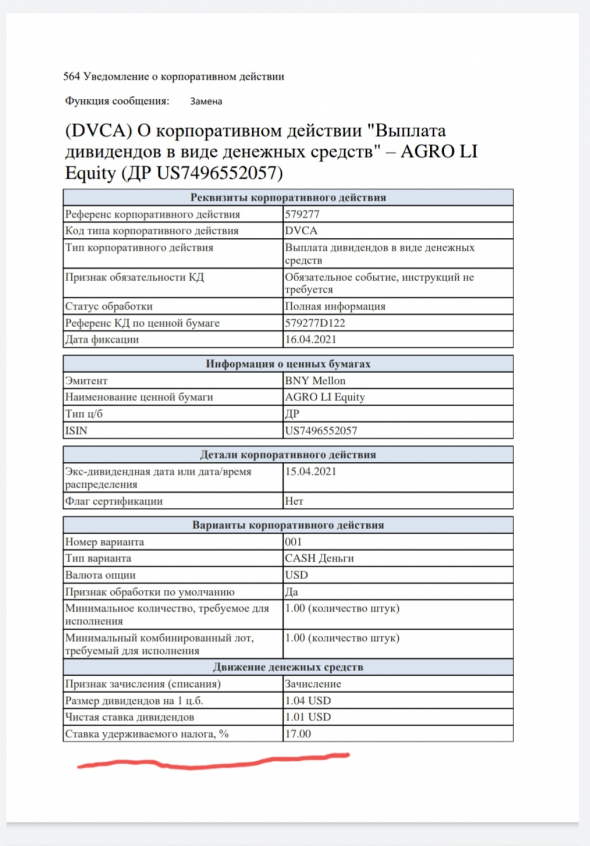

Налог 17% с дивидендов Русагро. Как так?

- 30 марта 2021, 11:20

- |

Господа инвесторы, вопрос.

Пришло уведомление от ВТБ-Брокера, что дивиденды по акциям Русагро выплачиваются с удержанием налога 17%.

Кто-нибудь в теме вообще:

1. Откуда такая ставка?

2. Нужно ли будет доплачивать потом в России 13%?

В поддержке брокера меня послали в ФНС

ФНС предложила ужесточить контроль за продавцами на рынках

- 29 марта 2021, 06:24

- |

«Практика осуществления государственного контроля за деятельностью на рынках показывает незаинтересованность, а зачастую и сопротивление как арендаторов, так и управляющих рынками компаний процессу легализации рыночной торговли», — следует из материалов. В итоге это влияет на исполнение задачи по борьбе с теневым оборотом на рынках, поставленной президентом Владимиром Путиным.

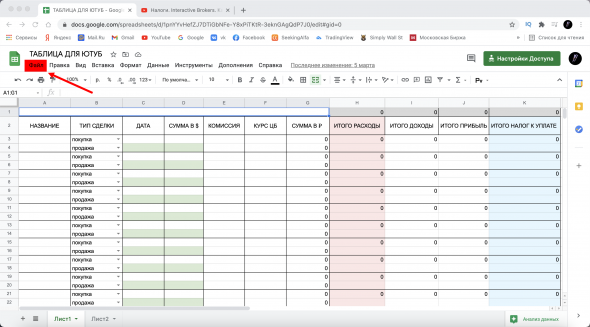

Делюсь своей таблицей для расчета прибыли, расходов, валютной переоценки и налога

- 27 марта 2021, 08:35

- |

docs.google.com/spreadsheets/d/1pnYYvHefZJ7DTiGbNFe-Y8xPiTKtR-3eknGAgQdP7J0/edit?usp=sharing

КАК ПОЛЬЗОВАТЬСЯ: Чтобы редактировать таблицу — скачайте ее к себе во вкладке Файл, или сделайте копию. Данные в ячейки вводятся из брокерского отчета (если в отчете сумма указана с минусом, то и в таблицу так и вводим с минусом). Пересчитайте пару сделок в ручную, чтобы убедиться, что данные вводятся верно и все формулы в таблице работают корректно. Также можете посмотреть видео ниже в блоге про Декларацию 3НДФЛ, там я показываю, как пользоваться таблицей. Также подписывайтесь на мой канал ютуб Знаниефинанс, там я выкладываю не длинные, но информативные видео. Спасибо за внимание! Всем удачи на рынке!

www.youtube.com/channel/UCmWmRhxIHWpDB4FmeLtxlYg

Нужно ли платить копеечный НДФЛ. Рассматриваем риски

- 25 марта 2021, 12:31

- |

За непредоставление декларации в данном случае предусмотрен штраф 1000 рублей. За несвоевременную уплату НДФЛ начисляют пени в размере 1/300 ключевой ставки ЦБ ежедневно (5,5% годовых).

Так что ваш риск чуть больше 1000 рублей. Если же дело дойдет до принудительного взыскания неуплаченного налога, то дело будет рассматривать мировой суд в приказном порядке (без уведомления) и добавится риск появления исполнительного производства, что в некоторых случаях крайне нежелательно. Ну и расходы по уплате госпошлины и исполнительского сбора.

Разбираемся с налогами: большой и полезный пост

- 25 марта 2021, 11:01

- |

👨🏻💼 Сегодня хочу остановиться над системой налогообложения доходов, полученных от инвестирования.

«Лучший способ рассказать детям о налогах — съесть 13% от их мороженого» ©

По большому счёту, ничего сложного в налогах нет, но почему-то большинство начинающих инвесторов этой теме не уделяют должного внимания, а в некоторых случаях знания в этой сфере очень поверхностные, хотя есть особенности, которые могут значительно сократить издержки. Об этих особенностях я и предлагаю поговорить более подробно.

Налогообложение буду рассматривать с точки зрения обычного Гражданина РФ (резидента), совершающего сделки с помощью брокера на бирже. С точки зрения нерезидентов смысл тот же, только ставки, как правило, выше.

Итак, в нашей стране в обычной ситуации доход от инвестиций облагается налогом на доходы физических лиц в размере

( Читать дальше )

Джанет Йеллен о росте налогов в США, растет индекс доллара, мнение о рубле, обзор

- 23 марта 2021, 22:55

- |

Усиление налогообложения, в первую очередь в корпоративной сфере,

может потребоваться в США для финансирования планов по восстановлению экономики после пандемии коронавируса.

Об этом сегодня заявила министр финансов Соединенных Штатов Джанет Йеллен

в интервью газете The New York Times.

Отвечая на вопрос о том, следует ли ожидать повышения налога на прирост капитала, Йеллен отметила, что «этот вопрос заслуживает рассмотрения». Также она напомнила об объявленных ранее президентом Джо Байденом планах повысить налог на прибыль до 28% с уровня в 21%, установленного предыдущим главой администрации США.

«Точно не будет введен для лиц, чьи доходы в год составляют не более $400 тыс.».

О введении налога на финансовые транзакции.

«Необходимо сначала тщательно проанализировать возможные результаты такого решения».

Индекс доллара растет на планах демократов увеличить налоги.

Мнение о рынках выложил на youtube.

https://www.youtube.com/watch?v=vqlIv-Po7DY

Держу купленный по 73,0р. USD.

C уважением,

Олег.

Нужна помощь с декларацией 3-НДФЛ

- 22 марта 2021, 12:46

- |

Всех приветствую!

Недавно прочитал пост «Важные советы при заполнении декларации 3-НДФЛ — памятка для инвестора» и понял что я совсем ничего не понимаю. Пробовал написать напрямую Татьяне — у меня не хватает рейтинга.

1) В марте прошлого года открыл брокерский счёт у Тинькофф. На счету долгосрочные инвестиции в виде иностранных и российских акций. Почти одновременно там же открыл ИИС. ИИС пустой. Думал его использовать для вычета налогов, но так и не внёс туда ни копейки. Скорее всего в ближайшее время закрою его за ненадобностью.

2) Примерно в апреле открыл ещё один брокерский счёт — в ВТБ. Для краткосрочных инвестиций и спекуляций.

По сей день не понимаю что делать с налогами — куда обратиться, с чего начать.

Нужна ваша помощь. Нужен человек, который поможет заполнить и подать. Даже не знаю в каком формате (онлайн, офлайн или ещё как) — подскажите из вашего опыта.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал