Налогообложение на рынке ценных бумаг

Налоговые льготы при инвестировании

- 26 декабря 2020, 19:19

- |

Всем привет дорогие друзья с вами Евгений, и на самом деле сегодня должен

был выйти ролик про второй способ как уйти от налогов (способ сложный).

Но он получился на столько сложный, что я решил переделать,

что бы было по проще для понимая, и сегодня не будем говорить о том,

как обойти законодательство, и как не платить налоги.

Подача декларации о доходах в фискальные органы и

уплата налога на доход – это святая обязанность каждого гражданина РФ!

Как бы не так

Но есть хорошая новость – у инвестора есть не только обязанности, но и права.Права на получение налоговых послаблений, которые абсолютно законны и

закреплены в действующей законодательной базе (НК РФ). Они доступны всем

О налоговых преференциях важно знать! И их однозначно нужно использовать!

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Пришло время закрывать ИИС и вот какая мысль. Хочу все бумаги на обычный счет перевести чтоб налоги не платить а там по долгосрочному владению от налогов избавится) Рабочая схема кто что думает?

- 26 декабря 2020, 09:31

- |

Как уменьшить налоги???

- 25 декабря 2020, 09:15

- |

Всем привет, друзья!

Подходит к концу этот необычный год и у инвесторов возникает потребность в уплате налога с честно заработанных. В прошлом году я уже писал серию статей про налоги и эта тема очень зашла подписчикам, потому что новички не знают некоторых лайфхаков с налогами.

Пришло время, под конец года, освежить в памяти те статьи и поделиться ими с вами.

В первой статье я рассказываю о том, как легальным способом сократить (а вернее отложить) уплату налога в ФНС

Легко! До конца года (до 29 декабря), вам нужно продать какие-нибудь убыточные позиции, чтобы снизить доход, полученный в течении года.

Пример. Вы в течении года торговали и зафиксировали прибыли на 100 тысяч рублей (это касается именно зафиксироаанной прибыли, т.е. проданных акций). Но у вас при этом есть несколько акций, которые висят в минусе на 100 тысяч рублей и вы их не продаёте. Так вот, если эти убыточные акции вы продадите, а затем сразу купите заново, то в налоговом отчете, через 2 дня, отразится зафиксированный убыток.

( Читать дальше )

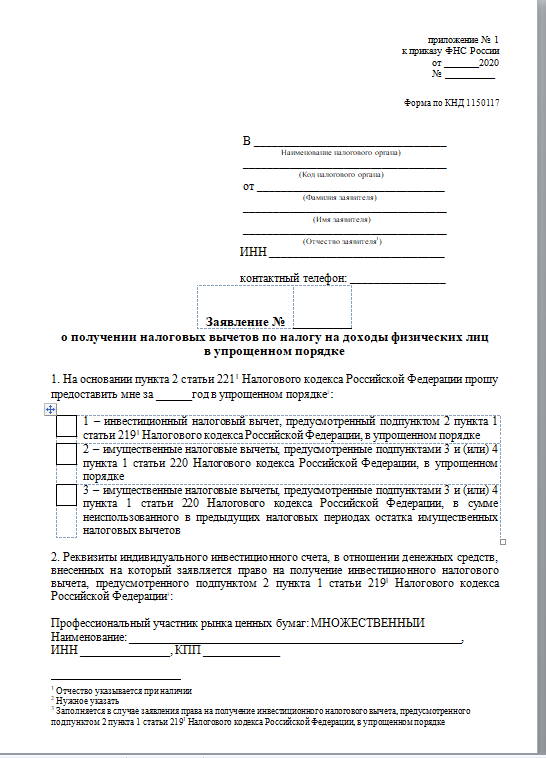

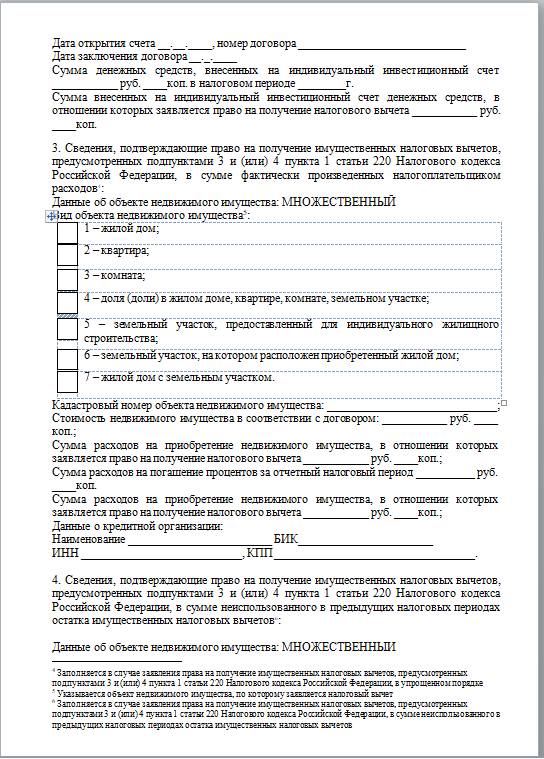

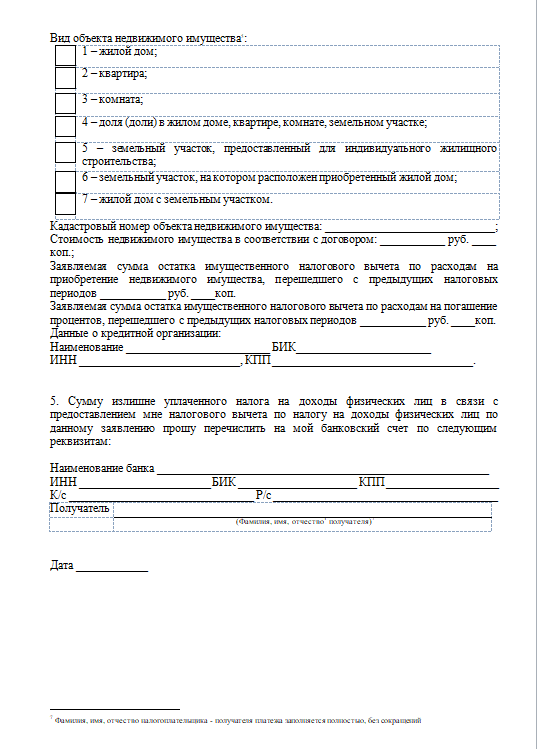

Налоговая разработала форму заявления для упрощенного получения вычета

- 24 декабря 2020, 14:58

- |

Опубликован проект будущего приказа ФНС «Об утверждении форм документов, используемых в рамках упрощенной процедуры получения налоговых вычетов по НДФЛ».

Заявление, которое заменит собой декларацию, будет на 3 листах, где необходимо указать контактные данные, реквизиты ИИС, сумму внесенных денежных средств и реквизиты банковского счета для перечисления излишне уплаченного налога.

Формировать данное заявление можно будет через личный кабинет налогоплательщика (ЛКН) по вновь утверждаемой форме.

Заявляемые в соответствии с упрощенным порядком суммы налоговых вычетов будут определяться исходя из сведений, имеющихся в распоряжении налоговых органов (в отношении инвестиционного вычета — исходя из сведений, представленных налоговыми агентами и банками).

Оптимизация подоходного налога

- 24 декабря 2020, 12:33

- |

Что можно сделать тем, у кого по итогам года прибыль? Закрыть убыточные позиции, хоть на несколько секунд. Вы зафиксируете убыток по сделке и уменьшите налогооблагаемую прибыль. Если вы ждёте по этим позициям прибыль и собираетесь держать их дальше, просто выкупите их сразу после продажи. Комиссией придётся пожертвовать. А вот прибыльные позиции до вторника лучше не фиксировать, чтобы не увеличивать прибыль. Если планируете их зафиксировать, отложите на вторник-среду.

Те, у кого по итогам года получился солидный убыток, могут его уменьшить. Это даст возможность уменьшить налогооблагаемую прибыль в следующем году. Надо делать наоборот, закрывать до вторника прибыльные позиции и не трогать убыточные. Если эти позиции планируете держать дальше, выкупайте их после продажи. Что это даст? Фиксация прибыли уменьшает наш налогооблагаемый убыток, так как налог мы всё равно не платим, ни с большого убытка, ни с маленького. Зато в следующем году налогооблагаемая прибыль будет меньше, так как цена покупки акции будет более высокой.

Полезный инструмент - декларирование дивидендов от иностранных компаний

- 23 декабря 2020, 15:18

- |

Подготовил для вас таблицу, о которой писал месяц назад. По многочисленным просьбам, выкладываю заранее.

Сохранить свою копию можно, открыв по ссылке и нажав ФАЙЛ — СОЗДАТЬ КОПИЮ.

Вкладки:

1. Дивиденды. Для заполнения данных. Детали ниже.

2. Курс доллара ЦБРФ на дату. Вкладку не трогаем, там оф. курс ЦБ на дату. В дни 23.12.2020-31.12.2020 курс обновится автоматом во всех ваших копиях, от вас действий никаких не требуется.

3. Где брать данные. Инструкции, где найти данные. Пока есть по трём брокерам (Тинькофф, ВТБ, Открытие), призываю вас поделиться своим опытом по другим брокерам в комментариях к посту, и я добавлю в таблицу.

Внесение данных

Серые поля не трогаем. Заполняем только белые поля:

1. Тикер. Тут всё понятно, тикер компании. Если это «полуроссийская» компания с Мосбиржи (пример: X5, Полиметалл, Тинькофф Групп), то вносим тикер в формате MCX:TCSG или MCX:POLY.

2. Страна. Чаще всего это США. Для «полуроссийских» компаний могут быть разные юрисдикции, воспользуйтесь гуглом. Не думаю, что это критическая ошибка, если неверно укажете страну.

( Читать дальше )

Как меньше платить налоги?

- 22 декабря 2020, 16:34

- |

2020 году, у меня были убытки по акциям, ну примерно на минус 2% от депо, я уже зафиксировал в этом году эти убытки.

Но также в 2020 году у меня была прибыль на 59т.р, мне нужен был кеш и я с брокера выводил деньги, при выводе он у меня удержал 6т.р налога и ещё я должен 1.5т.р налога. То есть вообщем я за 2020 должен 7670 рублей налогов.

Я давно где то читал информацию, что можно не платить или меньше платить налогов если фиксировать убытки по акциям.

Вот мой случай: у меня есть сейчас шесть акций по которым убыток 16680 рублей, эти убытки я ещё не фиксировал.

У меня вопрос: насколько выгодно! продать эти акции? Чтобы как я понимаю мне смогут вернуть уже уплаченные мною налоги в апреле 21 года, или я не правильно понимаю? Или же из 59000-16680=42320 и именно из 42320 будут вычитывать налоги а это 5501. А было 7670, и мне тогда должны вернуть в апреле 21 года 2169р. Или я вообще не прав?

И почему многие советуют продать, убыточные акции а потом сразу купить. А потом же ты все равно когда они в плюс выйдут продаш их и заплатишь налоги, зачем тогда вообще закрывать убыточные акции? Это наверное с расчетом только, чтобы три года их держать?

Правда не пойму. Что выгодней. Закрывать мне и мне сейчас акции у которых минус 1 или не стоит закрывать? Я не могу понять как выгодней?

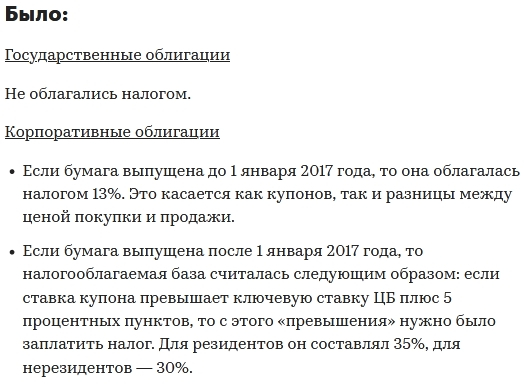

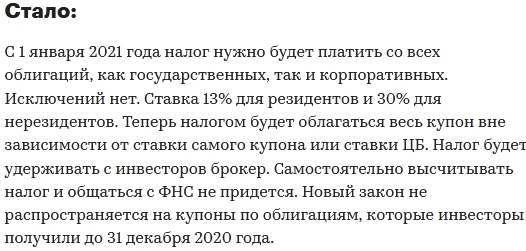

Новые налоги на облигации в 2021 году. Что важно знать.

- 20 декабря 2020, 15:07

- |

( Читать дальше )

Как обмануть государство и заплатить только 13% с дохода от облигаций.

- 17 декабря 2020, 13:30

- |

Коллеги, я долго думал, что делать бедному физику, попавшему на очередные налоги государства. Итак, все уже знают, что с 1 января 2021 года придется платить 13% налога с купонных доходов по облигациям. Мало того, как я понял (но это неточно), брокер будет удерживать 13% с любого купонного дохода, выплаченного в 2021 году физическому лицу (за исключением ИИС), не обращая внимание на срок начисления этих доходов. То есть, если по облигации полугодовой купон выплачивается в январе, то 13% возьмут со всего купона, несмотря на то, что часть НКД была за 2020 год.

Что решил сделать я держатель — диверсифицированного портфеля облигаций, чтобы государство взяло только 13% по купонному доходу за 21 год.

1. Продаю сейчас все облигации, покупая на вырученные средства короткую офз.

2. перед НГ меняю ОФЗ на другую короткую ОФЗ. (таким образом я фиксирую все доходы в этом году)

3. после нового года постепенно продаю свою ОФЗ

4. инвестирую средства в бумаги с неблизкой выплатой купона, используя калькулятор доходности облигаций для физика.

5. при приближении купона по облигации меняю бумагу на бонд с более дальней выплатой купона.

Зачем пишу сюда? Ну, во-первых, я за пару недель уже ополовинил свой пакет субфедов в пользу ОФЗ. Во-вторых, может кто-то меня в чем-то поправит или предложит что-то другое.

НДФЛ

- 17 декабря 2020, 10:15

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал