Нафтатранс Плюс

Коротко о главном на 17.03.2021

- 17 марта 2021, 08:00

- |

Регистрация выпуска и ставка купона:

- «Нафтатранс Плюс» зарегистрировал выпуск пятилетних облигаций серии БО-03 объемом 500 млн рублей на Московской бирже. Бумаги включены в Третий уровень листинга, в Сектор ПИР. Ставка купона установлена на уровне 12% годовых и зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация и досрочное погашение по усмотрению эмитента. Сегодня, 17 марта, —последний день сбора заявок на участие в первичном размещении выпуска «Нафтатранс Плюс» в системе Boomerang.

- «Кировский завод» установил ставку купона по выпуску пятилетних облигаций серии 02 объемом 2 млрд рублей на уровне 9,5% годовых, купоны ежеквартальные. По выпуску предусмотрена оферта через три года после начала размещения.

Подробнее о событиях и эмитентах на

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Нефтетрейдер «Нафтатранс плюс» зарегистрировал 3 выпуск биржевых облигаций

- 17 марта 2021, 07:01

- |

Выпуску присвоен номер 4B02-03-00318-R от 16.03.2021. Параметры выпуска: объем — 500 млн рублей, номинал облигации — 1 тыс. рублей, срок обращения — 5 лет, выплата купона ежемесячно, ставка — 12% годовых.

( Читать дальше )

Игорь Головня: каждый нефтетрейдер должен иметь свои преимущества

- 12 марта 2021, 12:49

- |

11 марта состоялась онлайн-конференция с участием генерального директора ООО «Юнисервис Капитал» Алексея Антипина, генерального директора и собственника ООО ТК «Нафтатранс плюс» Игоря Головни, а также финансового директора компании Нины Хариной.

«Ключевые даты выпуска облигаций пока не определены, ориентировочно — это конец второй, начало третьей декады марта. Цель привлечения инвестиций третьего выпуска — оптимизация долговой нагрузки путем замещения краткосрочного банковского кредита более долгосрочным облигационным займом. Поскольку долговая нагрузка компании останется на прежнем уровне, поручительства по этому выпуску не предусмотрено».

( Читать дальше )

Компания «Нафтатранс плюс» поделилась предварительными итогами 2020 года

- 09 марта 2021, 13:58

- |

На протяжении последних 3-х лет эмитент показывает стабильный рост выручки и прибыли: за 9 мес. 2020 года выручка равна 5,5 млрд рублей (+22,4% АППГ), а по прогнозу на 31.12.2020 составит 7,6 млрд рублей (+24,4% АППГ). Компания не только наращивает объемы бизнеса, но и развивает эффективность деятельности, что отражается на ключевых показателях рентабельности. О более подробных прогнозах итогов года компании ниже.

Также важно отметить, что развитие «Нафтатранс плюс» происходило не только путем наращивания объемов бизнеса, но и в направлении эффективности деятельности, что отразилось на ключевых показателях рентабельности: в сравнении с 2019 годом существенно выросли: валовая рентабельность (с 6,31% до 8,98%), рентабельность по EBIT (с 2,51% до 3,13%) и рентабельность деятельности (с 0,45% до 0,7%). Общий рост рентабельности эмитента свидетельствует об эффективном менеджменте и продуманной стратегии развития.

( Читать дальше )

Частный независимый нефтетрейдер «Нафтатранс плюс» готовится к размещению третьего выпуска биржевых облигаций

- 05 марта 2021, 08:17

- |

Размещение облигаций компании пройдет по открытой подписке, однако перед торгами инвесторы могут уведомить организатора о планируемом участии в размещении облигаций, воспользовавшись системой Boomerang, предварительно зарегистрировавшись на площадке. При покупке облигаций «Нафтатранс плюс» при первичном размещении на сумму от 500 тысяч рублей, инвесторам будет начислен кешбэк в размере 0,5%.

Сбор уведомлений начнется сегодня, 4 марта, в 11.00 по московскому времени.Дата начала торгов ценными бумагами ООО ТК «Нафтатранс плюс» будет сообщена дополнительно.

( Читать дальше )

Коротко о главном на 01.03.2021

- 01 марта 2021, 13:06

- |

Новые выпуски, ставка и кредитные рейтинги:

- «Продкорпорация» планирует открыть книгу заявок по пятилетним облигациям серии 01 на сумму не менее 5 млрд рублей в марте. Купоны полугодовые. Ориентир ставки купона будет объявлен позднее. По выпуску предусмотрена амортизация: по 25% от номинала в даты окончания с 7-го по 10-й купонный период. Тип размещения: букбилдинг на Московской бирже и подписка на KASE.

- Облигации с залоговым обеспечением недвижимым имуществом «Юнисервис капитала» серии 02К объемом 90 млн рублей в Третий уровень котировального списка Московской биржи. Присвоенный регистрационный номер 4-02-00534-R. Ценные бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов.

- НРА присвоило кредитный рейтинг «Нафтатранс Плюс» на уровне «В-|ru|» со стабильным прогнозом.

( Читать дальше )

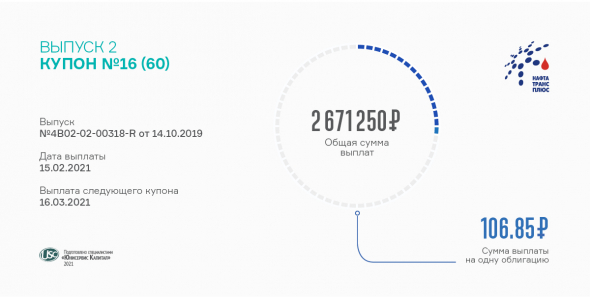

ООО ТК «Нафтатранс плюс» выплатило 16 купон по 2-му выпуску

- 15 февраля 2021, 17:02

- |

Плановая выплата выпала на воскресенье, в связи с чем была перенесена на ближайший понедельник, 15-е февраля. По ставке 13% инвесторам начислено по 106,85 руб. за одну бумагу в номинале 10 тыс. руб.

Сумма выплат за весь объем облигаций составила 2 671 250 руб. Напомним, что второй по счету выпуск эмитента серии БО-02 (RU000A100YD8) объемом 250 млн руб. поступил в обращение в октябре 2019г.сроком на 5 лет (60 купонных периодов). Купон — переменный, способ погашения — амортизация по 6,67% от объема эмиссии ежеквартально, начиная с октября 2021г.

Объем сделок с участием бумаг данной серии в январе зафиксирован на уровне 17,5 млн руб., что на 21,4 млн меньше декабрьского результата. Зато средневзвешенная цена поднялась на 1,95 п.п., до отметки 103,01% от номинальной.

Напомним, что 4 февраля компания завершила оферту по другому выпуску облигаций в обращении, в связи со снижением ставки с 13,5% до 11,8% годовых. Однако среди инвесторов не нашлось желающих предъявить облигации к выкупу. Подробнее об этом — в нашей статье.

Коротко о главном на 15.02.2021

- 15 февраля 2021, 11:44

- |

Новый выпуск и книга заявок:

- ТК «Нафтатранс плюс» утвердила решение о выпуске пятилетних облигаций серии БО-03 объемом 500 млн рублей. Размещение пройдет по открытой подписке. Номинальная стоимость одной ценной бумаги 1 тыс. рублей. По выпуску предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

- ГК «Самолет» объявила результаты сбора заявок инвесторов на трехлетние облигации серии БО-П09. Объем заявок превысил 22 млрд рублей и итоге был увеличен с 6 млрд до 10 млрд рублей. Ставка купона была снижена до 9,05% годовых. Ставка зафиксирована на весь период обращения, купоны полугодовые.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Коротко о главном на 05.02.2021

- 05 февраля 2021, 12:04

- |

Дебютный выпуск всем известного эмитента и новая программа российского девелопера:

- «СДЭК-Глобал» зарегистрировал выпуск шестилетних облигаций серии БО-П01 на Московской бирже. Номинал одной ценной бумаги — 1 тыс. рублей. Объем выпуска пока не раскрывается. Присвоенный регистрационный номер 4B02-01-00562-R-001P.

- «ЛайфСтрим» определил дату размещения дебютного выпуска трехлетних биржевых облигаций серии БО-П01 объемом 300 млн рублей — 9 февраля. Ставка купона установлена на уровне 10% годовых, купоны ежеквартальные.

- Московская биржа зарегистрировала программу облигаций «Проект-Града» объемом 15 млрд рублей. Присвоенный регистрационный номер 4-00021-L-001P-02E.

- «Нафтатранс плюс» прошл оферту по облигациям серии БО-01. Владельцы бумаг не предъявили к выкупу ни одной облигации. Обязательств по выкупу не возникло. Также эмитент установил ставку купона по выпуску серии БО-02 в размере 13% годовых на 17-й купонный период, купоны ежемесячные.

( Читать дальше )

«Нафтатранс плюс»: заявок на оферту в связи со сменой ставки по купону не поступило

- 04 февраля 2021, 08:58

- |

По условиям выпуска биржевых облигаций серии БО-01 в рамках предусмотренной оферты инвесторы имели право предъявить облигации к выкупу. Однако АО «Банк Акцепт», являющееся агентом по приобретению биржевых облигаций, ни одной заявки не зафиксировало.

Напомним, что 18 января «Нафтатранс плюс» опубликовал новую ставку по купону — 11,8% годовых по выпуску объемом 120 млн рублей серии БО-01 (RU000A100303), размещенному в феврале 2019 г. со сроком обращения 5 лет или 60 купонных периодов по 30 дней. Новая ставка, решение об определении которой на уровне 11,8% было принято исходя из благоприятной рыночной ситуации, зафиксирована до конца выпуска.

В рамках предусмотренной оферты ни одной заявки от инвесторов на предъявление облигаций к выкупу не поступило. За прошедший год ТК «Нафтатранс плюс» сумела доказать своё умение работать с привлеченным капиталом и заработать хорошую репутацию среди частных инвесторов. На протяжении всего периода размещения дебютного выпуска средневзвешенная цена бондов держалась выше номинала и составляла не менее 103%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал