Нефтяные цены

Израильско-иранские обмены ракетами и их влияние на нефть

- 19 апреля 2024, 15:49

- |

19 апреля в Исфахане в центре Ирана раздались взрывы. Американские телеканалы сразу же объяснили, что удар наносился ракетами; по данным CNN, цели не относились к ядерным объектам. Обстрелы Израиль остроумно назвал ответкой на атаку, произошедшую в ночь с 13 на 14 апреля. При чём тут остроумие? Краткосрочная память вывела за периферию сознания начало апреля, когда еврейские ракеты стёрли с лица земли посольство Ирана в Сирии, в котором находилось несколько иранских генералов. Соответственно в ответ на это, Тегеран обрушил на своих заклятых друзей облако беспилотников и ракет. Перед этим по своим каналам предупредив, что будет демонстрировать военную мощь.

Чёрт его знает, удалось ли нанести 13-14 апреля противнику хоть какой-то урон или всё упёрлось в работу ПВО.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

В течение достаточно короткого срока рынок США может сделать рывок вверх еще на 3-4% - Коган Евгений

- 23 июня 2022, 12:37

- |

Общее опасение — сейчас вот Пауэлл как расскажет нам, что борьба с инфляцией — это главное и ФРС не пожалеет и «живота своего» ради этой борьбы. А рынки… а кому они нужны? Ну и прочая жесть.

Но по факту все вышло гораздо травояднее. Отвечая на вопрос сенатора-республиканца Билла Хагерти, стала ли СВО причиной скачка инфляции в стране, председатель ФРС заявил, что рост потребительских цен начался задолго до событий на Украине. В то же время глава регулятора отметил, что действия России повлияли на стоимость сырьевых товаров, а потому ИПЦ (индекс потребительских цен) мог бы быть ниже. Иными словами, военные действия добавили жару, и жарковато было и до того.

( Читать дальше )

В среднесрочной перспективе нефтяные котировки значительно вырастут от текущих уровней - Фридом Финанс

- 23 июня 2022, 11:43

- |

Мы полагаем, что в среднесрочной перспективе они значительно вырастут от текущих уровней, и это окажет поддержку котировкам нефтегазового сектора. Но в ближайшее время эти акции будут в числе аутсайдеров.Ващенко Георгий

ИК «Фридом Финанс»

325 за баррель и больше?! Влияние вероятного конфликта в Персидском заливе на рынок нефти.

- 09 июля 2019, 14:56

- |

Довольно интересная публикация о последствиях конфликта в Персидском заливе для рынка нефти.

Винсент Лаурман в своей публикации для oilprice.com говорит о космических цифрах выше 325$ в пессимистичном сценарии.

«В последние недели значительно возросла вероятность попыток Ирана закрыть Ормузский пролив для танкерных перевозок, а также возможность войны в Персидском заливе особенно в связи с умышленным уничтожением исламской республикой американского разведывательного беспилотника 20 июня.

Этот акт придает вес угрозам Тегерана, что он нанесет тяжелый ущерб союзникам США в регионе в случае нападения американских сил и не позволит этим же странам экспортировать свою нефть, если Иран не сможет экспортировать свою собственную.

(От себя добавлю, что вероятность конфликта только нарастает в свете захвата иранского танкера в Гибралтаре.)

( Читать дальше )

Инвесторы не верят в обвал нефтяных цен

- 02 мая 2019, 09:20

- |

Вчера фондовые индексы США закрыли день в минусе. ФРС США сохранила базовые ставки без изменений, проигнорировав призыв Дональда Трампа снизить ставки и вступить в новую эру количественного смягчения, чтобы поддержать рост экономики. ФРС не имеет формальных оснований для снижения ставки. В последнее время в США выходит неплохая статистика. В отчете ADP / Moody's о занятости указано, что занятость в частном секторе в апреле выросла на 275 000 рабочих мест, что намного выше ожидаемых 180 000 новых рабочих мест. Пауэлл заявил во время последующей пресс-конференции, что центральный банк не видит «веских оснований» для повышения или снижения ставки.

Нефтяные цены сейчас снижаются, но мало кто из инвесторов верит в их обвал. Согласно данным МВФ, Саудовской Аравии необходимы более высокие цены на нефть, чем тот уровень, который удовлетворит Дональда Трампа. Дело в том, что Королевство наращивает бюджетные расходы в целях стимулирования своей экономики. В понедельник МВФ выпустил отчет, согласно которому Саудовская Аравия, крупнейший экспортер нефти, нуждается в цене около $85/барр. для того, чтобы бюджет страны в этом году был сбалансированным. При этом в сентябре оценка на 2019 год составляла меньше – $73/барр. Саудовская Аравия подтвердила на прошлой неделе, что намерена сбалансировать бюджет к 2023 году. При этом Королевство планирует увеличить расходы в этом году на 7%. В этом году Саудовская Аравия ожидает сокращения бюджетного дефицита до 4,2% ВВП с 4,6% в 2018 году. По мнению экономистов, эта цель была поставлена в расчете на дальнейший рост цен на нефть.

( Читать дальше )

Отскок наверх нефтяных цен был неуверенным

- 20 ноября 2018, 09:13

- |

Рассмотрим ситуацию на рынке с новостной и технической точки зрения. По итогам дня индекс широкого рынка S&P 500 преодолел вниз психологически важную отметку в 2700 пунктов и закрылся ниже этой отметки. В этом случае целью для снижения может выступить минимальные значения октября в 2603 пунктов. Предстоящая неделя будет короткой на американском рынке: четверг биржи будут закрыты в связи с празднованием Дня Благодарения. Однако уже на следующий день в США стартует сезон распродаж, более известный как Черная пятница. На отечественном индексе МосБиржи формируется фигура «треугольник» выход из которой будет до конца месяца. Если выход будет вниз, то вероятная цель снижения находится в районе 2300 пунктов (апрельский восходящий тренд).

На графике индекса РТС есть поддержка 1090 о которой мы писали ранее и за последний месяц она два раза показала свою значимость. Но «ничто не вечно под луной», и если она будет пробита вниз вероятная цель снижения будет на уровне 1040. Торговые моменты для игры на «контртренде» в ликвидных акциях отсутствуют. Самолеты в тумане не садятся, трейдеры в туманной ситуации позиции не открывают – объемы торгов на МосБирже стали уменьшаться. Отыграли ростом позитивную новость о том, что США до конца года не введет второй пакет санкций против России и дальше «стоп-машина». Отскок наверх цен на нефть был очень неуверенным. Рискну предположить, что «нефтетрейдеры» ждут итогов заседаний стран ОПЕК и ОПЕК+ 6 и 7 декабря. Если нефтедобывающие страны вернуться к политике снижения квот на добычу, то мы увидим восстановление нефтяных цен, что благотворно отразится на нашем фондовом рынке.

( Читать дальше )

Причину обвала нефтяных цен надо искать в Вашингтоне - Citigroup

- 14 ноября 2018, 23:40

- |

Interfax 19:24 14.11.2018

МИР-НЕФТЬ-ЦЕНЫ-ПРОГНОЗ

Причину обвала нефтяных цен надо искать в Вашингтоне — Citigroup

Нью-Йорк. 14 ноября. ИНТЕРФАКС — Обвал нефтяных котировок обусловлен

причинами, выходящими далеко за пределы рынка нефти, главная из которых кроется

в США, сообщается в обзоре Citigroup.

Высказывания президента США Дональда Трампа по поводу ОПЕК являются лишь

одним из факторов «сделанных в Вашингтоне», отмечают аналитики.

США несут главную ответственность за появление избытка предложения сырья,

поскольку давили на ОПЕК с целью добиться увеличения добычи, при этом санкции,

введенные против Ирана, оказались относительно слабыми.

В результате участники ОПЕК+ вернули на рынок слишком много нефти, при этом

экспорт Ирана остается выше прогнозов, приводит мнение экспертов агентство

Bloomberg.

«США также стоят за „медвежьими“ настроениями в отношении спроса, учитывая

внимание инвесторов к торговой войне с Китаем», которая к тому же усугубляет

опасения по поводу экономического роста в странах emerging markets, сообщается в

обзоре Citi. Кроме того, США демонстрируют экстраординарные темпы повышения

поставок.

Банк прогнозирует волатильность на рынке нефти до конца первого полугодия

2019 года, при этом цены могут вырасти. На рынке может быстро сформироваться

«бычий» настрой в случае холодной зимы или существенных перебоев с поставками.

Последовательное сокращение добычи странами ОПЕК и новые данные,

свидетельствующие об устойчивости спроса, станут главными катализаторами

возобновления роста нефтяных котировок, сообщается в обзоре Goldman Sachs.

Экспорт Ирана будет сокращаться, при этом ведущие страны ОПЕК, вероятно, снизят

добычу.

По мнению аналитиков банка, главными рисками для возврата нефтяных

котировок к росту являются резкое снижение спроса и отказ ОПЕК от снижения

добычи.

Рост запасов не объясняет масштаба обвала цен, полагают они. Падение

связано с использованием стратегий скоростной торговли и увеличением продаж

нефтяных фьючерсов своп-дилерами.

Goldman Sachs прогнозирует восстановление рынка нефти, но не исключает

временного падения котировок примерно до $50 за баррель.

Тема дня # 35. Иранский Чёрный лебедь или конспирологическое

- 09 марта 2016, 14:49

- |

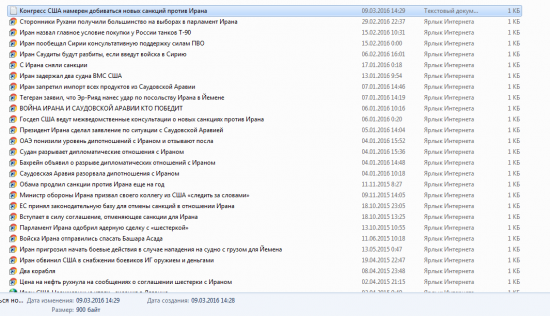

… а, что, если новая президентская администрация США посмотрит, на слишком быстро усиливающийся Иран, (вот картинка из моего досье по новостям по Ирану для иллюстрации гипотезы):

и передумает ослаблять санкционную удавку с Ирана, а может даже и вернёт «нефтяной пакет санкций». Вот и сегодня звоночек прозвучал:

Конгресс США намерен добиваться новых санкций против Ирана

Лондон. 9 марта. ИНТЕРФАКС — Конгресс США собирается добиваться введения новых экономических санкций против Ирана, заявил спикер палаты представителей республиканец Пол Райан, слова которого приводит Би-би-си.

Санкции против Ирана должны действовать «пока режим не прекратит своё агрессивное, провокационное поведение, направленное против США и их союзников», - сказал П.Райан.

По его словам, испытания баллистических ракет, проведенные Ираном во вторник, противоречат международному праву. Спикер палаты назвал их провокацией, направленной против США.

В последний раз Иран проводил испытания ракет осенью 2015 года. В ответ в январе США ввели новые санкции в отношении иранских компаний и частных лиц.

Иран настаивает, что испытания ракет не связаны с его ядерной программой.

Где тогда будет нефть?

Есть акции, которые стоят особняком

- 19 августа 2015, 14:24

- |

Сегодня индекс ММВБ начал день со снижения, но сейчас показывает позитивную динамику. Боковой коридор 1580 – 1720 пока в силе. Ждем, что до конца года индекс покажет хотя бы 1750 пунктов.

На масштабный рост рассчитывать пока сложно. Сырьевые цены сейчас слабы, а доллар почти взлетел до зоны сопротивления 66 – 66,5 и может снизиться до 63. Проблемы экономики Поднебесной оказывают негативное влияние на сырьевые цены. Министерство коммерции Китая заявило в среду, что нельзя исключить падение экспорта в ближайшие месяцы, после того как данные показали июльское падение экспорта. Экспорт упал на 8,3% (г./г.). Аналитики ANZ Bank считают, что «любое восстановление цен на нефть сейчас будет недолгим из-за слабого сезонного спроса в США в сентябре.

Теперь поговорим о рублевых ценах на акции и рублевом индексе ММВБ. На индексе ММВБ техническая картина «бычья». Просто после двух недель роста он «устал» — акции вплотную подошли к техническим сопротивлениям. На графике этого индекса есть промежуточная поддержка 1680 пунктов и более сильные уровни поддержки 1650 и 1620 пунктов. Если индекс до них снизится, техническая картина останется «бычьей».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал