Норникель

Усиленные Инвестиции: обзор за 12 - 20 февраля

- 22 февраля 2021, 00:57

- |

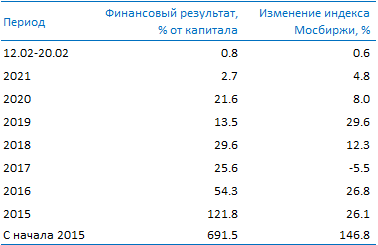

- Портфель вырос на 0.8% (+1.7% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи +0.6%

Evraz +10.3% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.4% от совокупного - По основным компаниям изменения: Норникель +6.7%, М.Видео +5.9%, Фосагро +5.3%, Северсталь +1.9%, Русагро +1.2%, НЛМК +0.6%, ММК +0.4%, Магнит -0.4%, X5 -0.4%, Петропавловск -0.6%, Лента -0.7%, Полиметалл -2.7%, Полюс -2.8%, QIWI -3.7%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

- комментировать

- Комментарии ( 0 )

Рост на честном слове в итогах недели

- 21 февраля 2021, 17:05

- |

Вторую неделю подряд Индекс Мосбиржи не определится куда ему двигаться дальше, плюс 0,6% за прошлую неделю. На рынке РФ выросла волатильность и напряженность. Для подтверждения дальнейшего роста быкам нужно ударно проходить отметку 3500 п. В противном случае, нас вновь ожидает коррекционное движение вниз. Поддержка может встретить медведей на 3300 п.

При всем позитивном запале в нефти, закрепиться выше $64 за баррель не удалось. Котировки черного золота в четверг, пятницу значительно просели, давая повод на продолжение снижения на открытии торгов.

Доллар растерял весь интерес со стороны покупателей. Несмотря на валютные интервенции ЦБ, котировки доллара болтаются у своего уровня поддержки на 73-74 рублях. За неделю немного подрос, на 0,5%, но говорить о начале тренда еще рано. Пока наш рынок удерживается у максимума, а нефть на приемлемых для экономики России значениях, расти дальше валюте не дадут.

Самыми громкими историями прошлой недели стали компании 3+ эшелона, во главе с Белугой. За последний месяц акции выросли в 4 раза без новостей и комментарием. Как это обычно и происходит, за последние несколько дней почти весь потенциал был растерян, ежедневно акции теряли по 20-30%. За неделю получился скромный рост +16,4%. По Абрау-Дюрсо ситуация аналогичная +11,5%. Далее Русгрейн +28,1% и Красный Октябрь +21,7%. На этой неделе манипуляции могут продолжиться.

( Читать дальше )

«Норникель» вложит более 80 млрд рублей в развитие Норильска

- 20 февраля 2021, 17:33

- |

Правительство России, власти Красноярского края, мэрия Норильска и руководство «Норникеля» подписали ряд стратегически важных соглашений о социально-экономическом развитии заполярного промышленного города. Прежде всего, это договор, который определяет совместное формирование сторонами Комплексного плана развития Норильска на ближайшие 15 лет.

Детальная подготовка этого плана стала темой правительственного совещания под руководством вице-премьера Юрия Трутнева. Решено, в частности, что первоочередные задачи жизнеобеспечения северного моногорода будут сформулированы в соответствии с предложениями Совета Федерации. В ноябре 2020 года сенаторами были перечислены шесть приоритетных направлений работы по повышению уровня жизни норильчан. В их числе: переселение жителей Норильска и Дудинки на «материк», реновация муниципального жилищного фонда, модернизация объектов ЖКХ, развитие социальной инфраструктуры, создание комфортной и безопасной городской среды, развитие малого и среднего бизнеса.

( Читать дальше )

Дивидендная доходность финальных выплат Норникеля будет не ниже 5% - Промсвязьбанк

- 20 февраля 2021, 12:19

- |

Выплата будет производиться за счет сформированного ранее резерва, который отразился на снижении EBITDA до 7,651 млрд долл. (-3% г/г) в 2020г. При этом уровень долговой нагрузки позволяет компании выплатить итоговые дивиденды из расчета 60% EBITDA. В минувшем году «Норникель» уже платил дивиденды за 9 месяцев.

По итогам всего 2020 года, по нашим расчетам, размер итоговых выплат может составить 1390,37 руб./акция, что при текущих котировках обеспечит дивидендную доходность финального дивиденда не ниже 5%. Финальные дивиденды будут объявлены в мае. Вчера акции «Норникеля» смогли обновить исторические максимумы. Благоприятная ситуация на рынке промышленных металлов, фокус на «зеленую» энергетику, стабильное финансовое положение и сохранение высоких дивидендов – долгосрочные драйверы роста котировок «Норникеля».Промсвязьбанк

Последние происшествия подчеркивают необходимость в модернизации активов Норникеля - Атон

- 20 февраля 2021, 10:59

- |

По имеющейся информации, один человек погиб и пятеро получили ранения в результате обрушения галереи в одном из цехов Норильской обогатительной фабрики. Поиски еще двух пропавших без вести рабочих продолжаются. Следственный комитет возбудил по данному факту уголовное дело.

Хотя данный инцидент вряд ли повлияет на производственный процесс, новость добавляет негатива к восприятию текущего состояния активов Норникеля. Учитывая ряд происшествий в 2020, новость, скорее всего, будет воспринята рынком негативно, т.к. она подчеркивает необходимость в модернизации активов и внедрении более строгого контроля. Тем не менее, учитывая планируемую масштабную инвестиционную программу компании, которая нацелена на решение этих вопросов, мы сохраняем позитивный взгляд на Норникель, который торгуется со скорректированным по рынку мультипликатором EV/EBITDA 5.4x против своего собственного 5-летнего значения 6.6x.Атон

⚡ На фабрике НорНикеля произошло обрушение

- 20 февраля 2021, 04:18

- |

В дробильном цехе Норильской обогатительной фабрики произошло обрушение. Под завалами могут оставаться люди.

Источник: https://lenta.ru/news/2021/02/20/nor/

Как Норникель обошел всех

- 19 февраля 2021, 22:31

- |

Если интересно..

Моя версия… Потанин приближенный к ПУтину))),,

Норникель вложит ₽22 млрд в развитие логистики

- 19 февраля 2021, 17:50

- |

У нас достаточно большие планы по развитию логистического комплекса. Более ₽22 млрд мы планируем в ближайшие пять лет вложить в комплекс. Касается всех наших предприятий и Дудинского порта и Мурманского транспортного филиала

Норникель планирует на 100% обновить крановое хозяйство Дудинского морского порта, модернизировать речные порты в Красноярске и Лесосибирске, закупить новые баржи для Енисейского речного пароходства.

источник

Норникель не будет обжаловать решение суда - компания

- 19 февраля 2021, 17:35

- |

После тщательного рассмотрения судебного решения и на основании рекомендаций внутренних и внешних экспертов Компания приняла решение не подавать апелляционную жалобу. Мы приветствуем такое решение, поскольку оно позволит Компании двигаться дальше и сконцентрировать усилия на реализации амбициозной стратегии устойчивого развития, которая была представлена инвестиционному сообществу в декабре прошлого года. От имени Совета директоров я могу подтвердить, что мы полностью поддерживаем усилия менеджмента и высоко ценим приверженность всех этим целям

сообщение

Оставшиеся к выплате дивиденды Норникеля за 2020 год составят $3,25 млрд при доходности 5,7% - Sberbank CIB

- 17 февраля 2021, 16:13

- |

EBITDA без поправки на средства, зарезервированные под экологический штраф, повысилась на 46% по сравнению с первым полугодием до $5,9 млрд, а по итогам года достигла $9,9 млрд (при рентабельности 64%), что на 25% выше, чем годом ранее. EBITDA по итогам года, используемая для расчета дивидендных выплат, включает $2,2 млрд резерва под экологический штраф и составляет $7,65 млрд. По нашим расчетам, оставшиеся к выплате дивиденды за 2020 год составят $3,25 млрд при доходности 5,7%, исходя из коэффициента 60% от годовой EBITDA. Компания планирует объявить сумму дивидендных выплат в мае.

Свободный денежный поток с учетом процентных выплат за 2П20 достиг $3,7 млрд при доходности 6,6%. Чистый долг сократился на 35% относительно 1П20 до $4,7 млрд, а коэффициент «чистый долг/EBITDA» на конец 2020 года равен 0,6, что заметно ниже пороговых 1,8, т. е. на дивиденды может быть направлено 60% EBITDA. Капвложения по итогам года равны $1,76 млрд, это близко к нашим ожиданиям и ниже прогноза компании ($1,9 млрд).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал