Норникель

Существующий дисконт к бумагам ММК на рынке чрезмерный - Пермская фондовая компания

- 15 февраля 2019, 18:18

- |

В последнее время акции данной компании демонстрируют отставание от сектора. В то время, как «Северсталь» и «НЛМК» значительно увеличились в своих значениях, «ММК» остается под давлением. Сегодня попробуем разобраться в сложившейся ситуации и определить возможные ценовые ориентиры в среднесрочной перспективе.

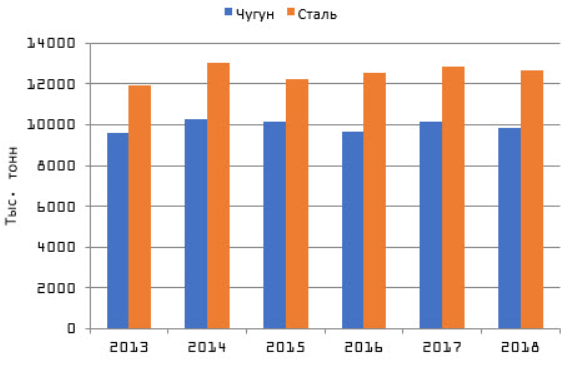

Финансовые результаты за 2018 год в связи с выгодной конъюнктурой рынка ожидаемо превзошли значения за предыдущий период. Выручка увеличилась на 8,9%, чистая прибыль на 10,8%, показатель EBITDA вырос на 19%, свободный денежный поток на 48%. При этом также возросла себестоимость на 5% и капитальные вложения на 29,5%.

Средняя цена 1 тонны реализованной продукции увеличилась на 8%. Продажи товарной металлопродукции в целом выросли на 0,4% (на 47 тыс. тонн).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Норникель - в 2019 г. компания вложит 7,1 млрд руб. в закупку горной техники и оборудования

- 13 февраля 2019, 19:31

- |

На горные подразделения Заполярного филиала поступят 105 единиц специализированной горной техники различного вида, типа и назначения стоимостью 4,3 млрд руб.

В 2019 г. парк самоходного дизельного оборудования обновится на всех без исключения горнорудных подразделениях Заполярного филиала.

Техника произведена на предприятиях концернов Atlas Copco (Швеция), Caterpillar (США), Sandvik и Normet (Финляндия), что гарантирует их качество и надежность.

В списке закупаемой для Норильска техники: погрузочно-доставочные, кровлеоборочные машины, шахтные самосвалы и вспомогательная техника.

Не менее глобальная программа обновления парка проходит на Кольской ГМК «Норникеля». В текущем году на эти цели будет направлено около 2,8 млрд руб., что сопоставимо с затратами прошлого года. Всего планируется закупить 1467 единиц техники и оборудования.

https://www.nornickel.ru/news-and-media/press-releases-and-news/nornikel-obnovlyaet-proizvodstvennyy-park/?type=news

Норникель - спор с компанией BCL (Ботсвана) будет рассмотрен в Лондоне

- 13 февраля 2019, 15:06

- |

«Норникель» согласен с выводом апелляционного суда Ботсваны о том, что, если бы «Норникель» не получил разрешение на проведение разбирательства в LCIA, это стало бы препятствием в доказывании «Норникелем» своих требований, что было бы серьезной несправедливостью.

В ходе арбитражного разбирательства в Лондоне суду предстоит решить вопрос о том, были ли выполнены все отлагательные условия по сделке, а также определить размер убытков, который ботсванская сторона должна будет возместить «Норникелю».

Глава Norilsk Nickel Africa Майкл Марриотт заявил:

( Читать дальше )

Moody's улучшило рейтинги 17 нефинансовых компаний России

- 13 февраля 2019, 09:50

- |

Долгосрочные рейтинги эмитента 12 российских корпораций были повышены с «Baa3/P-3» до «Baa2/P-2», говорится в пресс-релизе агентства.

В эту группу входят "Газпром", «Газпром нефть», "ЛУКОЙЛ", "НОВАТЭК", "Транснефть", «Новолипецкий металлургический комбинат», "Северсталь", «Магнитогорский металлургический комбинат», «Норильский никель», "

( Читать дальше )

Ожидаем восстановления котировок РусАла - КИТ Финанс Брокер

- 31 января 2019, 18:35

- |

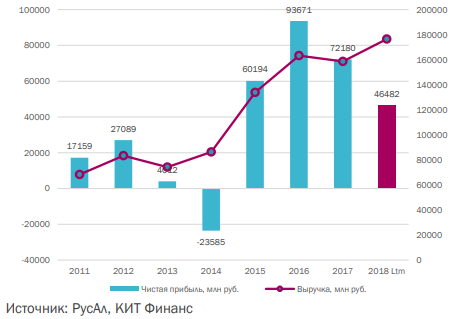

По факту структура сделки предполагает, что EN+ и RUSAL оказываются под американским контролем через Совет директоров, зато не ущемляются интересы кредиторов и миноритарных акционеров. 8 из 12 членов Совета директоров EN+ будут независимыми директорами, одобренными американским Минфином. Санкционного риска у Русала теперь фактически нет.

Финансовые показатели:

По итогам IV кв. 2018 г. компания продемонстрирует рост выручки и чистой прибыли в связи переоценкой акций Норильского никеля, доля которых составляет 27,8%, а также получит промежуточный дивиденд от ГМК за 9 мес. 2018 г.

Что касается алюминия, который производит компания, то цены металла в рублях находятся на тех же уровнях, что и в IV кв. 2017 г. за счёт девальвации российской валюты в IV кв. 2018 г.

( Читать дальше )

Норникель - Интеррос покупает акции ГМК в инвестцелях

- 31 января 2019, 17:54

- |

Холдинг «Интеррос», представляющий интересы Владимира Потанина, приобретает акции «Норникеля» в инвестиционных целях, акционерное соглашение между холдингом и «Русалом» остается в силе, снятие санкций с «Русала» не повлияло на ситуацию. Об этом сообщил источник в «Интерросе».

«Ситуация не поменялась. Соглашение акционеров «Норникеля» действует. Состав акционеров остался прежним. Приобретение «Интерросом» небольшого количества акций с рынка обусловлено экономической эффективностью такой инвестиции»

В «Интерросе» и «Норникеле» от комментариев отказались.

https://www.finanz.ru/novosti/aktsii/interros-pokupaet-akcii-nornikelya-v-investcelyakh-sostav-akcionerov-prezhniy-istochnik-1027912738

Рейтинг выше рынка по Норникелю - Атон

- 31 января 2019, 16:29

- |

Сильный стимул использовать платину: $90 экономии на каждом катализаторе

В среднем для каталитического нейтрализатора требуется 5 г драгоценного металла МПГ, и простые математические подсчеты показывают, что замена палладия на платину приведет к снижению затрат с $220 до $130 на единицу. Учитывая среднюю цену катализатора в автомобилях наиболее популярных производителей, экономия $90 на единицу представляется значительной: 12% от нашей оценки общих производственных затрат в $700 на единицу. С улучшением технологий производители предпочли палладий, т.к. он дешевле и работает в катализаторах так же хорошо, как и платина.

У производителей нет финансовых ограничений на замещение металлов

Среднее соотношение чистый долг/EBITDA у основных производителей катализаторов составляет всего 1.3x, что говорит об отсутствии ограничений по долговой нагрузке для новых инвестиций, если они понадобятся для изменения производственного процесса. Более того, мы видим стимул для замены металла: 1) относительно низкая рентабельность (рентабельность EBITDA всего 14% в среднем) предполагает высокую чувствительность финансовых показателей к изменениям в затратах; 2) сегменты по производству катализаторов достаточно значимы для прибыли группы – на него приходится 11-65% консолидированной выручки.

( Читать дальше )

Сильный рост добычи меди Норникеля обусловлен запуском Быстринского ГОКа - Промсвязьбанк

- 31 января 2019, 11:54

- |

Норильский никель в 2018 году произвел 218,77 тыс. тонн никеля, что на 1% выше уровня 2017 года, сообщила ГМК в среду. Производство меди возросло на 18%, до 473,654 тыс. тонн. Палладия произвел 2,729 млн унций, что на 2% ниже уровня 2017 года. Выпуск платины упал за год на 3%, составив 653 тыс. унций.

Сильный рост добычи меди компании связан с запуском Быстринского ГОКа и выходом его на проектную мощность. По никелю, компания не показала существенного роста, но позитивным моментом является остановка сокращения выпуска. Слабая динамика производства МПГ вызвана прекращением переработки сырья третьих лиц. Норникель озвучил прогноз по производству на 2019 год, компания ждет выпуска никеля из российского сырья 220-225 тыс. тонн и 430 — 450 тыс. тонн меди, 2,77-2,8 млн унций палладия и 646-670 тыс. унций платины.Промсвязьбанк

Баланс сил в Норникеле может измениться - Альфа-Банк

- 30 января 2019, 19:13

- |

Традиционно динамика акций «Норникеля» близко коррелирует с динамикой цен на металлы, производимые компанией. Спотовая цена никеля остается ниже $12000 за тонну из-за рисков расширения производства никеля методом кислотного выщелачивания (HPAL) и создания интегрированных производителей нержавеющей стали, которые могу обеспечить существенно более низкую себестоимость производства никеля.

Несмотря на успешную реализацию пилотного проекта в Индонезии, мы сомневаемся, в быстром масштабировании технологии HPAL ввиду необходимости крупных инвестиций и существенному ограничениям к доступу к качественному сырью, водным и земельным ресурсам. Цена на медь тоже остается под давление около $6000 за тонну, несмотря на то что, большинство новых проектов требуют уровня цены более $7000 за тонну для обеспечения адекватного возврата на инвестиции. Основной причиной низкой цены на медь является слабая макростатистика из Китая.

( Читать дальше )

Движение на Транснефти (TRNFP) +24000 руб.

- 25 января 2019, 05:40

- |

Выложил на канал обзор сделок за 26-30 ноября.

В этом видео рассмотрим сделки на:

✅ SBER (СБЕРБАНК)

✅ GMKN (НОРНИКЕЛЬ)

✅ SIZ8 (Фьючерсный контракт на доллар-рубль) USDRUB_TOM (валютная пара доллар-рубль)

✅ TRNFP (ТРАНСНЕФТЬ)

Предыдущий обзор: https://youtu.be/ODNzsjxmkmM

Новая рубрика «ОГТ» — Торговля на нефти 25.01.2018: https://youtu.be/rJJdvo-_Q98

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал