ОБЛИГАЦИИ

💡Облигации как источник стабильности

- 21 апреля 2025, 15:37

- |

Какие активы принесут прибыль даже в период волатильности? Рассказывает начальник управления торговых операций ВТБ Мои Инвестиции Сергей Селютин.

🔵К числу более стабильных инструментов относятся корпоративные облигации эмитентов с кредитным рейтингом ААА. Таким же рейтингом обладают финансовые обязательства Правительства Российской Федерации.

🔵Вторым критерием отбора служит срок облигаций. Сейчас стоит обратить внимание на более длинные корпоративные бонды с постоянным купоном. Это позволит зафиксировать высокую доходность с учётом нынешнего уровня процентных ставок.

🔵Недавние выпуски облигаций от РЖД и «Атомэнергопрома» как раз отвечают этим критериям:

РЖД 1P-38R

Кредитный рейтинг: AAА(RU)

Дата погашения: 02.03.2030

Доходность: 17,8% годовых

Атомэнергопром 1P-05

Кредитный рейтинг: ruAAA

Дата погашения: 11.04.2030

Доходность: 18,3% годовых

🔵Доходности таких облигаций ниже, чем у паёв фондов денежного рынка. Но на горизонте 4-5 лет бонды могут оказаться более интересными на фоне вероятной нормализации процентных ставок.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Яндекс завершил размещение дебютного выпуска рублёвых облигаций на Московской бирже

- 21 апреля 2025, 15:16

- |

Объём размещения составил 40 млрд рублей — выше первоначального ориентира в связи с высоким спросом инвесторов.

Основные параметры выпуска:

- Срок — 2 года с ежемесячными купонными выплатами

- Купон — переменный, со спредом 1,7% к ключевой ставке ЦБ

- Рейтинги — наивысшие (ruAAA от «Эксперт РА» и AAA(RU) от АКРА)

Облигации станут ещё одним инструментом для привлечения инвестиций в перспективные направления бизнеса Яндекса. Они позволят диверсифицировать источники заёмного финансирования, а также более гибко управлять долговым портфелем — оптимизировать его структуру, средний срок и стоимость.

Подробности — в пресс-релизе.

10 облигаций с доходностью 26% и выше

- 21 апреля 2025, 15:04

- |

Сейчас рынок облигаций ждет заседания ЦБ, которое состоится уже в пятницу 25 апреля. Недельная инфляция снижается: с 8 по 14 составила 0,11% после 0,16% с 1 по 7 апреля, 0,20% с 25 по 31 марта. Вероятно во избежание дополнительных шоков ЦБ на ближайшем заседании сохранит ключевую ставку, также с меньшей долей вероятности ее снижение. Доходности по облигациям с постоянным купоном продолжают снижение: уже нет доходностей 30% по выпускам высоким рейтингом, приходится довольствоваться 26%. Выбрал самые интересные варианты с постоянным купоном с доходностью выше 26%, рейтингом А- и выше, без оферты. Доходность указана до вычета налогов с учётом реинвестирования купонов.

1. Селигдар 3Р

Компания по добыче золота и олова.

Рейтинг: ruA+ от Эксперт РА

ISIN: RU000А10B933

Стоимость облигации: 99,58%

Доходность к погашению: 26,1% (купоны 23,25%)

Амортизация: нет

Дата погашения: 25.09.2027

2. Новые технологии 1Р4

Компания по разработке, производству и сервисному обслуживанию погружного оборудования для добычи нефти

( Читать дальше )

«Гарант-Инвест» объявляет о начале голосования в рамках ОСВО по выпускам серий 002Р-06 и 002Р-10

- 21 апреля 2025, 14:02

- |

Владельцы облигаций могут подать бюллетени в период с 21 апреля по 30 апреля 2025 г. — через своего брокера в электронном виде или же направить бумажный вариант любым удобным способом по месту нахождения эмитента.

Важно: чтобы голосовать необходимо владеть облигациями по состоянию на конец операционного дня даты фиксации — 18 апреля 2025 г. В случае если владелец облигаций держит облигации у нескольких брокеров, необходимо подать отдельный бюллетень по каждому из них, в соответствии с объемом бумаг у каждого брокера!

Подробная инструкция о том, как голосовать, размещена на нашем сайте.

Голосование через брокера предполагает подачу поручения вашему брокеру, в котором вы держите облигации. Согласно данному поручению ваш брокер голосует на ОСВО. Наличие такой опции подтверждается большинством на брокеров. Однако необходимо уточнить в индивидуальном порядке возможность электронного голосования, а далее действовать согласно инструкции (слайд 4).

( Читать дальше )

ТОП-10 доходных и надёжных замещающих облигаций

- 21 апреля 2025, 13:59

- |

Последнюю такую подборку я делал больше года назад. Давайте обновим. Я не стал делать разделения по срокам и валютам, как в прошлый раз – просто дал ТОП-10 самых доходных замещаек с надёжным рейтингом (в основном – A и выше, но две самые доходные имеют рейтинг BB и BBB). Погнали!

10. НОВАТЭК 001P-02 (RU000A108G70)

- Доходность к погашению – 6,5%

- Валюта – USD

- Купон – 6,25%

- Выплаты – ежеквартальные

- Погашение – 16.05.2029

Классическая долгосрочная замещайка для тех, кто готов долго и терпеливо ждать. Номинирована в долларах, так что при ослаблении рубля даст дополнительный профит. В целом – неплохой вариант для консерваторов, которые хотят «купить и забыть». Надёжность эмитента очень высокая.

9. ЕвразХолдинг Финанс 003P-03 (RU000A10B3Z3)

- Доходность к погашению – 6,7%

- Валюта – USD

- Купон – 9,5%

- Выплаты − ежемесячные

- Погашение – 08.03.2027

Облигация от владельца Русала и Распадской.

( Читать дальше )

АКРА понизило кредитный рейтинг ТГК-14 до уровня BBB (ru), изменив прогноз на «негативный»

- 21 апреля 2025, 13:30

- |

В настоящее время ТГК-14 проводит масштабную работу по реализации мероприятий, направленных на применение инструментов оптимизации расходов по финансированию указанных проектов. Неопределенность, связанная со сметной стоимостью проектов, рост которой потенциально может привести к необходимости привлечения дополнительного долга, а также со сроками, форматами и результатами реализации вышеуказанных мероприятий, включая параметры финансирования проектов, обусловила изменение прогноза на «Негативный».

( Читать дальше )

Каким надо быть, чтобы инвестировать в эту контору?

- 21 апреля 2025, 13:20

- |

ООО «Лизинговая компания Спектр» является участником Национальной ассоциации арендодателей строительной техники и входит в группу компаний AURORA. Организация успешно сотрудничает с производителями техники по всему миру и обеспечивает экспертное сопровождение. Арендный парк обновляется ежегодно, а техника регулярно обслуживается собственной инженерно-технической службой.

ИНН - 5047191624

Так контора говорит сама о себе, а что на самом деле....

Финансовое состояние

На конец 2024 года, ООО «ЛК Спектр» — высокорискованное, значительно закредитованное, абсолютно неликвидное, малоэффективное предприятие. Выручка в отчётном периоде составила 10 750.6 млн, чистая прибыль 638.8 млн рублей.

На 1 рубль собственного капитала приходится 3.39 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 30%. Общая задолженность компании состоит из 10 355.3 млн рублей долгосрочных обязательств и 3 973.0 млн текущих.

Предприятие некредитоспособное. ЛИСП рейтинг: rlD

( Читать дальше )

Эксперт рассказал, какое решение примет ЦБ 25 апреля

- 21 апреля 2025, 12:44

- |

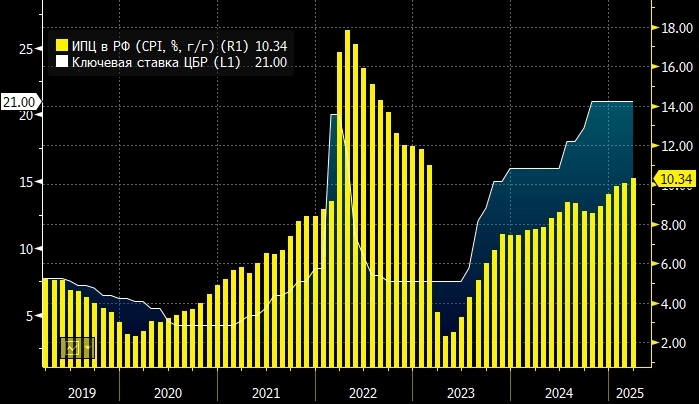

ЦБ РФ, скорее всего, оставит ключевую ставку на уровне 21% на заседании 25 апреля — банк «Русский Стандарт»

ЦБ РФ, скорее всего, оставит ключевую ставку на уровне 21% на заседании 25 апреля, полагает директор департамента операций на финансовых рынках банка «Русский Стандарт» Максим Тимошенко.

«Наш базовый прогноз — на ближайшем заседании 25 апреля Банк России оставит ставку неизменной на уровне 21%. Несмотря на снижение инфляционных ожиданий в марте, отмечается рост цен в сфере услуг. Очевидно, что с учетом майских праздников спрос на услуги (в частности путешествия, вне зависимости от географии) будет повышенным. Все это говорит о преобладании проинфляционных рисков. В такой ситуации у Банка России практически нет аргументов в пользу снижения ставки, до момента пока не появится статистика, уверенно говорящая и стабильном „заякорении“ инфляционных ожиданий», — пишет эксперт.

На взгляд Тимошенко, говорить о снижении ставки в первой половине 2025 года пока не приходится.

( Читать дальше )

Топ-7 облигаций с погашением до года. Доходность выпусков от 24% до 30%

- 21 апреля 2025, 12:07

- |

Сегодня предлагаю рассмотреть наиболее интересные выпуски облигаций с погашением до года в которых постарался совместить высокую доходность и надёжность эмитента.

Выбрал самые интересные варианты с рейтингом ВВВ+ и выше без оферты и амортизации:

Облигации с фиксированным купоном на их купонную доходность не будет давить изменения в политике ЦБ. Выбрал самые интересные варианты с рейтингом ВВВ- и выше:

Монополия 001Р-03 $RU000A10ARS4

Логистическая цифровая платформа, которая объединяет участников рынка автомобильной логистики.

— Рейтинг: ВВВ+ (АКРА)

— Купон: 26,5%

— Частота выплат: 12 раз в год

— Текущая цена: 998Р

— Дата погашения: 25.01.2026

— Доходность к погашению: 30,33%

Софтлайн выпуск 002Р-01 $RU000A106A78

Международная ИТ-компания, поставщик ИТ-решений и сервисов.

( Читать дальше )

Группа компаний ПКБ объявляет о размещении сразу двух выпусков биржевых облигаций.

- 21 апреля 2025, 11:58

- |

Группа компаний ПКБ — крупнейший покупатель проблемной задолженности на российском рынке — объявляет о размещении сразу двух выпусков биржевых облигаций. Рынку будут представлены сразу фикс и флоатер. Оба выпуска с очень привлекательной доходностью.

Выпуск 001P-07 (фиксированный купон):

• Ставка до 25% (YTM 28,08%)

• Срок — 3 года, оферта через 1,5

• Объём — 1 млрд руб.

• Доступно неквалифицированным инвесторам

• Сбор заявок — 22 апреля

• Размещение — 25 апреля

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал